우리은행이 기업금융 명가 재건을 위한 행보에 가속 페달을 밟는다. 대기업 대출 확대, 중소·중견기업 금융지원을 늘려 2025년 시장 점유율 2위 탈환, 2027년 1위 달성이라는 포부다.

기업금융 명가 재건은 임종룡 우리금융그룹 회장 취임 일성이었다. 조병규 우리은행장 역시 기업금융 경쟁력 강화라는 특명을 부여받았다.

우리은행의 이같은 행보로 은행권 기업대출 시장에 지각변동이 일어날지 관심이다. 가계대출 자산 확대에 제동이 걸린 가운데 기업대출을 늘리기 위한 은행들의 경쟁이 치열해질 전망이다.

하나 약진에 2위 싸움 혼전

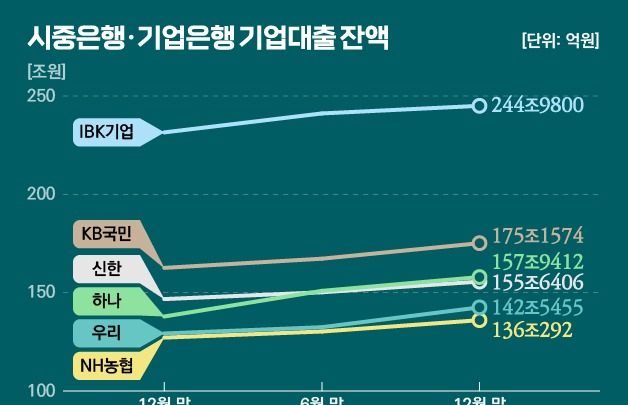

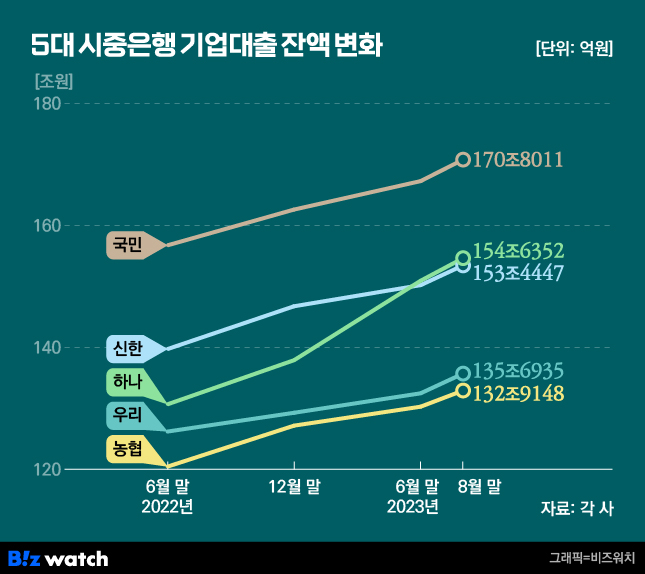

12일 금융권에 따르면 8월말 기준 시중은행(KB국민·신한·하나·우리·NH농협은행) 기업대출 잔액(대기업+중소기업대출)은 KB국민은행이 170조8011억원으로 가장 많다. 뒤를 잇는 2·3위 자리는 하나은행과 신한은행의 각축전이다. 하나은행이 154조6352억원, 신한은행이 153조4447억원으로 집계됐다.

올해 기업대출 시장에서는 하나은행이 돋보이고 있다. 작년말 기준 신한은행 기업대출 잔액은 146조7433억원, 하나은행은 137조8962억원으로 차이가 컸다.

하지만 하나은행이 매달 기업대출 잔액을 2조원에서 많게는 5조원 가까이 늘리는 등 공격적 행보를 이어갔다. 특히 대기업 대출 성장세가 눈에 띈다. 8월말 기준 하나은행 대기업 대출 잔액은 작년말보다 34% 증가해 시중은행 가운데 가장 크다.

이를 통해 올 6월말 기준 잔액은 하나은행이 150조9263억원, 신한은행이 150조2051억원으로 두 은행의 순위가 역전됐고, 격차가 조금씩 벌어지고 있는 상황이다.

하나은행이 약진하는 사이 우리은행은 2위권과 거리가 크게 멀어졌다. 지난해 상반기만 해도 하나은행 기업대출 잔액은 약 130조, 우리은행은 126조원이었지만 8월말 기준으로는 우리은행이 135조6935억원으로 하나은행과 19조원 가까이 차이가 난다. 지금은 시중은행중 기업대출 자산이 가장 적은 농협은행(132조9148억원)과 묶이는 상황이다.

우리은행은 한정된 자본 여력으로 효율적인 자산 성장에 집중한 반면 경쟁 은행들은 대출 자산을 빠르게 늘리면서 격차가 벌어졌다는 설명이다. 금융감독원에 따르면 국제결제은행 기준 CET1비율(보통주자본비율)과 기본자본비율 등은 우리은행(13.4%, 14.36%)이 5대 시중은행 가운데 가장 낮다.

결국 금리 경쟁력인데…

우리은행이 기업대출 확대 전략을 공표한 것은 경쟁사와의 격차가 벌어진 것은 물론 최근 기업대출 자산 증대가 중요해진 까닭이다.

가계대출은 부동산시장 변동성에 취약하고, 우리나라의 GDP 대비 가계부채 비율도 지나치게 높아 은행 입장에서 가계대출 영업에 공격적으로 나서기 어려운 게 사실이다. ▷관련기사: [인사이드 스토리]늘어난 가계부채…어쩌다 세계 3위까지?(7월21일)

또 기업대출은 가계대출에 비해 마진율이 좀 더 높고, 퇴직연금 등 부수거래 업무도 유치할 수 있다는 점이 장점으로 꼽힌다.

우리은행이 4년후 기업대출 1위 탈환을 선언한 만큼 은행권에선 우리은행의 기업대출 성장 전략에 주목하고 있다.

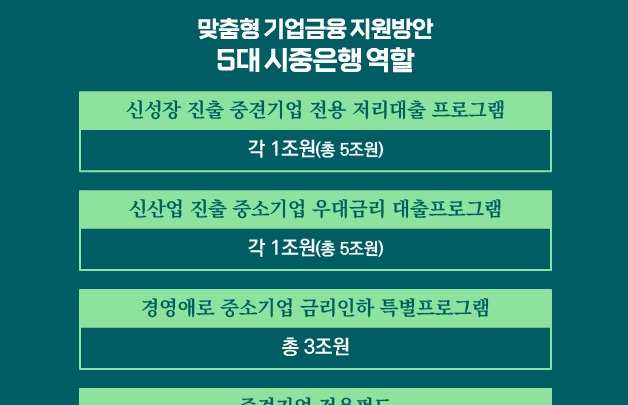

일단 우리은행은 주채권은행 11곳을 확보하고 있어 타행보다 더 많은 정보력을 바탕으로 대기업대출을 확대하겠다는 구상이다. 이를 바탕으로 2027년까지 대기업 대출을 약 15조원 늘린다는 계획이다. ▷관련기사: '기업금융 명가 재건' 선언한 우리은행 "4년뒤 1위로"(9월7일)

이 과정에서 우리은행은 금리 경쟁보다 자체 수립한 계획을 기반으로 목표를 달성하겠다는 점을 강조했다. 대기업 대출뿐 아니라 비이자 전략 영업 추진과 이종산업간 제휴 모델 활용, 기업금융 전문인력 인사 관리 등도 강화하겠다는 내용이다.

강신국 우리은행 기업투자금융부문장은 "성장 전략을 세우면서 가장 고민한 것이 수익성인데 마진이 없다면 은행 부실로 이어질 수 있어 마진이 없다면 우량 자산이 아니라는 개념으로 접근했다"며 "금리 경쟁으로 고객(기업)이 움직이기도 하지만 기업을 오래 운영한 경우 금리뿐 아니라 그동안의 거래관계 등 은행과의 신뢰가 중요하다"고 강조했다.

다만 은행권에선 이같은 전략으로 목표를 달성할 수 있겠냐는 반응이 적지 않다. 은행들의 기업금융 서비스도 이미 상향 평준화된 만큼 기업들 입장에서는 금리조건이 우선시될 수밖에 없기 때문이다.

한 시중은행 관계자는 "비가격 경쟁력(금리외 경쟁력) 강화를 통해 대출자산을 늘리겠다는 목표는 이상적이지만 현실성은 상대적으로 떨어진다"며 "기업을 움직이는 중요한 요인이 금리인데, 낮은 금리를 제공하려면 마진을 최소화하거나 자금조달비용을 줄이는것 외에는 방법이 없다"고 말했다.

이어 "그동안 취급하지 않았던 신용등급이 낮은 비우량 기업들에게도 대출을 하겠다는 것인데 이를 위해선 자본확충도 필요할 것"이라며 "우리은행이 어떤 행보를 보일지 다른 은행들도 관심을 가지고 지켜보고 있다"고 덧붙였다.

또 다른 은행 관계자는 "대출을 받으려는 기업들이 급격히 늘어나는 것이 아닌 만큼 한정된 시장 안에서 경쟁은 더욱 치열해질 것으로 본다"며 "금리가 아닌 다른 경쟁력으로 시장 점유율을 빠르게 끌어올리는 것은 현실적으로 쉽지 않다"고 강조했다.