작년 국내 대형 철강 3사의 실적은 덩치에 따라 크게 엇갈렸다. 그야말로 '부익부 빈익빈'이다. 포스코만 잘 나갔다. 재작년까지 3~4년 걸쳐 구조조정 작업을 한 결과 규모의 경제 효과에 효율화까지 부각됐다. 반면 현대제철은 통상임금 패소 비용에 일격을 당했고, 동국제강은 외형 정체에 수익성까지 크게 악화했다.

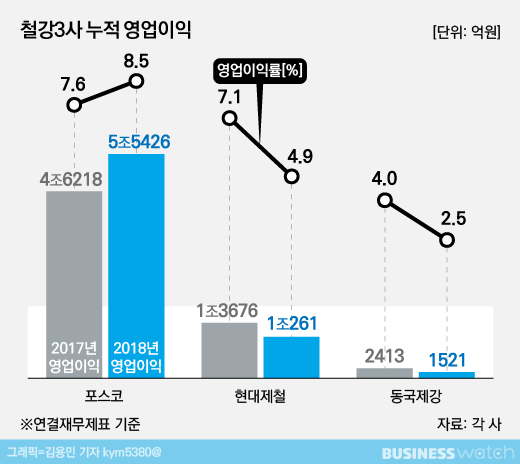

19일 업계에 따르면 포스코와 현대제철, 동국제강 등 국내 주요 철강 3사의 지난해 합산 영업이익(연결재무제표 기준)은 6조7208억원으로 재작년에 비해 7.9% 증가했다. 매출은 91조7237억원으로 전년대비 6.8% 성장했다.

3사 평균 영업이익률은 7.3%로 전년 수준을 유지했다. 평균적으로는 수익성을 지키면서 외형 성장을 이뤄냈다고 분석된다. 전반적으로 공급과잉이 일부 개선되면서 철강재 가격이 오른 것이 그 배경이다.

포스코는 최정우 회장 취임 첫해인 작년 8년만에 최대 영업이익을 기록했다. 연결 기준 매출 64조9778억원, 영업이익 5조5426억원을 기록했는데 모두 국제회계기준을 적용해 변경한 2011년이후(포함) 가장 많다. 영업이익률은 8.5%로 재작년보다 0.9%포인트 상승했다.

2011년~ 2014년에 비해 국내외 계열사 80여개를 줄이는 구조조정을 하고도 외형을 다시 키우고 수익성 역시 높였다. 특히 포스코 본체만 본 별도재무제표 기준으로는 연매출 30조6594억원, 영업이익 3조8094억원을 기록했다. 각각 재작년보다 7.4%, 31.2% 증가한 것이다. 영업이익률은 12.4%나 됐다.

이런 실적을 내놓은 포스코와 비교하면 현대제철과 동국제강의 성적표는 초라하다. 외형이야 워낙 차이가 크다지만 실속을 차리지 못한 것이 더 아프다.

현대제철은 작년 매출이 20조7804억원으로 사상 최대였다. 전년보다도 8.4% 늘었다. 하지만 영업이익은 전년보다 25% 감소한 1조261억원, 순이익은 43.9% 줄어든 4070억원이었다.

외형 성장은 지난해 3월부터 순천 제3용융아연도금(CGL)공장이 가동됐고, 조선 시황이 조금씩 개선되면서 후판 공급이 늘어난 데 따른 것이다. 하지만 국내 건설 및 자동차 등 내수시장 부진으로 봉형강 및 자동차용 강판의 내수 판매가 감소하면서 이익이 줄었다. 특히 3분기 통상임금 소송 패소로 일회성 비용(충당금)으로 2740억원을 반영한 게 컸다. 전년 대비 영업이익 감소분(3415억원)의 대부분을 차지했다.

문제는 올해 업황이 작년만 못할 것이란 점이다. 현대제철은 이에 대응하는 차원에서 지난 15일 생산·기술 부문 담당 사장 직책을 신설해 포스코 출신 안동일 사장을 선임했다. 이는 포스코와의 상호협력을 통해 수익성 부진을 타개하기 위한 것으로 관측된다.

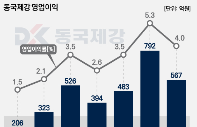

동국제강의 작년 실적은 앞선 사업조정 과정에서 후판 공급을 줄인 게 아쉬웠다. 후판 수요에 제대로 대응하지 못한 1분기와 2분기 영업이익률이 각각 1.5%, 2.1%에 그쳤다. 이 탓에 연 평균 영업이익률은 2.5%에 묶였다. 재작년보다 1.5%포인트 하락한 수준이다.

지난해 동국제강의 매출은 5조9655억원으로 전년보다 1.4% 줄었고, 영업이익은 1521억원으로 37%나 급감했다. 하반기 1000억원 가까운 영업익을 냈지만 상반기는 그 절반에 그친다.

기대를 걸만한 건 브라질 CSP제철소다. 동국제강이 30%, 포스코가 20% 지분을 가진 브라질 CSP 제철소는 지난해 매출 15억8900만달러, 영업이익 1억6500만달러를 거두며 가동 3년만에 흑자 전환했다. 동국제강은 작년을 기점으로 이 제철소가 연 1억달러 이상의 영업이익을 확보할 걸로 예상하고 있다.

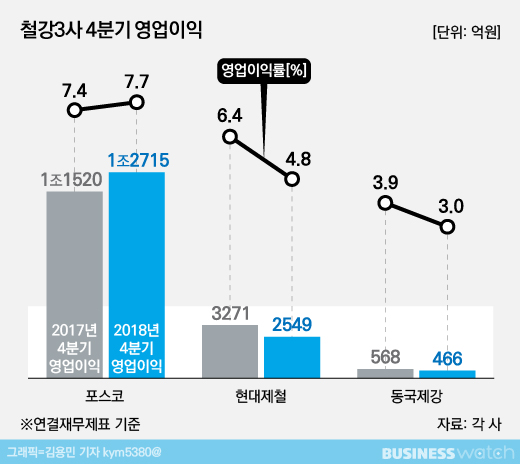

3사의 합산 실적은 연간으로는 전년 수준을 유지한 반면 해를 넘기기 직전인 작년 4분기만 따지면 수익성이 떨어진 것이 눈에 띈다. 매출이 23조4800억원으로 전년동기 대비 6% 증가한 가운데 영업이익은 1조5730억원으로 2.4% 늘어난 데 그쳤다. 영업이익률은 6.7%로 전년동기 대비 0.2%포인트, 직전인 3분기 대비 0.6%포인트 하락했다.

이런 분위기를 이어 받은 올해는 작년보다 사업여건이 좋지 않을 것이라는 관측이 우세하다. 주요 전방산업들의 부진이 지속돼 제품 수요가 줄어든 가운데 보호무역 강화로 인한 글로벌 경기 둔화도 변수로 자리잡고 있다. 철강업계 실적 격차가 더 커질 수 있다는 예상도 그래서 나온다.

철강업계 한 관계자는 "최대 시장인 중국의 경우 철강 수요는 줄어드는 반면 정부의 감산기조는 누그러들어 수급 여건이 작년보다는 철강업계에 불리해지는 상황"이라고 진단했다. 이어 "인도 동남아 등 신흥국 정도에서만 수요가 늘뿐 선진국 수요도 위축되고 있어 전반적인 판매가격 약세가 철강사 수익성을 악화할 우려가 있다"고 지적했다.