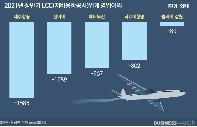

제주항공이 800억원 규모의 영구채를 발행한다. 지난 2년여간 증자와 감자를 통해 자본을 확충했음에도 재무 체력이 계속 떨어지고 있는 탓이다. 코로나19 이후 누적된 적자만 7000억원이 넘는다.

제주항공이 영구채를 발행하는 것은 재무 건전성을 최대한 유지한 채 자금을 조달할 수 있어서다. 부채 성격을 띠지만 회계상 자본으로 분류되는 영구채 특성을 활용했다.

하지만 위험도 감수해야 한다. 높은 이자다. 현재 7.4% 수준인 이자율은 내년 12.4%까지 올라간다. 이후엔 매년 1%포인트씩 이자가 붙는다. 제주항공은 이자가 불어나기 전 영구채를 조기 상환할 것으로 보인다.

영구채 택한 이유

제주항공은 최근 영구채 발행에 대한 내용을 공시했다. 당초 계획했던 영구채 발행 규모는 1500억원으로 그중 630억원은 지난 12일 발행했다. 오는 26일엔 나머지 870억원을 발행할 계획이었지만, 25일 오후 5시20분 정정공시를 통해 160억원만 발행하겠다고 밝혔다.

제주항공 관계자는 "이번 영구채 발행은 당장 사용될 운영자금이라기보단 향후 코로나 회복 추이에 따라 사용될 대비 차원의 자금이다"고 설명했다.

영구채는 만기가 사실상 없는 채권이다. 보통 30년 만기 형태로 발행되지만 발행회사의 의사에 따라 만기일을 계속 연장할 수 있다. 제주항공이 이번에 발행한 영구채의 만기도 30년이지만 상환 시기를 계속 미룰 수 있다.

제주항공이 영구채를 발행한 또 다른 이유는 빚을 내고도 재무구조를 개선할 수 있기 때문이다. 영구채는 부채적 성격이 짙지만 회계상 자본으로 분류된다. 만기일이 사실상 정해져 있지 않기 때문에 원금 상환 의무가 없는 것으로 간주하고 회계상 자본으로 분류한다.

제주항공 입장에선 800억원 빚을 내고도 자본을 확충하는 효과를 얻는 셈이다. 이번 영구채 발행으로 부채비율이 개선되면서 제주항공의 재무구조 개선에도 숨통이 틔일 전망이다.

제주항공의 지난 1분기 별도기준 부채비율은 920%로 전년동기대비 239%포인트 상승했다. 이번 영구채로 발행하는 800억원은 자본 항목 중 하나인 신종자본증권으로 반영되면서 부채비율이 400~500%대까지 낮아질 전망이다.

업계에선 제주항공이 자금 조달을 위해 유상증자를 택하긴 어려웠을 것으로 본다. 제주항공은 2020년 1500억원, 2021년 2000억원 규모의 유상증자를 실시했다.

업계 관계자는 "제주항공이 지난 2년간 증자를 통해 운영자금을 확보해온 만큼 올해도 증자를 택하긴 어려웠을 것"이라며 "영구채는 자금도 확보하고 재무구조를 개선할 수 있기 때문에 영구채를 발행한 듯 보인다"고 말했다.

높은 이자 견딜 수 있을까

재무구조를 빚으로 개선하는 만큼 위험도 감수해야 한다. 영구채는 일반 회사채보다 금리가 높다. 제주항공이 이번에 발행한 영구채 금리는 연 7.4%다.

내년 5월부터는 스텝업 조항(step-up)이 발동하면서 금리가 연 12.4%로 상승한다. 이후부터는 매년 1%포인트씩 이자율이 인상된다. 영구채는 매년 금리가 인상되는 게 일반적이다.

발행 회사에겐 스텝업이 도래하는 시점에 조기 상환할 수 있는 콜옵션을 부여한다. 제주항공은 매년 금리가 인상되는 만큼 이 권리를 최대한 빠른 시점에 행사할 것으로 보인다.

다만 제주항공이 영구채를 조기 상환할 수 있을진 미지수다. 제주항공은 2019년부터 매년 적자를 기록 중이다. 코로나19로 비행기가 뜨지 못하자 2020년엔 3313억원, 2021년 3145억원의 영업손실을 기록했다. 지난 1분기도 778억원 적자가 발생했다.

올해 상환해야 할 부채도 만만치 않다. 제주항공의 분기보고서에 따르면 향후 1년내 상환해야 하는 부채는 3653억원에 달한다.

업계 관계자는 "제주항공을 포함한 LCC(저비용하공사) 업계가 정상화되기 위해선 운항 정상화로 비행기가 뜨는 방법 외엔 별다른 해결책이 없다"고 말했다.