삼성물산 지분 7.12%를 확보하며 제일모직-삼성물산 합병에 변수로 등장한 엘리엇 매니지먼트의 향후 행보에 대한 다양한 관측이 쏟아지고 있다.

일단 현재 엘리엇의 지분만으로 합병을 무산시키기는 어려울 것이라는 전망이 많다. 하지만 다른 외국인 주주들의 표를 결집시킬 경우 상황이 반전될 가능성은 여전히 남아있는 상황이다.

일부에서는 단기 시세차익을 노린 일종의 '먹튀'라는 반응도 나온다. 또 보유지분을 처분하지 않고 삼성 지배구조 개편과정에서 '몽니'로 작용할 가능성도 있다.

◇ 엘리엇, 외국인 결집 나서나

가장 먼저 엘리엇이 삼성물산 외국인 주주들의 의결권을 모아 합병 반대에 나설 것인지 여부가 주목되고 있다.

일단 엘리엇은 삼성물산 지분 7.12%를 보유하고 있지만 추가로 의결권을 확보하는 것은 불가능한 상태다. 삼성물산 임시 주주총회 개최를 위한 주주명부 확정일은 11일. 9일까지는 삼성물산 지분을 사야 의결권이 인정된다.

하지만 자본시장법에서는 경영참여 목적으로 5%이상 지분을 처음 신고한 경우 이후 5일간은 추가 취득을 금지한다. 취득했다고 해도 의결권은 인정되지 않는다. 이른바 '냉각기간' 조항이다.

엘리엇의 경우 지난 4일 5%이상 지분보유사실을 신고한 만큼 이 기간이 9일까지다. 지분을 추가로 취득한다고 해도 소용이 없는 상태다.

이에 따라 다른 삼성물산 외국인 주주들의 설득에 나서지 않겠냐는 관측이 나온다. 엘리엇은 이미 2대 주주인 국민연금은 물론 삼성 계열사에 합병이 불공정하다는 취지의 서한을 보낸 상태다.

삼성물산의 외국인 지분율이 33%에 달한다는 점에서 다른 외국인 주주들이 어떤 결정을 내릴 것인지도 관심사다. 삼성물산도 최치훈 사장 등이 외국인 투자자들과 접촉, 합병 시너지 등을 내세우며 의결권 단속에 나선 상태다.

◇ 먹튀? 아니면 몽니?

엘리엇이 제일모직과 삼성물산 합병 무산 작업에 실패한다면 보유한 지분을 처분해 시세차익을 챙길 가능성도 있다. 과거 헤르메스 등이 사용했던 방법이다.

다만 엘리엇의 기대만큼 차익이 발생하지 않을 가능성도 있다. 엘리엇이 추가로 확보한 2.17%의 평균매입단가는 6만3500원. 기존에 들고 있던 4.95%의 매입단가는 알려지지 않은 상태다. 증권가에서는 대략 5만원대 중반 정도가 아니겠냐는 관측이 나온다.

엘리엇 지분 참여 소식이 전해진 후 삼성물산 주가는 이틀간 급등세를 보인후 7만원대 초반까지 다시 하락한 상태다. 만일 엘리엇이 지분 매각에 나설 경우 주가는 추가하락할 수밖에 없다.

이에 따라 합병 무산 작업이 실패한다고 해도 보유지분을 처분하지 않고 경영간섭에 나설 가능성도 배제할 수 없다. 엘리엇은 이미 주주제안을 통해 현물배당이 가능하도록 삼성물산 정관변경을 요구하고 나섰다.

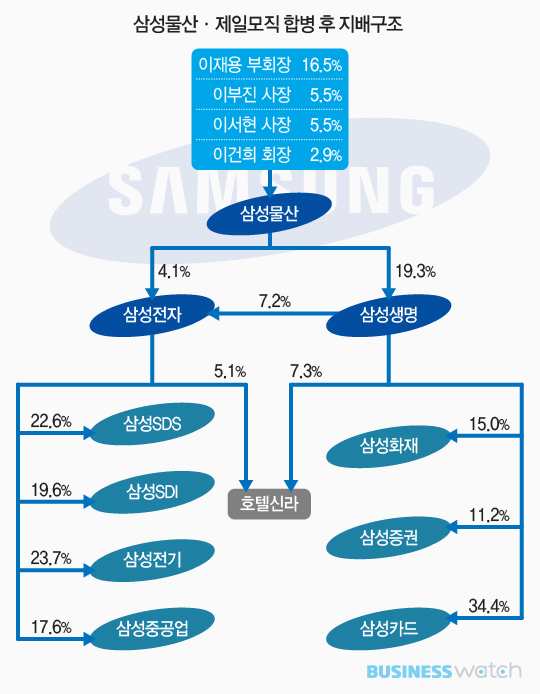

삼성물산은 삼성전자 지분 4.06%를 비롯해 삼성엔지니어링(7.8%), 제일기획(12.6%), 삼성SDS(17.1%), 삼성바이오로직스(4.9%) 등 계열사 지분을 보유하고 있다. 이 지분을 현물로 배당할 수 있도록 정관을 변경하자는 것이 엘리엇이 제안한 내용이다. 삼성 입장에서는 수용하기 어려운 주장이다.

다만 이런 과정들을 거치며 엘리엇은 과거 SK그룹 경영간섭에 나섰던 소버린의 길을 따라갈 가능성도 있다.

소버린자산운용은 과거 SK(주) 지분 14.99%를 매입해 2대 주주로 올라선 뒤 계열사 청산과 경영진 교체를 요구하고, 기업지배구조 개선을 추진하는 등 경영간섭에 나섰다. SK는 1조원 가량을 투입하고, 백기사들을 동원해 경영권을 방어했지만 소버린은 보유지분을 매각해 수천억원의 차익을 챙겼다.

재계 관계자는 "엘리엇은 당분간 전방위적으로 삼성을 압박하지 않겠냐"며 "아직 다양한 카드가 남아있는 것으로 봐야 한다"고 밝혔다.