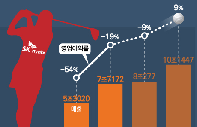

요즘 SK하이닉스의 주가는 사업 실적과 따로 놀고 있다. 하이닉스는 유가증권시장(코스피)에서 삼성전자에 이어 시가총액 2위 자리를 지켜왔다. 하지만 지난 20일 보통주 종가 기준으로 삼성바이오로직스에게 이 자리를 내줬다. 2017년 3월 이후 3년여 만에 처음이었다. 하루만에 2위 자리를 다시 탈환하긴 했지만 SK하이닉스로서는 체면을 구긴 일이었다.

이는 지난 6월 이후 주가가 가파르게 하락한 탓이다. 20일 시가총액은 52조2706억원으로 연초(1월3일, 68조9418억원)와 비교하면 무려 16조6712억원, 4분의 1 가까이(24.2%) 증발했다. 코스피 지수가 올해 2000 근처에서 시작해 코로나19(신종 코로나바이러스 감염증) 사태로 1400을 찍고 최근 다시 2400 안팎까지 상승한 것을 생각하면 심각한 부진이다.

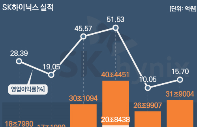

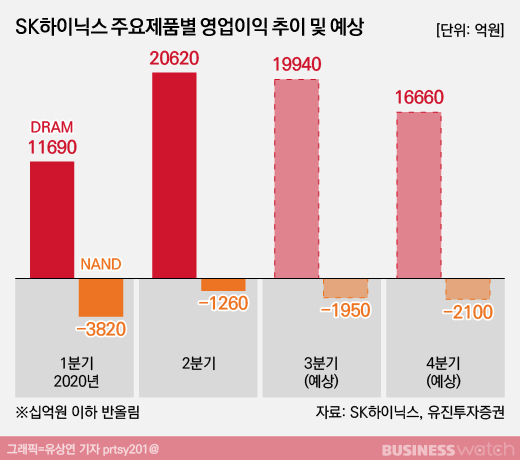

7월에는 '어닝 서프라이즈'급 2분기 실적도 내놨다. 코로나 속에서도 강한 면모를 보여줬다는 호평도 받았다. 하지만 그럼에도 불구하고 주식시장에서는 홀대를 받는 것이 부진한 주가 흐름으로 나타나고 있다. 왜일까?

① 너무 과한 D램 의존

SK하이닉스가 당면한 가장 큰 문제로는 높은 D램 의존도가 꼽힌다. SK하이닉스는 총 매출에서 D램이 차지하는 비중이 연간 70~80%에 육박한다. D램 가격과 수급에 따라 회사 전체가 출렁일 수밖에 없는 구조다.

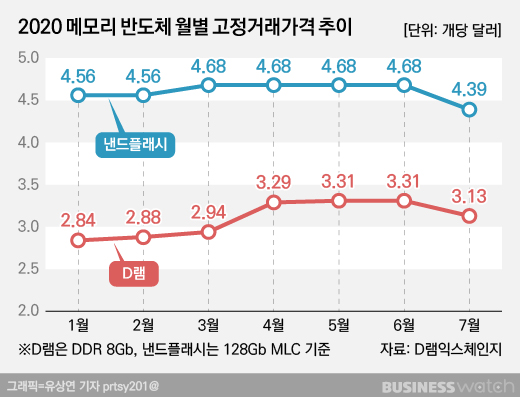

현재 상황은 SK하이닉스에 그리 녹록지 않다. 우선 D램 수급 전망이 갈수록 나빠지고 있다. 시장조사기관 D램익스체인지에 따르면 지난달 DDR4 8Gb(기가비트) D램 고정거래(도매)가격은 개당 3.31달러로 전월보다 5.4% 떨어졌다. D램 도매가격이 떨어진 것은 2019년 10월 이후 9개월 만이다.

여기에 더해 시장조시기관들은 올해 하반기 D램 가격이 2분기보다 3~8% 가량 하락할 것으로 전망한다. 메모리 시장 '큰손' 아마존, 구글 등 서버 업체들이 상반기 코로나19로 인한 수급불안으로 미리 사둔 반도체 재고 물량이 워낙 많아, 하반기 D램 구매를 줄이고 있어서라는 분석이다.

② 여전히 갈길 먼 낸드

결국 SK하이닉스 메모리 사업의 'D램 편중' 현상을 낸드플래시로 만회해야 한다는 지적이 나온다. 낸드 사업은 전망도 밝다. 삼성전자 역시 지난 2분기 낸드 수요로 실적 만회에 성공했다.

시장조사기관 IC인사이츠는 올해 낸드 시장이 560억달러(약 66조원)로 지난해보다 27% 성장할 것으로 전망했다. 정보를 저장하는 SSD(Solid State Drive) 등의 대용량화로 부품 낸드 수요가 더 커질 것으로 본 것이다. 낸드 128Gb MLC 개당 도매가격은 지난달 4.39달러로 지난해 5월 이후 1년2개월 만에 떨어졌다. 하지만 업계에서는 가격이 하락한 만큼 더 많은 수요가 발생할 것으로 기대하고 있다.

하지만 SK하이닉스에게 낸드 사업은 아직 순탄치 않다. 미국과 중국간 무역전쟁 여파로 지난해 낸드 사업에서 연간 2조원대 영업손실을 봤다. 올해도 9000억원의 적자를 볼 것으로 유진투자증권은 전망하고 있다.

전문가들은 SK하이닉스의 기업용 SSD의 낮은 경쟁력을 지적한다. 데이터센터 등에 쓰이는 기업용 SSD는 전원이 꺼지지 않고 데이터가 수시로 오가야 하는 경우가 많아 높은 기술력, 안전성이 중요하다. 그만큼 단가가 높고, 높은 부가가치를 제작사에 안겨준다.

하지만 SK하이닉스는 기업용 SSD 시장에서 매출 기준 2~3%대의 점유율로 존재감을 드러내지 못하고 있다. 기업용 SSD 시장 1위는 지난해 기준 점유율 30.5%인 삼성전자다. 반도체 업계 관계자는 "SK하이닉스는 일반 소비자용 SSD에서는 경쟁사와 기술차이가 없다고 봐도 무방하지만 기업용 SSD 시장에선 낮은 경쟁력을 보이고 있다"며 "단기간내 개선이 쉽지는 않을 것"이라고 말했다.

③ 보이지도 않는 비메모리

SK하이닉스가 가진 또 다른 아킬레스건은 비메모리 반도체다. SK하이닉스는 지속적으로 비메모리 역량 강화를 추진했다. 하지만 성과 가시화는 너무나 먼 미래다.

하이닉스는 2017년 파운드리(위탁 생산) 부문을 분사해 SK하이닉스시스템IC를 출범시켰다. 다음 단계로 중국 장쑤(江蘇)성 우시(無錫)시에 시정부의 투자회사인 우시산업집단과 51대 49로 합작법인을 설립하고, 2021년 말까지 충북 청주 M8 공장 장비를 옮기는 작업을 진행중이다.

또 알케미스트캐피탈파트너스코리아와 크레디언파트너스가 인수자금을 확보하기 위해 설립한 매그너스 PEF(사모투자합자회사)에 LP(유한책임투자자)로 참여했다. 8인치(200㎜) 웨이퍼 비메모리 생산 업체 매그나칩 반도체 인수를 위해서였다.

하지만 여전히 한계가 명확하다. 우선 SK하이닉스 매출에서 SK하이닉스시스템IC가 차지하는 비중은 지난해 연간 기준으로 0.02%로 소수점 한자릿수 비율도 못 미친다. 더욱이 회로 선폭 10㎚(1나노미터=10억분의 1미터) 중반대 이하 비메모리 반도체 생산능력은 아예 보유하지도 못했다.

비메모리 부문에서 삼성전자와 대만 TSMC가 5나노 제품 양산을 진행 중인 것과 비교해, 기술 진척 속도가 늦었다는 분석이 나온다. SK하이닉스는 D램, 낸드 등 메모리 업황 등락에도 이를 보완할 비메모리 역량이 취약한 셈이다.

단기 실적과 주가 괴리의 배경

이런 상황에서 최근 대외 여건도 투자자들의 불안감을 사고 있다. 미국이 중국 화웨이(華爲)에 대한 반도체 수출길을 틀어막는 제재를 발표하고 있는 것이 대표적이다. SK하이닉스는 화웨이 매출 비중이 연간 15% 안팎으로 높아, 미국 제재 불똥이 튈 경우 타격이 클 수 있다는 분석이 나온다.

증권사들도 SK하이닉스에 대한 기대치를 낮추고 있다. 증권정보업체 에프앤가이드에 따르면 증권사들은 SK하이닉스는 오는 3분기 매출 7조9057억원, 영업이익 1조5344억원을 거둘 것으로 전망하고 있다. 석달 전보다 매출은 5.9%, 영업이익은 19% 전망치를 낮췄다.

반도체 업계 다른 한 관계자는 "결국 SK하이닉스에 대한 투자자들의 관심은 제품별 포트폴리오가 어떻게 구성됐는에 따라 달라지게 될 것"이라며 "이를 보완하는 것이 회사의 당면 과제"라고 말했다.