생애주기에 따라 자산을 배분해주는 타깃데이트펀드(Target Date fund·TDF) 운용 연금자산이 10조원을 돌파하면서 자산운용사들의 상품 경쟁이 갈수록 치열해지고 있다. 이 가운데 한화자산운용이 펀드 규모 대비 우수한 성과를 나타내고 있다.

액티브·패시브 전략을 함께 곁들인 '하이브리드 운용'과 자산별로 환 전략을 다르게 적용하는 '환 전략 차별화'가 한화운용 약진의 원동력으로 꼽힌다.

6일 금융투자업계에 따르면 한화운용의 TDF 시리즈 'Lifeplus TDF'의 대표펀드 기준 운용 중인 모든 빈티지(2025·2030·2035·2040·2045·2050) 상품은 최근 3년 수익률(지난달 27일 펀드스퀘어 기준)에서 3위 내 성과를 달성 중이다. 2050, 2045, 2040, 2035 빈티지가 각각 21.98%(3위), 21.68%(2위), 20.33%(1위), 17.34%(1위)를 기록하고 있다.

비교 조건과 기간에 따라 수익률 순위가 뒤바뀌는 등 TDF를 둘러싼 운용사들의 성과 경쟁 속에서 한화운용의 성과는 돋보인다. 특히 대내외 시장 환경 변화에도 장기적으로 양호한 수익률을 내고 있는 점을 주목할만하다.

이는 Lifeplus TDF의 '글라이드 패스(Glide path)'가 제대로 작동하고 있다는 방증이 된다. 글라이드 패스는 생애주기에 맞게 안전자산과 위험자산의 비중을 조절하는 장치로, TDF의 성과를 가르는 핵심 척도다. 한화운용은 JP모간과 협업해 한국인의 소득, 근로 기간, 공적 연금 제도 등을 종합적으로 고려한 글라이드 패스를 설계했다.

한화운용은 TDF의 성과 배경으로 액티브와 패시브 운용 방식을 함께 활용하는 '하이브리드 운용' 전략을 들었다. 신흥국 주식이나 회사채와 같이 정보의 비대칭성으로 상대적으로 추가 수익을 창출하기 좋은 자산에 대해서는 액티브 운용전략을 적용해 수익을 극대화하는 반면 미국 대형주나 국채와 같이 지수 복제가 용이하고 종목 선택의 영향이 크지 않은 자산군에 대해서는 패시브 운용전략으로 비용을 최소화해 투자효율을 극대화하는 방식이다.

투자자산별로 환 전략을 다르게 적용하는 점 역시 성과에 크게 기여하고 있다고 자평한다. 주식 부분에서는 고수익을 추구하되 언헤지를 통해 '시장 충격(Tail-Risk)'에 대비하고 채권 부분에서는 헤지를 통해 '일드(Yield)' 수익을 확보하면서 포트폴리오 위험 관리를 추구하고 있다는 설명이다.

실제 지난 8월 한 달간 한화 'LIFEPLUS TDF2045'의 운용성과를 보면 미국 인플레이션 상방 압력 우려로 긴축 기조가 강해지자 주식 부분에서 1.7%의 손실이 났다. 그러나 동시에 달러 가치 상승으로 2.2%의 환차익이 발생하며 전체적으로는 '플러스(+)' 수익률을 기록했다.

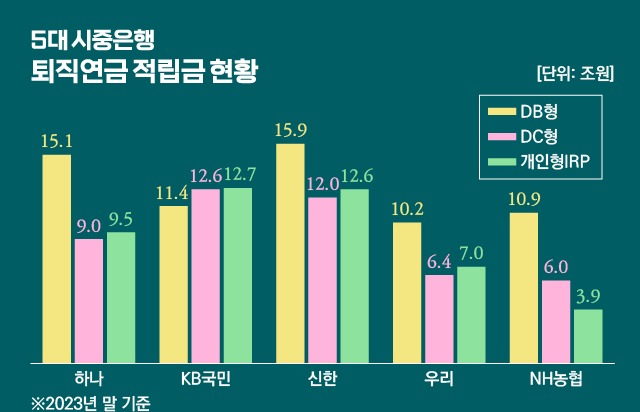

최영진 한화운용 전략사업부문장은 "지난해 말 기준 퇴직연금 전체 적립금은 335조9000억원으로 이 중 88.7%인 298조원이 원리금 보장형에 쏠려 있다"면서 "하지만 2026~2027년쯤 되면 중위험, 고위험 디폴트옵션(사전지정운용제도)을 선택한 사람들과의 수익 격차가 커지고 연금 투자 인식이 달라질 것"이라고 말했다.