국내 온라인동영상서비스(OTT) 플랫폼인 티빙과 웨이브의 합병 가능성이 다시 한번 거론되는 가운데, 두 회사가 합병하면 상당한 시너지가 예상된다는 분석이 나왔다.

이기훈 하나증권 애널리스트는 지난달 30일 보고서에서 "티빙과 웨이브의 합병을 가정한 시너지는 상당히 직관적"이라며 "가입자는 증가하고 콘텐츠 제작 원가는 절감된다"고 밝혔다.

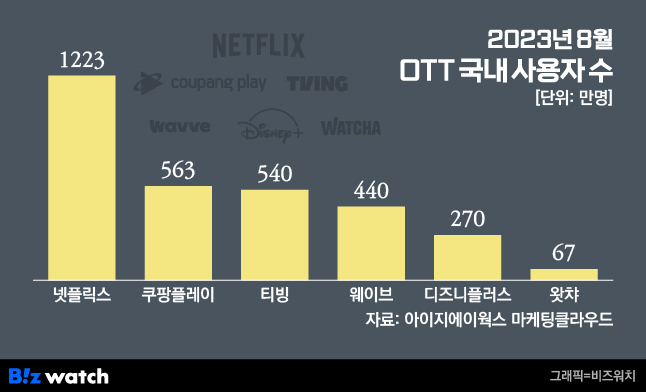

현재 국내 OTT시장은 넷플릭스가 유일하게 1000만명 이상의 가입자를 보유하며 독보적 '1강' 지위를 갖춘 가운데 쿠팡플레이, 티빙, 웨이브가 '3중'으로 자리 잡고 있다. 중복가입자 변수가 있긴 하지만, 티빙과 웨이브가 합병한다면 단순 합산으로 900만명 이상의 가입자를 확보하며 넷플릭스와 양강구도를 형성할 수 있다.

OTT시장은 코로나19 시기 사람들이 집에서 보내는 시간이 많아지면서 크게 성장했지만, 지금은 경쟁이 치열해지면서 포화 상태에 직면했다. 이용자 증가세가 둔화했고, 기존가입자를 묶어두거나 신규가입자를 확보하기 위한 콘텐츠 제작 비용은 커졌다.

이 때문에 합종연횡을 통해 '규모의 경제'를 실현하려는 기업이 늘어나고 있다. 지금의 웨이브도 지상파 3사가 공동으로 만든 '푹'이란 서비스와 SKT가 만든 '옥수수'가 합쳐진 것이고, CN ENM이 대주주인 티빙도 지난해에 KT의 시즌과 합쳤다. 티빙과 웨이브의 합병설도 이번이 처음은 아니다. 2020년 부터 나온 얘기이지만, 진척없이 평행선만 달려왔다.

이기훈 애널리스트는 "티빙과 웨이브의 합병은 많은 국내 OTT 구독자들의 지지가 예상되고, 합병만 된다면 양 사 모두 지금보다 좋아질 것이라는 점에서는 이견이 없을 것"이라며 "높아진 점유율로 인해 가격 인상이 제한될 가능성이 높지만, 부차적인 이슈"라고 내다봤다.

이 애널리스트는 다만 티빙과 웨이브의 합병을 기대하기에는 넘어야 할 난관도 많다고 분석했다.

먼저 웨이브의 재무적투자자(FI)인 미래에셋벤처투자의 PE본부와 사모펀드(PEF) 운용사 SKS프라이빗에쿼티(PE)가 보유한 2000억원 규모의 전환사채 만기가 다가오는데, 누적된 적자로 해결 방법이 쉽지 않다는 점을 지적했다.

공정거래법상 지주회사는 비상장 자회사 및 손자회사의 지분을 40% 이상 보유해야 하는데, CJ ENM(티빙 최대주주)이 티빙과 웨이브 합병 후 지분율 40%를 유지하려면 상당한 추가 자금이 필요하다는 점도 변수로 꼽았다. CJ ENM은 공정거래법상 지주회사인 CJ㈜의 자회사이므로, 티빙과 웨이브의 합병법인은 지주회사의 손자회사가 된다.

이 애널리스트는 또 "티빙, 웨이브 모두 다양한 전략적투자자(SI)와 재무적투자자(FI)들이 존재해 모두를 충족하는 거래가 쉽지 않다"고 말했다. 양사에 이해관계가 얽힌 주주들이 많아서 기업가치 산정, 합병비율을 산정할 때 고려해야 할 변수가 많다는 의미다.

마지막으로 티빙과 웨이브의 합병 후 점유율이 30% 이상으로 높아서 공정거래위원회의 기업결합 심사도 통과해야 한다는 점도 관건으로 지목했다.

지난해 티빙과 시즌의 기업결합 당시에는 합산 점유율(18.05%)에 불과했지만, 티빙(18%)과 웨이브(14%)의 점유율을 더하면 32%에 달한다. 이는 국내 OTT 1위 사업자 넷플릭스(38%)에 육박하는 숫자여서 공정거래위원회의 결정이 변수라는 얘기다.