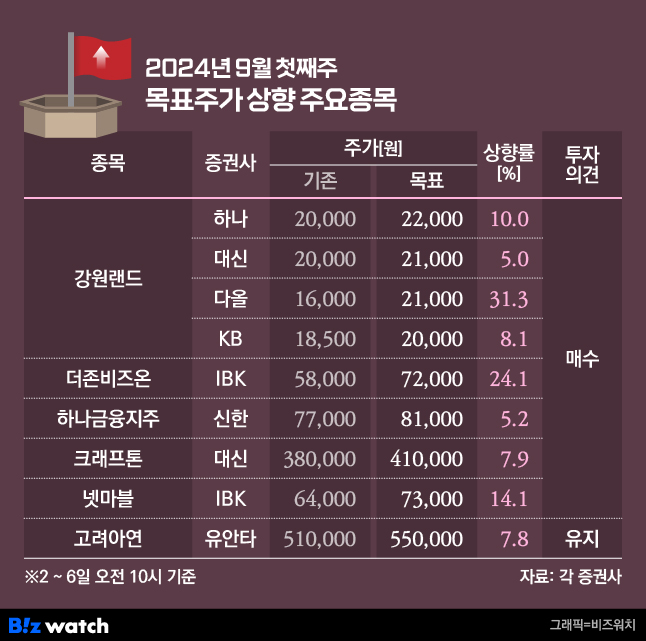

이번주 증권가는 강원랜드에 주목했다. 정부가 강원랜드에 대해 규제를 완화한 점이 수익성 개선에 도움될 것이란 분석이다. 아울러 공기업인 강원랜드도 밸류업(기업가치 제고) 프로그램에 참여할 것으로 점쳐지는 점도 긍정적으로 작용할 전망이다.

반면 아모레퍼시픽, 클리오 등의 목표가는 낮아졌다. 아모레퍼시픽은 중국 매출 둔화의 영향을 받았으며 클리오는 H&B(헬스앤뷰티) 부문의 성장세가 가파르게 둔화했다. 강원랜드, 규제완화·밸류업 '2중 호재'

강원랜드는 지난 4일 공시를 통해 문화체육관광부로부터 카지노업 변경 허가(규제 완화)를 통보받았다고 밝혔다. 주 내용은 △카지노 일반 영업장 면적 약 40% 확장 △카지노 테이블과 머신 수 증가 △외국인 전용 존 이용자를 시민권자에서 영주권자로 확대 △외국인 전용 존 베팅 한도를 30만원에서 3억원으로 확대하는 것이다.

이기훈 하나증권 연구원은 강원랜드 목표가를 2만원에서 2만2000원으로 올리면서 "강원랜드는 'K-HIT 프로젝트 1.0'을 통해 2032년까지 카지노 신축을 통한 영업장 면적 3배 확장 등 약 2조5000억원의 중장기 투자 계획을 가지고 있다"고 밝혔다. 그는 이어 "영업 제한 사항에 대한 변경 허가는 단계적 규제 완화의 첫걸음"이라고 진단했다.

강원랜드에 대한 규제 완화가 이뤄진 건 지난 2012년(테이블·머신 추가) 이후 10여년 만이다. 이화정 NH투자증권 연구원은 "11년 만의 영업장 증설 허가로 숨통이 트인다"며 "올해 정부 경영평가에 밸류업이 포함되는 만큼 공기업인 강원랜드도 이에 발맞춘 주주환원 정책을 펼칠 가능성이 높다"고 짚었다.

임수진 대신증권 연구원도 이 회사 목표가를 2만원에서 2만1000원으로 올리면서 "산술적인 계산 시 테이블 매출 약 1600억원, 머신 매출 약 900억원으로 합산 매출 약 2500억원이 확대될 전망"이라고 밝혔다. 그는 이어 "비카지노 부문 확대로 인한 트래픽 증가까지 고려하면 현재 예상치를 웃도는 매출 증가도 기대할 수 있다"고 말했다.

김혜영 다올투자증권 연구원은 "기존 시장에서 기대하지 않던 규제 완화가 현실화하면서 추가적인 규제 완화 가능성을 확인했다"며 강원랜드 목표가를 1만6000원에서 2만1000원으로 올렸다.

유안타증권은 고려아연의 높은 주주환원율을 호평하며 목표가를 51만원에서 55만원으로 올려 잡았다.

이현수 유안타증권 연구원은 "고려아연은 지난해 11월 이후 총 3번의 자사주 매입을 실시 중으로, 수급상으로 긍정적 영향을 미치고 있다고 판단한다"며 "2023~2025년 배당성향(별도) 30% 이상 유지를 목표로 제시하는 등 높은 총주주환원율이 밸류에이션(실적대비 주가수준)에 프리미엄을 줄 수 있다"고 말했다.

IBK투자증권은 더존비즈온 목표가를 5만8000원에서 7만2000원으로 올렸다. 인공지능(AI) 기반의 토탈 서비스 기업으로 진화하고 있다는 평가다. 신한투자증권은 하나금융지주가 하반기 은행업종 주도주가 될 것으로 예측하며 목표가를 7만7000원에서 8만1000원으로 올렸다. 아모레·클리오 등 화장품업 목표가 하향

이번주 증권가에서는 아모레퍼시픽, 클리오, 애경산업 등 화장품 업종에 대한 목표가 하향이 잇달았다. 먼저 NH투자증권은 아모레퍼시픽 3분기 실적이 시장 컨센서스를 밑돌 것으로 예상하며 목표주가를 낮춰잡았다.

정지윤 NH투자증권 연구원은 아모레퍼시픽 목표가를 20만원에서 18만원으로 낮추면서 "3분기 연결 기준 매출액은 9708억원, 영업이익은 380억원으로 시장 컨센서스(영업이익 528억원)를 28% 밑돌 것"이라고 밝혔다.

정 연구원은 중국에서 대규모 적자가 발생할 것으로 내다봤다. 그는 "3분기 중국 부문은 총판 사업구조 변경, 재고 환입, 인력 구조조정 등 영향에 영업손실 510억원을 기록할 것"이라며 "중국 대규모 적자가 본업과 자회사인 코스알엑스 해외 증익을 상쇄하는 중"이라고 말했다.

상상인증권은 클리오의 성장 동력이 해외로 이동, 향후 실적 향상이 예상된다면서도 매출 성장세가 둔화했다는 점을 지적하며 목표주가를 4만6000원에서 4만원으로 낮췄다.

김혜미 상상인증권 연구원은 "클리오의 2분기 연결기준 매출액은 926억원, 영업이익은 96억원으로 국내보다 해외에서 더 높은 성장세를 보였다"며 "지역별로는 일본과 북미의 성장세가 두드러졌다"고 분석했다.

그러나 H&B(헬스앤뷰티) 채널 매출이 급격히 둔화하고 있다는 설명이다. 전년 동기 대비 H&B 매출액 증가율이 △2023년 2분기 41.3% △2023년 3분기 43.7% △2023년 4분기 21.9% △2024년 1분기 15.0% △2023년 2분기 9.8%로 꾸준히 감소 추세다.

브랜드 별로는 대표 브랜드인 클리오 매출액이 전년 동기대비 4% 감소했다. 김 연구원은 "클리오가 이번 분기 신제품 출시 공백에 따라 역성장을 기록했다"고 짚었다.

김 연구원은 애경산업에 대한 목표가도 3만원에서 2만7000원으로 낮췄다. 화장품 매출과 영업이익이 크게 성장하며 전사 성장을 견인했으나, 생활용품 부문에서 시장 부진과 경쟁 심화 영향으로 실적이 하락했다는 것이다.

그는 "국내 온라인 유통 채널 내 홈케어 카테고리의 경쟁이 치열해지면서 전반적으로 내수 매출이 부진했다"며 "다소 더딘 확장 속도를 고려해 목표주가를 하향한다"고 밝혔다.

[청기홍기]의 모든 콘텐츠는 투자 권유, 주식가치의 상승 또는 하락을 보장하지 않습니다. 참고용으로 봐주세요!