지난 14일 주택도시보증공사(HUG)가 7000억원 규모의 자본금 증자 공고를 냈습니다. 제3자 배정방식으로 신주를 발행하고 국토교통부가 현금출자를 하는 내용입니다.

그런데 HUG는 앞서 지난달 22일에 동일한 규모의 자본금 증자 공고를 낸 바 있습니다. 주금납입일 마지막 날인 이달 13일 공고를 철회하고 14일에 신주발행가액을 바꿔 다시 공고를 낸 겁니다. HUG는 이에 대해 "일정상 문제가 있었을 뿐"이라며 대수롭지 않게 넘겼는데요. 정말 그럴까요?

액면가로 쪼그라든 주가...수조원대 손실 탓

자본금 증자와 신주발행가액의 수정은 이사회 의결을 거쳐야 하는 만큼 단순 해프닝으로 넘기기 어려운 사안입니다.

실제 공고가 바뀌는 과정에서 HUG는 신주발행가액을 7087원에서 액면가인 5000원으로 낮췄습니다. HUG는 2021년에도 약 3900억원을 증자했는데요. 당시 신주발행가액이 1만898원이었던 것과 비교하면 공사의 주식 1주당 가치, 즉 주가가 3년 만에 절반 이하로 떨어진 셈입니다.

HUG는 지난해 11월24일에도 이사회에서 3839억원 규모 자본금 증자를 결의했습니다. 지난 1월 자본금 증자 공고 당시 제시한 7087원의 신주발행가액은 이때 발행한 신주 가격입니다.

작년 말 신주발행가액을 그대로 사용하려다 3개월새 주당 가치가 30% 가까이 내린 가격으로 다시 발행하게 된 거죠. 원인은 지난해 수조원대 규모로 늘어난 적자에 있습니다.

비상장주식의 신주 가격은 최근 3년간의 순손익 가치와 회사의 순자산 가치 등을 따져 정하는데요. 애초에는 아직 작년 결산이 나오기 전이다 보니 지난해 가격을 가져다 썼다가, 적자 규모가 더 커지다 보니 보수적으로 액면가로 내리자는 결정을 낸 겁니다.

HUG 관계자는 "결산 전이지만 빨리 증자를 해야 해서 지난해 신주발행가액을 썼다가 아무래도 이전대비 손실이 커진만큼 보수적으로 액면가 수준으로 낮췄다"고 말했습니다.

액면가로 주당 가격이 낮아지며 발행 주식수가 크게 늘었고 이에 따라 정부 지분율은 더 높아지게 됩니다. 상대적으로 정부 외 HUG의 지분을 가진 기타주주들은 주당 가치가 낮아져 상대적으로 손실을 입게 됩니다. 작년말 증자분을 반영하면 HUG의 지분은 국토부가 72.8%를 쥐고 있고, 이밖에 자사주 16.4%, KB국민은행 7.4%, 기타 주주 3.3% 등으로 분포돼 있습니다.

그런데 이게 HUG 주주만의 문제일까요? HUG는 공기업으로 정부 재원이 투입됩니다. 재정악화에 투입되는 재원이 '세금'인 만큼 HUG만의 문제로 간과할 사항은 아닙니다. 더욱이 정부는 HUG에 대한 재정지원을 배당을 통해 회수해 왔는데요. 2년 연속 적자를 기록하며 투입자금 회수도 어려운 상황입니다.

즉 전세사기, 부동산PF사태가 결국 특정 경제단위나 일부 건설사의 문제가 아니라 사실상 전 국민에게 피해가 전가되고 있는 셈입니다.

대신 갚은 전세보증금만 3.5조…회수율은 15%

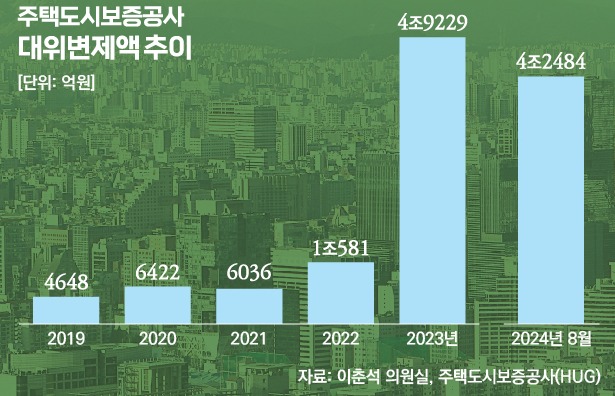

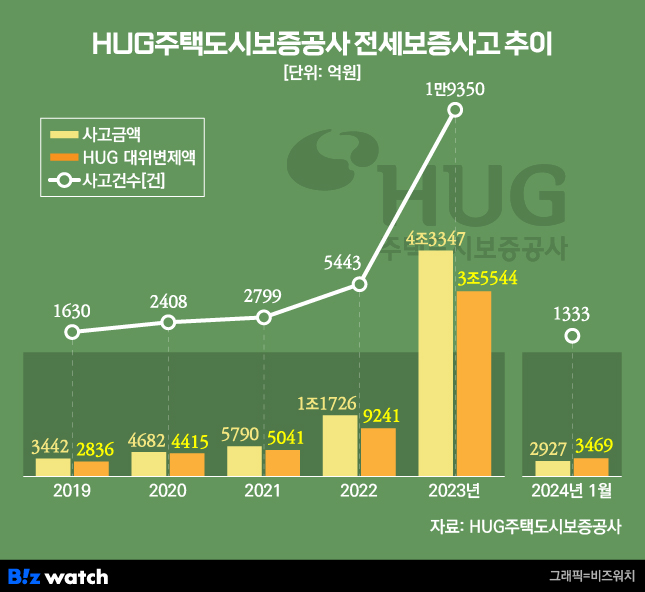

실제 HUG가 전세사기로 인해 집주인 대신 세입자에게 대신 갚아준 전세보증금인 대위변제액 증가는 심각한 수준입니다.

2019년 1630건 수준이던 전세보증사고는 지난해 1만9350건으로 12배 가까이 늘었고요. 같은 기간 사고금액은 3442억원에서 4조3347억원으로 약 13배 늘었습니다. HUG의 대위변제액은 2836억원에서 3조5544억원으로 큰폭으로 늘었습니다. 2022년(9241억원)과 비교해도 1년 만에 2조6000억원 넘게 늘어난 규모입니다.

HUG가 이중 채권추심, 경매 등을 통해 회수하지 못하고 남은 채권 규모가 2021년 6638억원에서 2022년 1조3799억원으로 늘었고, 지난해에는 4조2503억원까지 불어났습니다. 채권회수율은 2021년 50% 아래인 42%를 기록한 이후 2022년 24%, 지난해엔 15%로 떨어졌습니다.

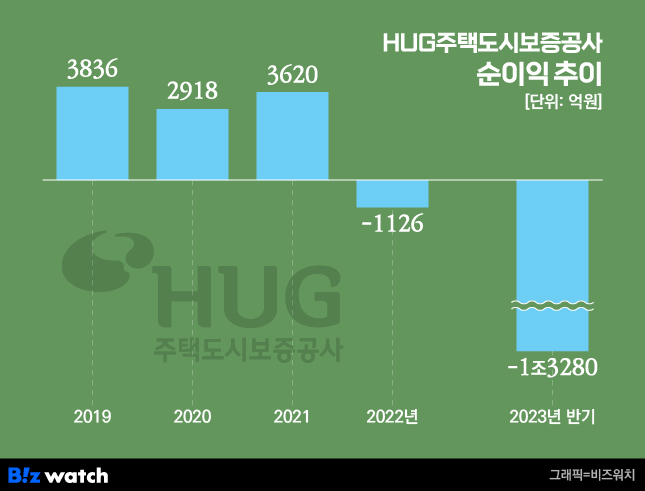

이렇게 회수하지 못한 채권잔액은 고스란히 HUG가 손실로 떠안아야 합니다. 2021년까지 3000억원대 순이익을 기록하던 HUG는 2022년 1126억원의 순손실을 기록했습니다. 2009년 이후 13년 만의 적자였습니다.

지난해는 반기 만에 1조3280억원의 순손실을 기록했고요. 이같은 추세가 이어질 경우 연말 결산액 기준으로는 3조원 넘는 순손실을 기록할 전망입니다.

순이익을 낼 당시 HUG는 600억원 안팎의 배당을 진행해 왔는데요. 적자로 인해 배당을 하지 못하는 상황인 만큼 지원한 예산을 배당을 통해 회수하던 정부 입장에서도 난감한 상황입니다. HUG는 2020년 707억원, 2021년 616억원, 2022년 621억원의 배당금을 지급해 왔습니다. 하지만 작년과 올해는 배당은커녕 정부의 추가 지원이 요구되는 상황입니다.

주택 모기지대출관련 우발부채 규모도 2022년 60조원에 육박했습니다. 고금리 상황과 부동산시장의 경기침체로 향후 우발부채 확대 가능성도 높아진 상황입니다.

세금으로 자본금 충당…전세사기·PF리스크 여파 전국민에

HUG는 수천억원대 영업이익을 냈던 공기업입니다. 현재 정부의 자금지원으로 급한 불은 껐다지만, 적자규모가 이미 수조원을 넘어선 상황에서는 재무 건전성을 장담하기 어려운 실정입니다. 정부가 전세보증금과 부동산PF 리스크 관련 HUG를 통한 보증지원을 확대하고 있지만 공급이 수요를 따라가지 못해 관리 능력이 위태로운 상황에 놓였죠.

이번 자본금 증자 상황을 쉽게 넘기기 어려운 이유입니다. 정부가 법 개정을 통해 HUG의 보증발급 규모를 자기자본의 60배에서 70배로 늘렸지만 이마저도 늘어나는 신규 보증 수요에 대응할 수 있을지 의문입니다. 올해 1월에만 전세보증사고가 3000억원에 달했고, 이에 따른 대위변제액은 3469억원으로 작년 1월과 비교해 2배 이상 늘었습니다.

전세사기 여파로 연립과 다세대 등 빌라 역전세가 여전한 상황이어서 전세보증사고가 올해도 이어질 전망입니다. 보증여력 확보와 재무건전성 개선을 위해 자본금 증자가 추가로 이뤄질 가능성이 높게 점쳐지는 이유입니다.

앞서 언급했듯 HUG의 자본금 증자 재원은 세금을 기반으로 합니다. 재정악화와 건전성 관리 실패는 최종적으로 국민에게 부담이 전가될 수 있다는 점에서 계속 지켜봐야할 문제입니다.