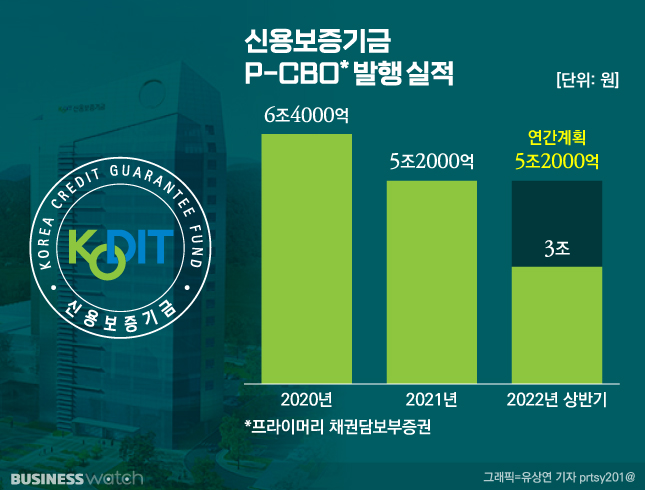

신용보증기금이 코로나19(신종 코로나바이러스 감염증) 확산 이후 2년 반 동안 발행한 프라이머리 채권담보부증권(P-CBO) 규모가 15조원에 가까웠다.

신용보증기금은 이달 4500억원을 포함해 올해 상반기 코로나19 피해기업 등에 대해 총 3조원의 P-CBO를 발행했다고 28일 밝혔다. 이는 올해 계획 대비 약 3000억원을 초과 발행한 실적이다.

신보는 코로나19 확산 이후 2020년 6조4000억원, 2021년 5조2000억원 규모로 P-CBO를 발행했다. 올 상반기까지 누적 발행 규모는 14조6000억원이다.

올해 상반기에는 금리 상승으로 자금조달에 어려움을 겪는 기업이 늘자 계획보다 많은 물량을 발행했다. 신보는 올해 P-CBO 발행 규모를 5조2000억원으로 계획한 바 있다.

올해 상반기 지원 금액 3조원 중 2조4000억원은 신규 자금, 6000억원은 기존 회사채 차환 자금이었다. 지원 업체수는 대기업 8개, 중견기업 103개 및 중소기업 905개로 집계됐다.

P-CBO는 개별기업이 발행하는 회사채 등을 기초자산으로 한 자산담보부증권인 채권담보부증권(CBO)의 일종이다. 기업들의 신규발행 채권을 모아 신용보증기금 등이 보증으로 신용을 보강해 이를 담보로 유동화 증권을 발행하는 구조다.

기업 입장에서는 직접 금융시장에서 자금을 조달하는 것보다 더 낮은 금리로 장기간 재원을 마련할 수 있다는 게 장점이다.

신보는 P-CBO의 양적 확대뿐만 아니라 해외발행을 통한 투자자 다변화, ESG(환경·사회·지배구조) 경영평가 우수기업을 포함한 금리우대 대상 확대 등으로 관련 제도 개선을 추진하고 있다.

신보 관계자는 "하반기에도 우크라이나 사태 장기화와 급변하는 시장 상황으로 인해 어려움이 계속될 것으로 예상된다"며 "기업들의 경영안정을 위해 유동성을 적기에 지원할 수 있도록 노력하겠다"고 말했다.