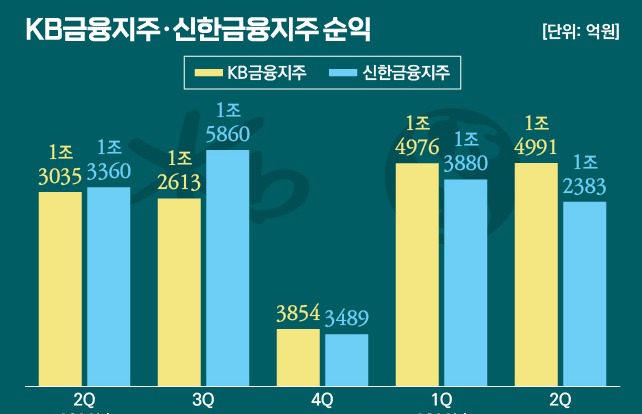

'리딩 뱅크' 경쟁을 벌여온 신한금융지주가 2개 분기 연속으로 이자이익을 줄였다. 작년 4분기부터 예대금리차를 좁힌 결과다. 은행권에 대한 '이자 장사' 비판 여론 속에 진옥동 회장을 새 수장으로 맞은 뒤 올해 무게중심을 '리딩'보다 '상생'으로 옮긴 모습이다. 그러면서도 순이익은 비이자이익 증가와 해외 사업 회복에 힘입어 작년 수준을 지켰다.

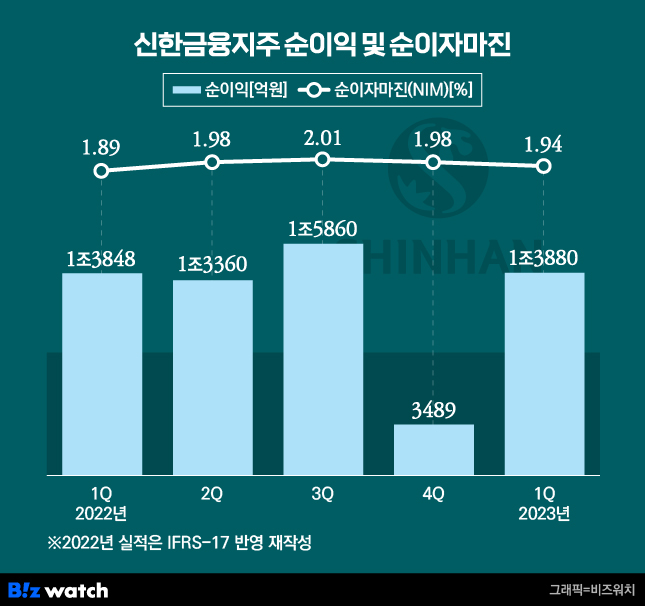

신한금융지주는 올해 1분기 연결재무제표 기준 지배기업 소유 지분 당기순이익이 작년 같은 기간과 비슷한 1조3880억원으로 집계됐다고 27일 밝혔다. 이는 전년동기 대비 0.23% 증가한 것이고 직전인 작년 4분기에 비해서는 287% 급증한 것이다.

신한지주 최고재무책임자(CFO) 이태경 부사장은 "이자이익 감소와 대내외 불확실성에 대비한 추가 충당금 적립에도 불구하고 비이자이익의 증가와 글로벌 부문의 순이익 기여 확대 영향으로 견조한 이익을 시현했다"고 이번 실적을 요약 평가했다.

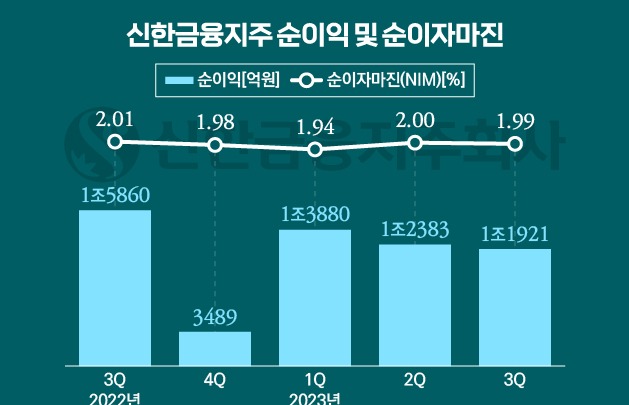

작년 3분기 정점으로 '순이자마진 우하향'

가장 큰 특징은 작년 4분기에 이어 두 분기 연속으로 이자이익이 감소한 것이다. 1분기 이자이익은 2조5401억원이었는데, 이는 금리 상승 초기인 전년동기에 비해서는 2% 증가한 실적이지만 전분기 대비 10% 줄어든 것이었다.

신한지주 이자이익은 작년 3분기 28267억원으로 분기 기준 사상 최대를 기록한 후 4분기 소폭(0.002%) 줄었고, 올 1분기 더 큰 폭으로 감소했다.

대출채권과 유가증권 등 이자수익을 낼 수 있는 자산(금리부자산)이 작년말보다 0.9% 늘었지만 그룹과 은행 순이자마진(NIM)이 하락했다. 작년 1분기에 비해서는 금리부자산은 3.5% 증가했고, 은행 NIM은 0.08%포인트 상승했지만 비은행 조달비용 증가 탓에 이자이익 증가는 제한적이었다는 설명이다.

신한지주 NIM은 작년 3분기 2.01%를 고점으로 4분기 1.98%, 올해 1분기 1.94%로 내려섰다. 신한은행만 따질 경우 작년 3분기 1.68%을 정점으로 4분기 1.67%, 올 1분기 1.59%로 낮아졌다.

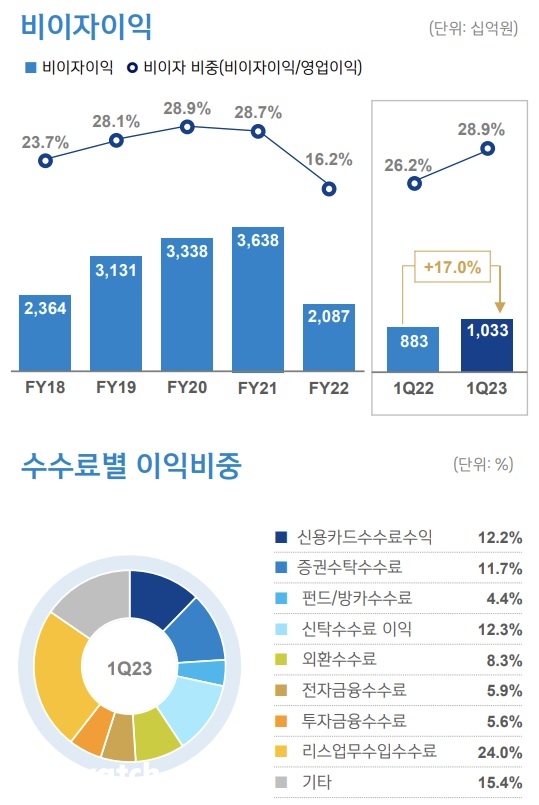

반면 비이자이익은 1조329억원을 기록해 전분기 손실에서 이익으로 전환했다. 작년 1분기와 비교해서는 17% 증가한 것이다. 지난 2월까지는 크게 기대할 것이 없었지만 3월께부터 시장 금리 하락에 따른 유가증권 이익 증가가 나타났던 게 흑전의 큰 배경이란 설명이다.

이밖에 판매관리비는 1조3559억원으로 전분기 대비 23.6% 감소했지만 전년동기 대비로는 8.8% 증가했다. 작년 4분기와 견주면 희망퇴직과 계절적 비용 소멸 효과가 있었고, 1년전 대비로는 인플레이션과 계열사 신한라이프 희망퇴직 비용 인식 등으로 증감이 나타났다는 분석이다.

아울러 대손비용은 4610억원으로 전분기 대비 1% 감소, 전년동기 대비 89.4% 증가했다. 1년 전보다 충당금이 크게 늘어난 이유는 금리 상승 누적에 따른 연체율 상승 등으로 경상 충당금이 증가해서다. 코로나19 대응을 위한 추가충당금까지 포함한 그룹 대손비용률은 1분기말 0.48%로 집계됐다.

비중은 작지만 해외사업에서도 1583억원의 이익을 냈다. 이는 전분기 대비 17.6%, 전년동기 대비 23.9% 증가한 것이다. 베트남과 일본의 손익 비중이 각각 45%, 18%였다. 1년 전 대비 그룹 글로벌 부문 손익은 23.9% 늘어난 것으로 그룹 전체에서 차지하는 비중도 9.2%에서 11.4%로 상승했다.

작년 1분기보다 나은 건 은행·증권뿐

계열사별로는 주축인 신한은행이 9315억원의 순이익을 거뒀다. 전분기 대비 105.9%, 전년 동기 대비 7.9%(685억원) 증가한 것이다. 이자이익은 7.9%(1728억원) 감소했지만 유가증권 관련 이익 회복과 수수료 이익 개선으로 비이자이익이 3428억원 늘어난 덕이다.

3월말 기준 원화대출금은 281조5000억원으로 작년말 수준을 유지했다. 가계 부문에서 작년말 대비 1% 감소했지만 기업 부문은 대기업을 중심으로 1% 증가했다. 연체율은 작년말 대비 0.06%포인트 상승한 0.28%, 고정이하 여신비율은 같은 기간 0.03%포인트 오른 0.28%였다.

신한카드의 순이익은 1667억원으로 집계됐다. 직전 분기보다는 210.4% 증가했지만 작년 1분기보다는 5.2% 감소한 것이다. 작년 4분기 있었던 희망퇴직 비용이 1분기에는 없었고 신용카드와 리스 수익도 각각 전분기보다 3.5%, 11.9% 늘었다.

다만 전년동기 대비로는 조달비용 상승에 따른 이자비용이 60.9%(850억원) 증가하고 연체율 상승에 따른 대손비용이 31.3%(455억원) 증가한 탓에 주춤했다. 신한카드의 3월말 기준 연체율은 전년말 대비 0.33%포인트 상승한 1.37%였다.

생명보험 계열사인 신한라이프는 1338억원의 순이익을 냈다. 전분기 대비 69.4% 증가했지만 전년동기 대비로는 3.5% 감소한 실적이다. 단기적으로는 채권 관련 손익 증가 영향이 긍정적이었지, 희망퇴직 비용(323억원)이 나간 게 1년전 대비 주춤했던 이유다.

신한투자증권은 1194억원의 순이익을 냈다. 작년 4분기 적자에서 흑자전환한 것이고 작년 1분기보다도 14.3% 늘린 것이다. 주식시장 거래 회복으로 수수료 수익이 늘었고 시장금리 하락에 따른 수익이 증대도 있었다. 다만 힘주고 있는 기업금융(IB) 분야 수수료는 작년 1분기에 비해 감소했다.

신한캐피탈은 922억원의 순이익을 냈다. 이는 전분기 대비 342.5%(713억원) 증가한 것이지만 전년동기 대비로는 15.2%(165억원) 감소한 것이다. 금리상승에 따른 조달비용 상승과 부동산 프로젝트파이낸생(PF) 자산에 대한 보수적 충당금 적립이 1년 전 대비 순이익이 줄어든 이유로 분석됐다.

주당 525원 배당…자사주 소각도

신한금융지주는 이날 이사회를 열어 1분기 배당금을 보통주 1주당 525원으로 결정했다. 또 5월1일로 예정한 7500억원 규모의 전환우선주의 보통주 전환에 따른 희석효과를 방어하기 위해 1500억원 규모의 자사주를 매입·소각키로 했다. 신한지주는 올해부터 분기 배당을 정례화하기로 한 바 있다.

3월말 잠정 그룹 국제결제은행(BIS) 자기자본비율은 15.8%, 보통주자본(CET1)비율은 12.5%였다. 같은 시점 디지털 전환 지표인 플랫폼 월 이용자수(MAU)는 금융 1970만명, 비금융 381만명이었다. 이는 전년말 대비 각각 104만명, 19만명이 증가한 것이다.

신한지주 측은 "최근 고금리와 경기둔화 등으로 어려움을 겪는 개인, 중소기업 및 SOHO(개인사업자) 고객을 대상으로 상생금융 지원을 확대하고 있다"며 "금융 소외계층이 연착륙 할 수 있도록 그룹 차원의 지원을 강화하는 등 시스템 리스크 완화를 위해 노력하고 있다"고 밝혔다.