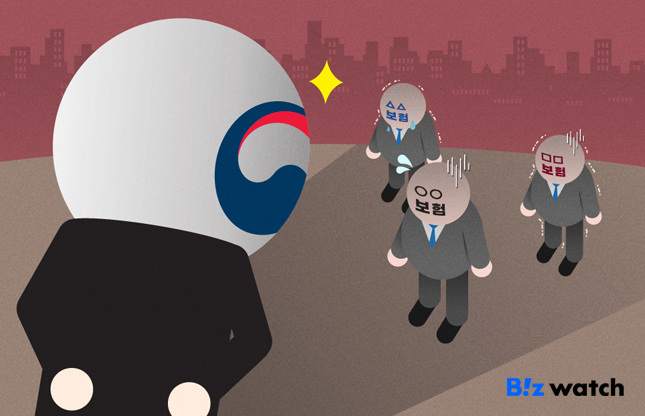

올 상반기 다시 역대 최대 이익을 낸 보험업계가 남모를 속앓이를 하고 있다. 새 회계제도(IFRS17) 도입 후 '실적 부풀리기' 논란이 끊이지 않는 가운데, 금융당국이 내년 감독분담금 산정을 IFRS17에 의해 계산된 부채와 보험수익으로 바꾸겠다고 선언했기 때문이다.

일부 보험사들은 "금융권 '맏형' 격인 금융지주사와 은행들보다 분담금을 더 내게 되는 것 아니냐"고 하소연한다.

25일 금융당국 및 보험업계에 따르면 내년부터 보험업권은 IFRS17으로 계산된 부채와 보험수익에 따라 감독분담금을 내야 한다. 지난달 금융위원회가 '금융기관 분담금 징수 등에 관한 규정'을 개정한 데 따른 것이다. 올해는 2022년 재무제표가 기준이었다. 금감원은 각 금융사로부터 감독 및 검사 명목으로 준조세 성경인 감독분담금을 수취하는데, 전체 금감원 예산의 70~75% 이상을 차지할 정도로 절대적이다.▷관련기사 : 올해 곳간 늘린 금감원, 성과급 예산은 30%나 '싹둑'(1월2일)

IFRS17은 지난해 1월1일부터 보험권에 적용된 회계기준이다. 보험사들이 미래에 고객으로부터 얼마를 받고(보험료) 얼마를 줄지(보험금)를 원가가 아닌 시가(현재가치)로 계산해 재무제표에 반영한다. 이에 따라 재무성과가 각 보험사가 세운 계리(회계)적 가정에 따라 매우 민감하게 달라진다.

문제는 이 제도가 도입된 지 2년이 채 되지 않아 불안정성 우려가 크다는 점이다. 금융당국은 새 회계제도 도입 초기엔 계리 가정에 대한 기본 원칙만 제시하고, 나머지는 보험사 자율에 맡겼다. 하지만 보험사의 실적이 크게 뛰어버리는 등 뻥튀기 논란이 커지자 제도개선에 나섰다. 10월까지 관련 검토를 마무리하고 금년 말 결산부터 적용하는 게 금융당국의 목표다.

보험업계 한 관계자는 "금융당국이 회계 논란에 대해 인식하고 있으면서도 분담금 부과하는 기준을 두고는 별다른 논의나 해결책 없이 산정기준을 개정했다"고 꼬집었다. 그러면서 "회계제도가 충분히 안착될 때까지 새 제도에 분담금 적용을 유예하는 방안을 검토해줬으면 한다"고 덧붙였다.

구체적인 요율이나 금액내역, 납부시점 등을 담은 2025년 감독분담금 고지서는 아직 나오지 않았다. 하지만 역대 최대 실적을 재차 경신하고 있는 현 상황이 이어지면 자산규모가 몇 배나 큰 은행권보다 보험사가 감독분담금을 더 많이 낼 수 있다는 위기감이 보험업계에서 확산하고 있다.

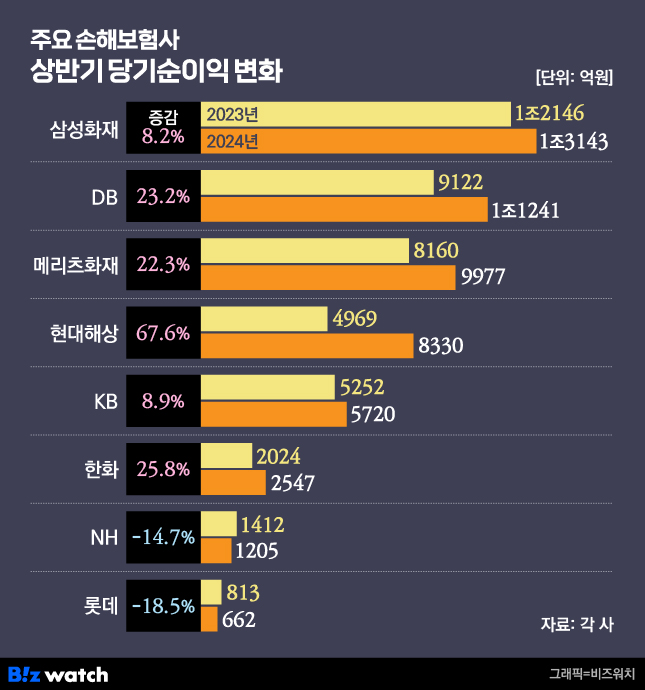

삼성생명·화재·카드·증권 등 삼성 금융계열사의 올 상반기 합산 순이익(3조2009억원)이 국내 1위 금융지주사인 KB금융지주(2조7815억원)를 넘으면서 이런 우려가 더 커졌다. 이에 더해 올해 감독분담금에 적용된 영업수익과 요율 기준을 상반기 실적으로 단순 계산하면 보험업계 선두사인 A사가 내년 낼 돈이 B지주사와 은행을 합친 금액보다 약 5.8배 더 많았다.

반면 금감원은 보험사들의 이런 우려가 기우에 불과하다는 입장이다. 지난해부터 분담금을 산정할 때 영역별 감독업무에 투입하는 인력 가중치 비중을 80%로, 영업수익 비중을 20%로 뒀다는 것이다. 감독업무 투입 인력이 은행에 비해 적은 보험사 분담금이 애초에 크게 늘어나지 않을 거라는 얘기다.

금감원 관계자는 "IFRS17에 대한 논란이 있지만, 이마저도 외부 감사로 검증받은 숫자(재무제표)"라며 "보험업권만 다른 기준을 가지고 분담금을 계산하는 것도 타 업권 금융사와 형평성에 맞지 않다"고 말했다.