“휴~”. 현대차가 한숨을 돌렸다. 영업이익이 올 들어 처음으로 1년 전보다 성장 추세로 돌아섰다. 소형SUV ‘코나’를 비롯한 신차효과에 기저효과가 버무려진 결과다. 다만 중국과 미국시장에서의 판매부진은 변함없이 뒷목을 잡게 했다.

현대차는 올해 3분기 매출(연결기준) 24조2013억원을 기록했다고 26일 밝혔다. 2분기 대비 0.4% 감소했지만 지난해 같은 기간 보다 9.6% 성장했다.

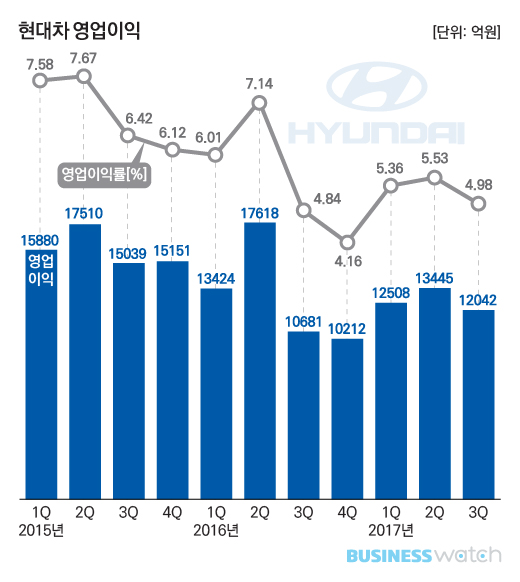

영업이익도 비슷한 흐름이다. 전분기 대비 10.4% 줄어든 1조2042억원에 머물렀지만 작년 동기와 비교하면 12.7% 확대된 수치다. 특히 올들어 전년 대비 영업이익이 증가한 것은 3분기만에 처음이다.

영업이익률 또한 4.98%로 전분기보다 0.55%포인트 하락하며 올 들어 처음으로 5% 밑으로 떨어졌지만 작년 3분기보다는 0.15%포인트 상승했다.

1년 전에 비해 외형과 수익성이 개선 추세를 보인 주된 배경으로는 국내 판매 호조가 꼽힌다. 올 7~9월 국내 판매량이 17만3220대로 전년 동기대비(13만1242대) 31.9% 증가한 것.

지난해 3분기 노조 파업으로 생산 및 판매에 차질이 발생했던 기저효과에 그랜저(IG)와 아반떼 등이 꾸준히 제 역할을 한 것이 판매 성장으로 이어졌다. 여기에 올 6월 출시된 ‘코나’와 8월 선보인 ‘제네시스 G70’ 등이 인기를 끈 것도 한 몫 했다.

하지만 해외 판매량 부진은 계속됐다. 3분기 89만8276대로 작년 동기 대비 6.4% 감소했다. 국내 판매량의 두 자릿수 성장에도 불구하고 글로벌 판매량이 1.2% 줄어든 107만1496대에 그친 것은 이 때문이다.

중국과 미국에서의 판매 부진을 극복하지 못했다. 중국에서는 32.9% 감소한 18만8000대, 미국 판매는 22.4% 줄어든 16만6000대에 그친 것으로 추산된다. 중국은 사드(THAAD·고고도미사일방어체계) 영향으로, 미국은 완성차 업체 간 경쟁 심화와 SUV모델 경쟁력 약화 등이 지속되고 있는 상황이다.

수익성에 영향을 주는 매출원가율과 영업비용도 좋지 않았다. 매출원가율은 주요 수출국의 통화 대비 원화 강세와 미국 등 주요 시장에서 인센티브(판매 촉진 비용) 증가로 0.4%포인트 상승한 81.4%를 기록했다. 영업비용 역시 신차 출시에 따른 마케팅 관련 활동이 확대되면서 6.4% 증가한 9조5604억원에 달했다.

현대차는 녹록지 않은 경영환경 속에서도 올해 출시한 신차가 성공적으로 시장에 안착한 것으로 평가했다. 이를 바탕으로 해외 시장에서의 판매 부진을 극복하겠다는 방침이다. 이와 함께 신 시장 개척과 미래 성장 기반 확보를 위한 연구·개발(R&D) 역량도 지속적으로 강화할 계획이다.

현대차 관계자는 “최근 신규 차급에 새롭게 선보인 코나와 루이나(중국), G70 등이 성공할 수 있도록 판매 저변을 넓히고, 글로벌 수요가 급증하고 있는 SUV 모델 공급 물량을 확대해 판매 모멘텀을 강화할 것”이라며 “성장 잠재력이 높은 신규 시장 개척과 친환경 및 자율주행, 커넥티드 카 등 미래 핵심 분야 경쟁력을 높여 시장 환경 변화에 적극 대응하겠다”고 말했다.