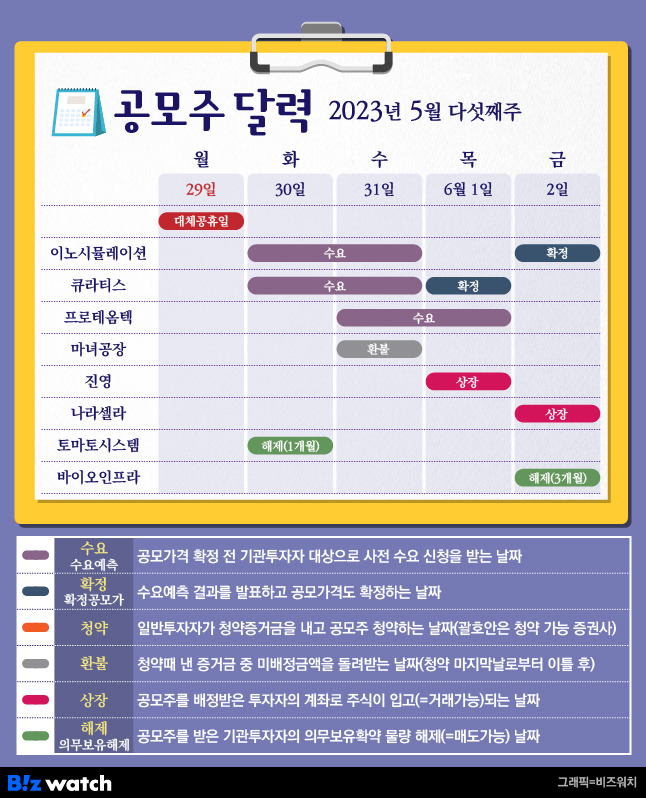

6월 첫째 주와 이어지는 5월의 마지막 주 공모주 일정을 알아볼게요.

이번 주에는 금융당국 요청으로 증권신고서를 정정하면서 기업공개(IPO) 일정이 연기된 큐라티스, 프로테옴텍과 함께 이노시뮬레이션이 기관투자자 대상 수요예측을 진행해요. 청약 일정은 없고 진영, 나라셀라의 상장이 예정돼 있어요.

증강현실로 자율주행차 주행시험 '이노시뮬레이션’

이노시뮬레이션은 2000년 설립한 가상증강현실(XR) 시뮬레이터 전문기업이에요. 시뮬레이터는 새로운 제품이나 기술 개발, 국방훈련 등의 과정에서 발생하는 위험과 비용을 줄이기 위해 실제와 유사한 가상환경을 만들어 시험할 수 있도록 한 시스템을 말하는데요.

이노시뮬레이션은 자동차 시뮬레이터를 개발해 현대차그룹에 제품을 공급하는 데서 시작해 철도, 중장비, 항공우주, 해양선박, 국방 등으로 분야를 확대했어요. 현재는 자동차, 항공기 등 모빌리티 분야뿐 아니라 자체 기술을 기반으로 XR 가상훈련, XR 디바이스, XR 콘텐츠 등으로 사업영역을 넓혔어요.

매출액은 스마트 모빌리티와 XR 가상훈련 분야를 중심으로 성장하고 있고, 특히 자율주행 자동차 기술 고도화로 스마트 모빌리티 분야 성장세가 두드러지는데요.

연결 기준 매출액은 2020년 93억원, 2021년 140억원, 2022년 168억원을 기록했고 올해 1분기에는 24억원의 매출을 올렸어요. 다만 같은 기간 영업손실은 각각 48억원, 3억원, 17억원, 7억원을 기록하며 적자를 벗어나진 못하고 있어요.

이에 기술성장특례 적용을 통해 상장에 도전하는데요. 회사는 2025년 추정 당기순이익 115억원을 올해 1분기 현재가치로 환산한 62억원으로 희망공모가를 산정했어요. 지난해 말 48억원의 당기순손실을 기록한 것과 비교하면 차이가 커요.

이렇게 산정한 희망공모가는 1만3000원~1만5000원. 총 공모주식수는 90만주로 100% 신주모집 방식으로 진행해요. 회사는 이번 공모를 통해 조달하는 자금 117억원(이하 희망공모가 하단 기준) 중 46억원을 자율주행 시뮬레이션, 비대면 메타버스 환경 구축, 실감 콘텐츠 개발 등 연구개발비로 사용할 예정이에요. 나머지는 운영자금(48억원), 채무상환(20억원)에 사용할 계획이에요.

30일~31일 수요예측을 거쳐 오는 6월 2일 공모가를 확정하고요. 6월 7~8일 이틀간 일반투자자 대상 청약을 진행해요. 대표주관사는 하나증권, 상장 후 유통가능물량은 44.24%(345만9866주) 수준이에요.

결핵 백신 전문 바이오기업 '큐라티스'

큐라티스는 백신 개발 전문 바이오기업이에요. 성인, 청소년용 결핵백신과 차세대 mRNA(메신저리보핵산) 코로나19 백신을 주력 제품으로 개발하고 있는데요.

현재 상용되는 결핵백신은 모두 유아용으로 성인, 청소년에게는 거의 효과가 없어 개발 성공 시 시장성이 클 것이란 전망이 나와요. 단, 코로나19 백신은 코로나가 잠잠해지는 시기여서 수익성에 의문을 제기하는 시각도 있다는 점.

현재 제품 매출은 거의 없고 대부분 위탁개발생산(CDMO)에서 매출이 나오고 있어요. 2020년 1억원, 2021년 15억원, 2022년 84억원, 올해 1분기 약 4억원의 매출을 기록했는데요.

연구개발비 지출로 단기간 수익이 나지 않는 바이오기업 특성상 영업손실과 적자가 이어지고 있어요. 2020년 132억원, 2021년 169억원, 2022년 214억원, 올해 1분기에는 47억원의 영업손실을 기록했어요. 같은 기간 당기순손실은 각각 181억원, 203억원, 357억원, 54억원을 기록했어요.

큐라티스 역시 기술성장특례로 상장에 나서요. 지난해 자본금이 모두 바닥난 완전자본잠식 상태로 재무상황이 좋지 않다는 점은 기억해야 할 부분이에요. 이번 공모로 완전자본잠식에서는 벗어날 것으로 보이지만 임상기간 중 적자가 지속되고, 추가 자본확충이 없으면 자본잠식 요건에 따라 상장폐지 위험이 있을 수 있어요.

최근 금융당국의 증권신고서 심사가 깐깐해지면서 바이오기업들이 공모일정 진행에 차질을 빚고 있는데요. 큐라티스는 4월말 예정됐던 수요예측 등 공모일정을 두 차례 미뤘어요. 큐라티스는 증권신고서 정정 과정에서 △코로나19 백신 경쟁상황 △CDMO 최근 3년간 수주·매출 현황과 계약 마일스톤 조건 △완전자본잠식 사실 △미전환된 전환우선주와 전환사채 내역 △올해 1분기 재무·손익 상태 등의 내용을 보강했어요.

단, 희망공모가는 변경 없이 6500원~8000원으로 정했어요. 총 350만주를 100% 신주모집 해요. 5월 30~31일 수요예측을 거쳐 6월 5일과 7일 일반공모 청약을 진행해요. 모집금액은 약 228억원으로 임상개발자금(약 195억원), 운영자금(27억원) 등에 사용할 예정이에요. 대신증권과 신영증권이 공동 대표 주관사를 맡았고 상장일 유통가능물량은 42.77% 수준.

알레르기 진단 의료기기업체 '프로테옴텍'

코넥스에서 코스닥으로 이전상장을 준비 중인 프로테옴텍은 체외진단 의료기기 개발업체예요. 코로나19 진단키트를 생각하면 쉬운데요. 프로테옴텍은 코로나19가 아닌 알레르기 진단제품 전문기업이에요.

매출액은 2020년 49억원, 2021년 59억원, 2022년 76억원으로 증가 추세예요. 지난해와 올해 초 식약처로부터 '항생제 감수성 진단제품'과 '자가면역질환 다중진단제품' 품목허가를 받아 제품군 확대가 예상되고요. 수출 비중이 전체 매출의 40% 이상인 점도 주목할 만해요.

2020년 9억원 영업손실을 기록하다, 2021년 6억원, 2022년 10억원의 영업이익을 내 흑자로 돌아섰고요. 같은 기간 44억원, 7억원 당기순손실을 기록하다 지난해 말 12억원의 당기순이익을 거뒀어요. 흑자로 돌아섰지만, 사업성과가 본격화하기 전이어서 기술성장특례 상장에 나서요.

프로테옴텍은 금감원 요청에 따라 증권신고서를 정정하면서 희망공모가를 당초 7500원~9000원에서 두 차례에 걸쳐 5400원~6600원으로 낮췄어요. 기업가치를 다소 높게 잡았다는 시장의 평가와 IPO 시장 침체 상황을 반영한 건데요. 공모규모는 150억원에서 108억원으로 쪼그라들었어요.

총 공모주식수는 200만주, 공모자금 108억원은 생산시설 확충 등 시설자금(70억원)과 신규제품 연구개발비(33억원) 등에 사용할 예정이에요. 100% 신주모집 방식으로 진행하고요. 5월 31~6월 1일 수요예측 후 7~8일 이틀간 일반공모 청약을 진행해요. 대표 주관사는 키움증권이에요.

프로테옴텍은 상장일 유통가능 물량이 50.43%로 높은 수준이에요.

진영, 나라셀라 코스닥 상장

지난주 청약을 진행한 진영과 나라셀라는 각각 1일과 2일에 코스닥 시장에 상장해요. 진영의 상장일 유통가능물량은 30.24%, 나라셀라는 26.88%에요.

기관투자자 의무보유확약 해제 물량도 알아볼게요. 이번 주에는 토마토시스템(이하 확약 해제 물량 3만4243주), 바이오인프라(3만2473주)의 의무보유확약 해제 일정이 있어요. 다만 두 종목 모두 공모가 대비 현재 주가가 낮은 상태여서 물량출회 가능성은 작아 보여요.

*공모주 수요예측 및 청약 일정은 증권신고서 중요내용 정정으로 인한 효력 발생 연기 시 미뤄질 수 있어요.

*공시줍줍의 모든 내용은 독자들의 이해를 돕기 위한 분석일 뿐 투자 권유 또는 주식가치 상승 및 하락을 보장하는 의미를 담고 있지 않습니다.