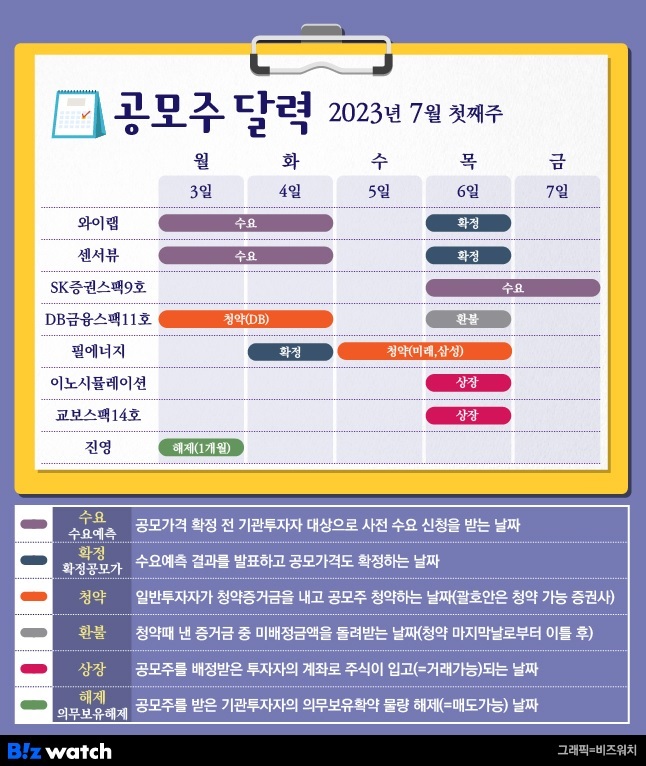

7월 첫째주 공모주 일정을 알아볼게요.

이번 주에는 와이랩과 센서뷰가 3~4일, 기업인수목적회사인 SK증권스팩9호가 6~7일 기관투자자 대상 수요예측을 진행해요.

웹툰 콘텐츠 제작사 와이랩

와이랩은 웹툰 기반 콘텐츠 제작사(CP)예요. 다수 유명 만화 스토리를 집필한 윤인완 작가가 2010년 설립했는데요. 지적재산권(IP)을 바탕으로 웹툰 제작과 이를 기반으로 한 영상 제작을 통해 매출을 올리고 있어요.

와이랩은 출범 당시부터 원소스멀티유즈(OSMU) 사업모델을 구상했는데요. 지난해에는 윤인완 작가의 만화를 원작으로 드라마 '아일랜드'를 제작해 영상부문 매출이 크게 성장했어요. 2020년 1500만원이던 영상제작 매출은 지난해 151억원으로 증가하며 웹툰제작 매출(117억원)을 뛰어넘었는데요. 전체 매출의 절반이 넘는 규모예요.

웹툰 교육, 해외 현지화, 게임화(OSMU) 등을 포함한 전체 매출액은 2020년 54억원에서 2022년 298억원으로 연평균 135.5%의 성장률을 기록하고 있어요. 주요 매출처는 전략적 투자자 관계를 구축한 네이버웹툰과 CJ ENM의 드라마 제작사인 스튜디오드래곤이에요. 지난해 매출 비중은 네이버웹툰이 39%, 스튜디오드래곤이 50%를 차지했어요.

매출액은 늘고 있지만 영업적자를 벗어나지 못하고 있는데요. 2020년 34억원, 2021년 11억원, 2022년 4억원의 영업손실을 기록했어요. 올해 1분기에도 4억원의 영업손실을 냈고요. 같은 기간 당기순손익은 2021년 5억원의 흑자를 기록한 것 외에 계속 적자를 내고 있는데요. 지난해에는 약 6억원의 당기순손실을 기록했어요.

이에 따라 상장주관사인 한국투자증권이 성장성을 보증하는 '성장성 특례'로 코스닥 시장에 도전해요. 성장성 특례는 문턱이 상대적으로 낮은 대신 주관사가 상장 후 6개월간 공모가의 90% 가격에 청약한 주식을 다시 사주는 '환매청구권'이 부여돼요.

와이랩은 2025년 추정 순이익을 기반으로 희망공모가를 산정했는데요. 2025년 순이익을 94억원으로 가정, 할인율 20%를 반영해 희망공모가를 7000원~8000원으로 정했어요. 공모가 산출을 위한 비교기업에는 웹툰 제작사인 디앤씨미디어와 함께 영상물 제작사인 스튜디오드래곤, 삼화네트웍스를 포함했어요.

와이랩의 총 공모주식수는 300만주, 100% 신주모집 방식으로 210억~240억원을 모집할 예정이에요. 이중 일반청약자 대상 75만주에 환매청구권이 부여돼요. 공모자금은 웹툰과 영상제작, 일본시장 진출 등 글로벌 IP 사업 확장에 쓰일 예정이에요.

수요예측을 거쳐 오는 6일 공모가를 확정하고요. 10~11일 일반투자자 대상 청약을 진행해요. 대표주관사는 한국투자증권. 상장 당일 유통가능 물량은 37.53%예요.

5G 통신장비 제조사 센서뷰

센서뷰는 5G 통신장비 제조업체예요. 에이스테크놀로지 연구소장 출신인 김병남 대표가 2015년 설립한 회사로 5G용 초고주파 대역 케이블, 안테나, 커넥터 등을 제조하는 회사예요.

미국 퀄컴에 통신장비를 공급하는 국내 유일 중소기업으로 유명해지기도 했는데요. 이외에 삼성전자, 한화시스템, 구글, 테슬라, 키사이트, 스페이스엑스 등도 고객사로 두고 있어요.

매출은 2020년 27억원, 2021년 38억원, 2022년 56억원으로 꾸준히 증가 추세에 있고 올해 1분기에는 25억원의 매출을 기록했는데요. 적자를 벗어나지는 못하고 있어요.

2020년 67억원, 2021년 96억원 2022년 약 160억의 영업손실을 기록했고 올해 1분기에도 40억원의 영업손실을 냈어요. 이에 따라 결손금이 지난해 456억원, 올해 1분기 495억원을 기록 중이에요.

이에 기술성장기업 특례 적용으로 코스닥 상장에 도전하는데요. 지난 3년간 자본총계가 자본금 보다 낮은 자본잠식을 기록하고 있어요. 특례 상장의 경우라도 상장 후 최근 사업연도 말 자본잠식률이 50%를 넘어서면 코스닥 상장규정에 따라 관리종목으로 지정될 수 있다는 점 기억해 주세요.

센서뷰의 희망공모가는 2900원~3600원. 100% 신주모집 방식으로 총 390만주를 공모해 113억~140억원을 모집할 예정이에요. 이중 70%를 용인에 설립하고 있는 공장의 양산라인 구축에 활용하고 나머지는 연구개발비용으로 활용할 계획이에요.

수요예측을 거쳐 6일 공모가를 확정하고요. 와이랩과 함께 10~11일 공모청약을 진행해요. 대표 주관사는 삼성증권. 상장 당일 유통가능 물량은 36.83%예요.

참고로 센서뷰 최대주주인 김병남 대표의 보유 지분은 16%로 낮은데요. 상장 후에는 14% 아래로 떨어져요. 이에 김 대표는 2대주주를 비롯한 특수관계인과 우호주주인 오킨스전자 등과 공동목적보유확약을 맺어 상장후 3년간 의결권을 위임받고 주식을 의무보유하기로 했어요.

삼성SDI가 투자한 필에너지 5~6일 공모청약

이번 주에는 DB금융스팩11호가 3~4일 공모 청약을 진행하고요. 이어서 필에너지가 5~6일 이틀간 일반투자자 대상 청약을 진행해요.

필에너지는 2차전지 장비업체예요. 2020년 4월 필옵틱스가 물적분할해 설립한 회사로 같은 해 9월 삼성SDI가 50억원을 투자해 20% 지분을 확보하며 2대주주에 올라있어요.

2차전지 조립공정 핵심 설비인 노칭과, 스태킹 설비를 제작해 납품하는데요. 삼성SDI와 스태킹 신공정 장비를 공동개발해 독점 공급계약을 체결한 바 있고, 업계 최초로 스태킹과 노칭 공정을 동시에 진행하는 설비를 제작하기도 했어요.

매출액은 2020년 174억원에 2022년 1897억원으로 크게 성장했고, 올해 1분기에도 730억원의 매출을 거뒀어요. 1분기 영업이익 75억원, 순이익은 57억원을 기록 중이에요.

최대주주는 코스닥 상장사 필옵틱스로 지분 80%(공모 전)를 보유중이에요. 필옵틱스는 2008년 설립한 회사로 OLED 공정장비와 반도체 공정용 DI노광기, 3D검사 장비를 제조하는 기업이에요.

필에너지 희망공모가는 2만6300~3만원. 총 공모주식수는 281만2500주로 이 중 187만5000주(66.7%)는 신주모집, 93만7500주(33.3%)는 구주매출로 진행해요. 구주매출은 최대주주인 필옵틱스가 보유한 지분으로 모집금액 약 739억원(희망가 하단 기준) 가운데 246억원은 필옵틱스가 가져가게 돼요.

기관투자자 수요예측을 기반으로 4일 공모가를 확정하고요. 대표주관사는 미래에셋증권, 인수주관사로 삼성증권이 참여했어요. 확정공모가는 청약 하루 전인 4일 발표하고요. 상장 후 유통가능 물량은 27.79%(261만5625주)예요.

이노시뮬레이션 코스닥 시장 상장

이번 주에는 기업인수목적회사인 교보스팩14호와 함께 이노시뮬레이션이 6일 동시에 코스닥 시장에 입성해요. 이노시뮬레이션의 상장 당일 유통가능 물량은 345만9866주, 전체의 44.24%인 점도 기억해 주세요.

이번 주 해제되는 기관투자자 의무보유확약 물량은 진영 한 곳이에요. 3일부터 기관투자자가 보유하고 있던 물량 11만7611주의 락업이 해제돼요.

진영의 주가는 공모가(5000원) 대비 30% 이상 오른 가격에 거래되고 있어 물량 출회 가능성이 있다는 점 참고해 주세요.

*공모주 수요예측 및 청약 일정은 증권신고서 중요내용 정정으로 인한 효력 발생 연기 시 미뤄질 수 있어요.

*공시줍줍의 모든 내용은 독자들의 이해를 돕기 위한 분석일 뿐 투자 권유 또는 주식가치 상승 및 하락을 보장하는 의미를 담고 있지 않습니다.