부동산 개발회사에 다니는 홍 과장은 15년 동안 보유한 주택을 양도하고 세무서에 양도소득세를 신고하러 갔다. 그런데 1세대1주택임에도 불구하고 보유기간 중 발생한 양도소득 전체를 비과세 받을 수 없다는 얘기를 듣고 깜짝 놀라서 필자를 찾아왔다.

홍 과장이 양도한 1주택은 장기임대주택으로 등록된 주택인데 3년 전에 양도한 거주주택을 비과세 받기 위해 6년 전에 장기임대사업자로 등록을 했던 주택이었다. 3년 전 양도한 주택의 양도세는 2000만원이었는데 이번에 비과세를 받지 못한 세액은 8000만원이 넘었다.

정부가 비과세 혜택을 준다는 장기임대주택에서 어떻게 이런 일이 일어났을까. 소득세법에서 규정한 장기임대주택사업자로 등록된 주택은 여러 가지 세제 혜택(다주택자 중과세 배제, 종합부동산세 합산배제, 장기보유특별공제 추가공제 등)을 주고 있는데 1세대1주택 비과세 판정 시 거주자의 주택에서 제외하는 혜택도 있다.

이러한 세제혜택을 받으려면 매입임대주택의 경우 주택면적은 상관없지만 주택공시가격이 6억원(수도권 밖은 3억원, 임대개시 당시 가격을 말함)이하여야 한다.

임대의무기간은 2018년 3월 31일까지는 5년이었지만 2018년 4월 1일 이후부터는 장기일반임대주택으로 8년 이상(단 비과세특례는 종전대로 5년)이다.

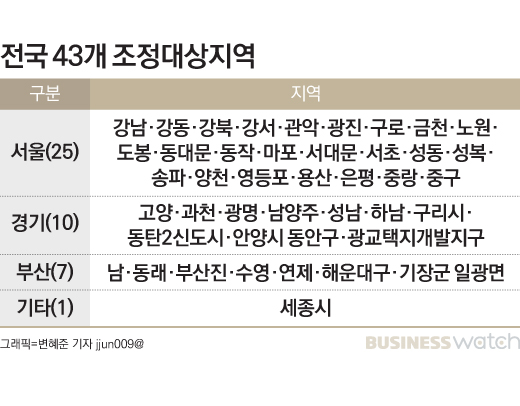

최근에 발표된 9·13대책에서는 1주택 이상 소유자가 조정대상지역에 있는 주택을 취득해서 장기일반임대주택으로 등록을 하더라도 중과세 배제와 종부세 합산 배제 혜택은 주지 않는다고 규정했다.

이때 장기임대주택을 보유한 상태에서 2년 이상 거주한 주택을 양도할 경우 장기임대주택은 거주자의 주택 수에서 제외되므로 양도하는 거주 주택은 1주택이 되어 9억원 이하는 양도 시 전액 비과세를 받을 수 있다.

그런데 거주하는 주택을 비과세 받는 혜택을 주는 대신에 거주주택을 양도하고 난 다음 장기임대주택을 양도할 경우에는 불이익을 받게 되므로 주의해야 한다.

즉, 거주주택을 양도하고 난 후 장기임대주택이 1주택이라면 1세대 1주택에 해당되어 비과세를 받는데, 문제는 보유기간 중 발생한 전체 양도차익을 비과세 받지 못한다는 데 있다.

장기임대주택을 보유한 상태에서 2년 이상 거주한 주택을 양도 시 비과세 혜택을 주는 대신 장기임대주택 양도 시에는 거주주택과 함께 보유한 기간에서 발생한 양도차익에 대해 비과세를 배제한다. 따라서 거주주택 양도 후 1주택자로 소유한 기간에서 발생한 양도소득만 비과세를 받을 수 있다.

상담자의 경우는 3년 전에 양도한 거주주택 2000만원은 비과세 받았지만 2주택을 보유한 기간(거주주택과 임대주택 보유기간을 말함)에 발생한 양도소득세 8000만원 상당액은 비과세 받지 못하는 불이익을 보게 됐다.

■ 절세Tip

홍 과장의 사례는 3년 전 비과세 적용 신청을 철회하고 양도세를 납부한다면 이번에 양도한 장기임대주택에서 발생한 양도차익 전체를 비과세 받을 수 있다고 본다.