세금을 아낄 수 있는 '꿀팁'을 전문가들이 직접 소개합니다. 복잡한 세법을 일일이 설명하지 않고, 궁금한 내용만 쏙쏙 전해드립니다. 나에게 맞는 최적의 절세 전략을 찾아보세요. [편집자]

고령화 사회로 접어들면서 할아버지나 할머니에 대한 인식이 많이 달라졌습니다. 60~70대 어르신은 노인이라고 부르기도 민망할 정도로 젊고 80~90대까지 사회활동을 하는 분들도 많은데요.

평생 모아놓은 재산을 가족에게 물려줄 때도 고민할 부분이 늘었습니다. 당장 세상을 떠날 것 같지 않고 자녀의 나이까지 많다면 재산을 언제 물려줘야 좋을지 타이밍을 잡기가 더욱 어렵죠.

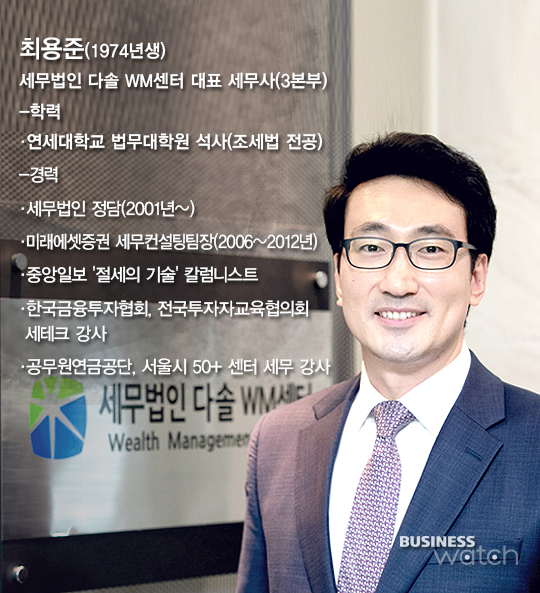

특히 상속세나 증여세 때문에 고민이라면 손주에게 직접 물려주거나 며느리·사위에게 증여하는 방법도 절세 효과가 있다고 하는데요. 자산과세 전문가인 최용준 세무사(세무법인 다솔 WM센터 제3본부 대표)에게 고령자의 상속·증여세 절세 플랜을 들어봤습니다.

| ▲ 사진=이명근 기자 qwe123@ |

- 요즘 손주에게 재산을 물려주는 자산가들이 실제로 많나

▲ 올해 국세청 국정감사 자료를 보면 조부모가 손주에게 직접 재산을 물려준 세대생략 증여가 5년간 5조원에 달한다고 합니다. 증여건수와 금액도 매년 늘고 있어요. 이를 통한 절세 효과가 연간 900억원에 달한다는 분석도 나와요. 국가 입장에서는 그만큼 세수가 덜 걷히기 때문에 세금을 더 물려야 한다는 지적도 있는데요. 자산가들 사이에서 입소문을 타고 손주에게 증여하고 싶다는 문의가 많이 들어와요.

- 조부모가 손주에게 증여하면 증여세율이 더 높다던데

▲ 원래 할아버지가 아버지를 거쳐서 손주에게 재산을 물려주면 증여세를 두 번 내게 되죠. 여기에서 아버지를 생략하고 직접 물려주면 증여세를 한 번만 내면 되니까 그만큼 할증해서 증여세를 더 받는 겁니다. 세대 생략을 하면 증여세율(10~50%)에서 30% 할증을 합니다. 예를 들어 아버지가 자녀한테 1억을 물려준다면 증여세율 10%를 적용해 1000만원(증여공제가 없다고 가정)을 내면 되지만 할아버지가 손주에게 물려주면 할증이 붙어 13%인 1300만원(증여공제가 없다고 가정)을 내야 해요. 증여세율 20% 구간이라면 할증과세 세율은 26%가 되고요.

- 그렇다면 손주에게 증여하는 게 왜 유리한가

▲ 자녀보다 손주들에게 분산 증여하는 게 유리할 수 있어요. 예를 들어 자녀 2명에게 각각 2억원을 증여한다면 증여세는 1인당 1900만원씩 총 3800만원을 내야 해요. 그런데 자녀가 아닌 손주 4명에게 1억원씩 증여하면 세금은 1인당 617만원씩 총 2470만원이 나와요. 자녀에게 증여하는 경우보다 1330만원의 세금이 줄어드는 셈이죠. 자녀들에게 직접 증여하면 1인당 5000만원씩 2명이 공제를 받지만 손자들에게 증여하면 1인당 5000만원씩 4명이 공제를 받게 됩니다. 자녀가 증여받는 2억원에 대해서는 최고 20%의 세율이 적용되지만 손자 4명에게 분산 증여하면 할증을 감안해도 13%의 세율이 적용되기 때문에 세금이 더 줄어드는 겁니다.

- 세대생략 증여는 어떤 상황에서 절세 효과가 큰가

▲ 자녀에게 10년 이내에 이미 증여한 재산이 있다면 손주에게 증여하는 게 훨씬 좋아요. 장남에게 7년 전에 5억원을 증여했고 다시 1억원을 추가로 증여한다면 총 6억원에 대해 30%의 세율이 적용돼 2850만원의 세금을 내죠. 그런데 손주에게 1억원을 증여하면 증여공제 5000만원을 받고 할증과세 13%의 세율이 붙어도 세금이 617만원에 불과해요. 장남에게 증여하는 것보다 2232만원의 세금이 줄어드는 거죠.

- 손주에게 재산을 물려줄 때 주의할 점이 있다면

▲ 아무래도 거액을 증여하면 금방 다 써버릴까 걱정이 되죠. 그래서 할아버지가 증여한 통장을 직접 관리하는 경우가 많아요. 재테크를 통해서 금액을 더 키워줄 수도 있고 만일의 경우 비상금으로 쓰거나 생활비가 부족할 때 활용할 수도 있죠. 아이들이 계속 효도하도록 살짝 긴장감을 유지하는 효과도 있어요.

- 손주에게 증여한 후 사망하면 상속세는 어떻게 되나

▲ 고령이고 자산이 많을수록 손주 증여가 더 유리해요. 미리 자녀에게 증여했다가 10년 내에 사망하면 증여한 재산과 상속재산이 합산되기 때문에 높은 상속세율을 적용받게 되죠. 하지만 손주에게 물려준다면 5년만 지나도 상속세를 피할 수 있어요. 손주는 상속인이 아니기 때문에 사전증여 재산을 합산하는 기간이 5년이에요. 며느리나 사위도 마찬가지로 5년이 적용되죠.

- 1억원을 손주에게 증여한다면 상속세를 얼마나 아낄 수 있나

▲ 상속세 최고세율(50%) 구간에 있는 할아버지가 1억원을 자녀에게 증여하고 7년 후 사망한다면 증여세 1000만원과 상속세 4000만원을 내게 되죠. 만약 1억원을 손주에게 증여하면 증여세는 1300만원(증여공제가 없다고 가정)이고 상속세는 낼 필요가 없어요. 절세효과는 3700만원이 되는 셈이죠. 만약 손주 4명에게 증여했다면 총 1억4800만원의 상속세를 아끼게 되는 겁니다.

- 며느리나 사위에게 증여할 때 절세 효과는

▲ 이미 자녀에게 재산을 물려준 상태라면 추가 증여는 며느리나 사위에게 하는 방법도 괜찮아요. 자녀에게 추가로 증여하면 세율이 높아지기 때문이죠. 며느리나 사위에게 증여해도 손주에게 증여한 경우와 마찬가지로 증여 후 5년만 지나면 상속세를 피할 수 있어 상속세 절세효과도 꽤 크죠. 그래서 보통 증여순서를 정한다면 우선 자녀, 그 다음에 손주, 마지막으로 며느리, 사위 순서로 정하는 경우가 많습니다.

- 손주나 며느리에게 증여하기 적당한 금액은

▲ 손주에게 물려준다면 증여공제가 5000만원이니까 1억5000만원까지 최저세율(10%)을 적용받을 수 있어요. 미성년자는 증여공제가 2000만원이니까 1억2000만원까지 물려주면 최저세율을 적용 받습니다. 1억2000만원을 넘으면 증여세율 20%가 되니까 증여세가 급격히 늘게 되죠. 며느리·사위에 대한 증여공제는 1000만원이기 때문에 1억1000만원까지 증여하는 게 좋겠죠.

- 며느리·사위에게 증여할 때 주의할 점은

▲ 며느리에게 분산 증여했는데 아들이 그 돈으로 집을 샀다면 국세청이 증여세를 추징할 수도 있어요. 배우자는 6억원까지 증여공제를 받기 때문에 증여세를 내지 않아도 된다고 주장할 수도 있죠. 하지만 국세청은 이를 우회증여로 판단해서 세금을 물릴 수 있어요. 며느리에게 증여한 게 아니라 실질적으로 아들에게 증여했다고 보기 때문에 세금 문제가 생길 수 있어요.

- 부모 병원비가 많이 나온다면

▲ 자녀 입장에선 부모가 입원하면 병원비와 수술비, 그리고 생활비까지 대신 부담하는 경우가 많은데요. 안타깝게도 상속세 측면에서는 혜택을 받을 수 없어요. 장례비용은 상속재산에서 공제가 가능하지만 생전에 병원비나 간병비, 생활비 등은 공제가 되지 않으니 상속을 앞두고 있다면 주의할 필요가 있어요.

- 사망 전에 부동산을 처분해 현금으로 나눠줘도 되는지

▲ 사후 자녀들의 재산 분쟁이 걱정된 나머지 사망 전에 부동산을 처분해 자녀들에게 현금으로 나눠주려는 분들이 많아요. 하지만 세금 면에서는 좋지 않은 선택이 될 수 있어요. 부동산으로 상속 또는 증여하면 시가보다 낮은 기준시가가 과표가 되지만 이를 시가로 팔아 현금을 주면 상속세 부담이 더 커집니다.