커피 전문점 '할리스'를 운영하는 KG할리스에프앤비가 육가공업 자회사 KG프레시를 흡수합병한다. 할리스는 곽재선 KG그룹 회장의 장녀 곽혜은 부사장이 맡고 있는 회사다. 향후 승계 과정에서 곽 부사장의 몫이 될 가능성이 크다. 현재 기업공개(IPO)를 추진하고 있는 만큼 탄탄한 매출 기반을 가진 KG프레시를 통합해 효율성을 제고하고 사업 확장을 본격화하기 위한 것으로 풀이된다.

커피와 고기의 만남

할리스는 지난 10일 이사회를 열고 지분 100%를 가진 종속회사 KG프레시를 흡수합병 하기로 했다. 할리스 이사회에는 곽재선 회장과 곽혜은 부사장이 이름을 올리고 있다. 합병기일은 다음달 30일이다.

커피 전문점을 운영하는 할리스와 육가공업체 KG프레시를 합병하기로 한 것은 '종합 식품 기업'으로 도약하기 위한 결정이라는 것이 회사 측 설명이다. KG프레시는 기업간 거래(B2B)를 주로 하는 육가공 전문기업이다. 양념육 브랜드 '늘참', 미트 델리 전문 브랜드 '한트바커', 건조육 브랜드 '육포공방' 등 자체 브랜드도 보유 중이다. 커피 전문점 할리스와는 사업 영역이 크게 겹친다고 보기 어렵다.

업계에서는 그다지 사업상 접점이 없는 두 회사의 합병에 대해 할리스가 경영 효율성을 끌어올릴 필요성이 있었기 때문으로 보고 있다. 특히 할리스가 신규 B2C 브랜드 론칭 등 본격적인 식품 사업 확장에 나설 가능성도 나온다. 할리스가 현재 IPO를 추진 중이기 때문이다.

2세 승계 앞서 식품 키우기

할리스는 2020년 KG그룹에 편입됐다. KG그룹은 2015년부터 식품·외식사업에 관심을 기울이기 시작했고 2020년에는 사모펀드 IMM프라이빗에쿼티(PE)로부터 할리스의 지분 93.8%를 1450억원에 인수했다.

당시 KG그룹은 KFC를 운영하면서 쌓은 연구개발(R&D) 노하우와 신규 점포개발 경험 등을 할리스 운영에 접목시켜 식품·외식사업을 확대한다는 구상이었다. 2021년 이종현 할리스 신임 대표가 취임할 당시에는 "2024년까지 할리스 IPO를 추진하겠다"고 밝히기도 했다.

그런데 KG는 KFC 본사와 로열티 지급, 운영 방식 등을 두고 갈등을 겪으면서 2022년 초 KFC를 다시 매각하기로 결정했다. 이때 다시 식품·외식사업을 키우기 위해 KG그룹이 선택한 회사가 바로 KG프레시(당시 HJF)다.

HJF는 1999년 설립돼 신세계그룹 등 국내 유통기업에 육가공 제품을 납품하며 성장했다. 2019년에는 한국 도미노피자를 운영하는 청오디피케이와 캑터스PE에 인수됐다. 캑터스PE는 KG스틸(옛 동부제철), KG모빌리티(옛 쌍용차) 인수 등에서 KG그룹과 여러 차례 협업한 사모펀드다. 곽재선 회장과 정한설 캑터스PE 대표의 친분도 잘 알려져 있다.

KG그룹은 할리스를 통해 2022년 5월 HJF 지분 100%를 800억원에 인수했다. 이때 할리스는 부족한 자금 500억원을 조달하기 위해 유상증자를 단행하고 청오디피케이와 캑터스의 합작사인 청오앤캑터스에 지분도 내줬다. KG그룹의 식품사업 확대 의지를 읽을 수 있는 대목이다.

이처럼 KG그룹이 주력사업도 아닌 식품·외식사업에 강한 의지를 보이는 것은 추후 2세 승계를 앞둔 사전 작업으로 풀이된다. 곽재선 회장의 장남 곽정현 사장은 그룹 주력 사업인 화학, 철강 등을 맡고 있다. 딸 곽혜은 부사장은 그룹 내 언론, 식품·외식사업 경영에 참여 중이다.

실제로 곽 부사장은 2022년 3월 할리스 사내이사가 됐고, 같은해 5월 KG프레시의 이사회에도 이름을 올렸다. 일각에서는 이미 2세 승계 후 계열분리 가능성이 거론되고 있다. 따라서 이에 대비해 상대적으로 규모가 작은 곽 부사장의 식품·외식사업을 키울 필요가 있다는 분석이 나온다.

'성장성 입증'이 관건

할리스의 IPO 역시 식품·외식사업 확대를 위해 추진 중인 전략이다. 사업 확장을 위해서는 IPO를 통해 자금을 조달할 필요가 있기 때문이다. 하지만 할리스의 상장 작업은 계속 미뤄지고 있다. 할리스는 올해 상장을 목표로 지난해 증권사에 IPO 주간사 입찰제안요청서(RFP)를 발송했으나 여전히 주간사 선정을 하지 못했다.

업계에서는 할리스의 상장 작업이 미뤄지는 이유에 대해 할리스가 원하는 기업가치와 증권업계에서 보는 기업가치의 차이가 크기 때문인 것으로 알려졌다. 할리스는 기업가치를 4000억원 수준으로 보고 있지만 증권업계에서는 2000억원 수준으로 평가하고 있다.

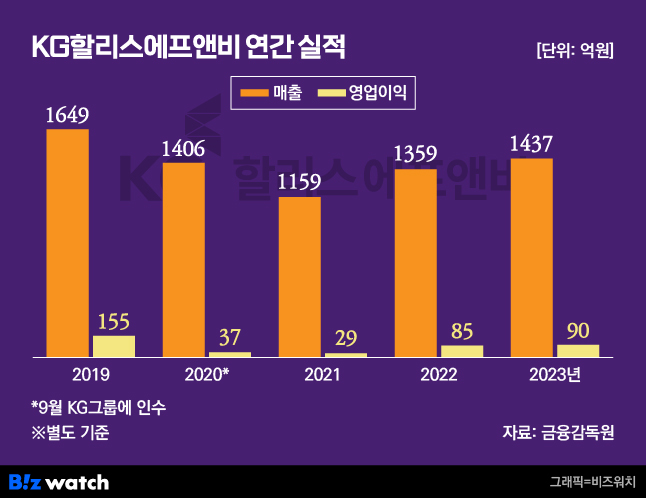

이는 현재 할리스의 성장이 정체돼 있다는 점이 크게 작용했다. KG그룹에 편입되기 직전인 2019년 할리스의 매출액은 1649억원이었다. 그러나 코로나19 영향으로 할리스의 별도 기준 매출액은 20201년 1406억원, 2021년 1159억원으로 전년보다 각각 14.8%, 17.5%씩 감소했다.

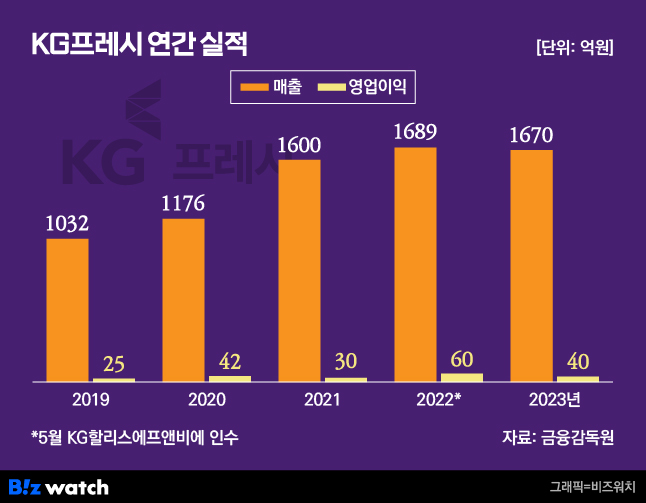

영업이익도 2019년 155억원에서 2022년 29억원까지 떨어졌다. 할리스는 2022년부터 반등에 성공했으나 여전히 지난해 매출액(1437억원), 영업이익(90억원)은 2019년 수준에 미치지 못했다. 물론 KG프레시를 포함한 할리스의 연결 기준 매출액은 지난해 3000억원을 넘겼다. KG프레시가 할리스에 인수된 2022년 이후 2년 연속 1600억원이 넘는 매출을 낸 덕분이다.

그럼에도 할리스 IPO 작업에 제동이 걸린 것은 커피 전문점 시장 경쟁이 치열해지면서 본업의 성장성 입증이 어려워지고 있기 때문이다. 할리스는 스타벅스, 투썸플레이스보다 규모가 작은 데다, 저가 커피 전문점의 공세로 주춤한 상황이다.

실제로 할리스 매장 수는 줄어드는 추세다. 공정거래위원회 가맹거래사업에 따르면 할리스의 매장 수는 2020년 585개, 2021년 550개, 2022년 538개로 줄었다. 현재 할리스 웹사이트상에 공개 중인 매장 수는 500개에 불과해 더 줄어든 것으로 추정된다.

KG프레시와의 시너지도 아직 불확실한 상황이다. 할리스는 KG프레시를 인수한 후 KG프레시로부터 납품 받은 닭가슴살, 샌드위치 등을 매장에서 판매하고 있지만 여전히 두 회사의 사업이 겹치는 부분은 크지 않다. 또 KG프레시의 실적마저 지난해 뒷걸음질치면서 할리스의 실적 개선도 크게 기대하기 어려운 상황이다.

할리스가 KG프레시를 합병하면 일차적으로 불필요한 경영상 비용을 줄일 수 있다는 장점이 있다. 또 KG프레시가 가진 자체 브랜드를 할리스 마케팅, 브랜딩 역량을 통해 더욱 키울 수 있을 것으로 기대된다. 더 나아가 신규 외식 브랜드 론칭 가능성도 거론된다.

업계 관계자는 "할리스가 현재 상황에서 당장 IPO를 추진하기는 어려운 상황으로 보인다"며 "KG프레시와의 시너지를 시장에 확인시켜야 할리스가 원하는 기업가치를 인정받을 수 있을 것"이라고 말했다.