최근 기준금리가 상승함에 따라 예·적금 금리도 함께 올라가고 있다. 발 빠른 재테크족들과 MZ세대(1980년대초∼2000년대 초 출생) 사이에서는 예금과 적금 가입 효과를 동시에 누릴 수 있는 '선납이연' 방식이 인기를 얻고 있다.

'선납이연'이란 적금 일부를 납부 회차보다 먼저 내고(선납) 나머지 일부를 납부 회차보다 늦게 넣는(이연) 방식이다. 1년짜리 적금을 매달 붓지 않아도 만기 때 선납일수와 이연일수의 합이 '0'이면 만기 지연 같은 불이익이 없다는 데 착안한 재테크다.

만약 단순히 불입만 늦추는 것이면 그 자체로는 이자를 더 받을 수 없다. 중요한 포인트는 1회차 불입 후 남은 돈을 다음 회차 납입 전까지 얼마나 잘 굴리느냐다. 잘 활용하면 예·적금 상품을 동시에 굴리는 효과를 낼 수 있고 내가 가진 여윳돈보다 더 큰 규모의 적금도 들 수 있다.

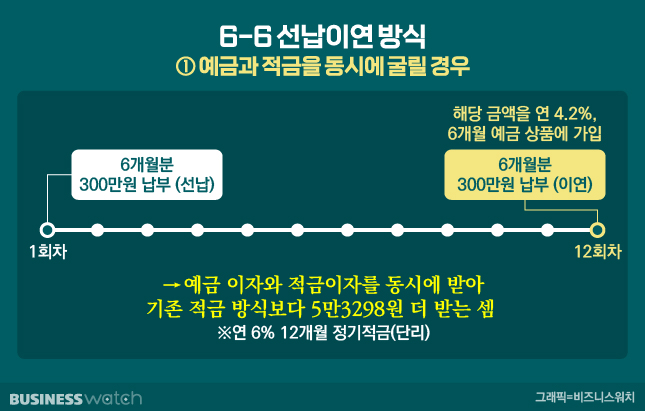

먼저 선납이연의 대표적인 방법 중 하나인 '6-6'은 1년 적금을 기준으로 1회차에 6개월분을 미리 납입(선납)하고 나머지 6개월분은 12회차에 납입(이연)하여 1개월 후 만기가 오면 원금과 이자를 받는 방식이다.

만기까지 운용할 여윳돈을 모두 들고 있는 경우 나중에 납입할 금액만큼은 예금 상품에 넣는다. 이를 통해 예금 이자와 적금 이자를 동시에 받을 수 있다. 적금에 넣을 여윳돈이 만기까지 부어야할 원금보다 적다면 이연한 금액만큼 예금담보대출을 받아 기존 액수로 받을 수 있는 이자보다 더 큰 금액의 이자를 챙길 수 있다.

예를 들어 목돈이 600만원 있는 상태에서 '6-6' 방식으로 굴린다고 가정해보자. 이 방법을 이용할 경우 1회차에 우선 6개월 납입 금액인 300만원을 선납한다. 이후 가지고 있는 나머지 300만원을 연 4.2%, 6개월 만기의 예금 상품에 넣어 두면 같은 돈으로 예금을 하나 더 든 것과 같은 효과를 누릴 수 있다. 즉 단순하게 적금을 들었을 때보다 5만3298원(세후 기준)을 더 받는 셈이다.

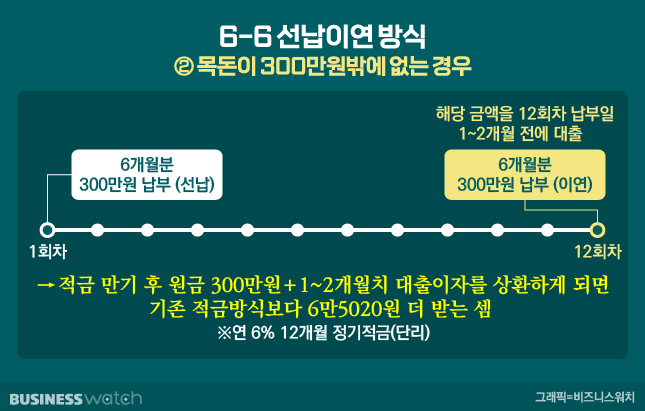

만기까지 원금이 600만원 필요하지만 300만원만 있는 경우는 이렇다. 첫 달(300만원)을 납부를 하고 마지막 달 납입 금액은 예·적금담보대출을 받아 불입한 뒤 한 달 정도의 이자만 내는 방법이다.

예·적금 담보대출은 만기 하루 전까지 금액의 100%까지 대출 가능하다. 즉, 예·적금 통장에 300만원이 들어 있으면 최대 300만원까지 대출이 가능한 셈이다. 따라서 12회차 납입일 직전에 300만원을 대출받고 적금 만기 때 대출 원금 300만원과 사용기간 만큼의 단기 이자만 상환하면 된다.

보통 예·적금 담보대출 이율은 가입한 적금 금리에 약 1%포인트 정도 가산된다. 이 방법을 사용한다면 한달치 대출 이자 1만7500원(세후 기준)을 제외한 14만7470원의 이자를 챙길 수 있다. 원래 가진 목돈만으로 적금을 운용할 때보다 2배 정도 많은 이자를 받을 수 있다는 계산이 나온다.

선납이연이 '6-6' 방식만 있는 것은 아니다. 1회차에 6개월분을 미리 선납하고 7회차에 1개월분, 12회차에 5개월분을 이연 납부하는 '6-1-5'방식이나 1회차에 1회분을 납부한 뒤, 7회차에 11회분을 한꺼번에 넣는 '1-11' 방식도 있다.

제2금융권 관계자는 "마지막 회차에서 본래 납입일에 입금하면 이연에 따른 불이익이 발생하지 않는다"며 "만약 본 납입일을 넘길 경우 만기일을 늦어지거나 이에 따른 납부 지연 이자가 소정 발생할 수도 있다"고 말했다.

선납이연 방식은 1금융권 적금 상품보다는 지역농협이나 새마을금고, 신협 같은 2금융권에서 금리가 높은 특판 적금이 나올 때 많이 쓰인다. 시중은행 관계자는 "선납이연은 정기적금에만 사용 가능한 방식"이라며 "요즘 시중은행은 정기적금보다는 자유적금을 선호하기 때문에 주로 제2금융권 상품을 추천한다"고 설명했다.