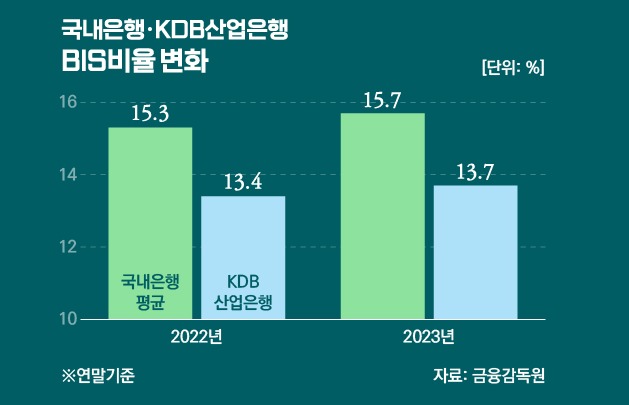

홍콩 주가연계증권(ELS) 손실 배상의 여파로 1분기 국내은행의 건전성 지표가 소폭 악화했다.

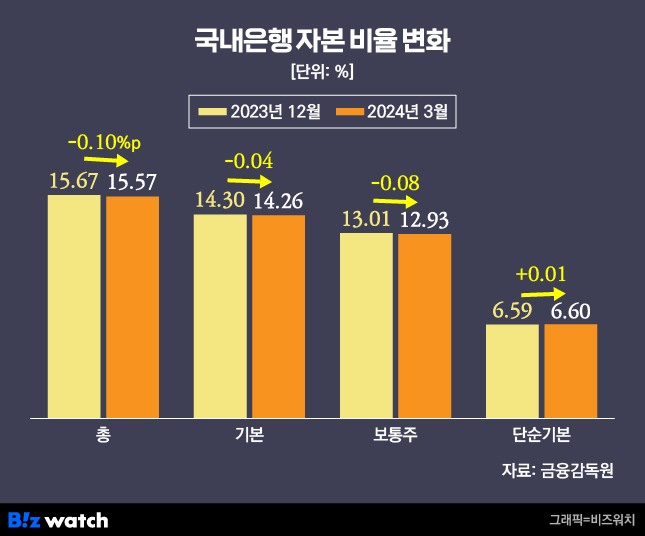

30일 금융감독원에 따르면 지난 3월 말 국내은행의 국제결제은행(BIS) 기준 총자본비율은 15.57%로 작년 말 대비 0.1%포인트 하락했다. 보통주자본비율은 0.08%포인트 하락한 12.93%로 집계됐고, 기본자본비율 역시 0.04%포인트 하락한 14.26%를 기록했다.

단순 기본자본비율은 6.60%로 전 분기 말 대비 0.01%포인트 상승했다.

국내은행의 자본비율이 하락한 건 홍콩 H지수 ELS 손실 배상의 여파다. 다만 모든 은행이 규제비율을 상회하는 등 안정적인 수준을 유지했다. 규제비율은 △총자본비율 10.5% △보통주자본비율 7.0% △기본자본비율 8.5% △단순기본자본비율 3%다.

총자본비율 기준 KB·신한·하나·농협·우리은행과 씨티·카카오·SC 모두 15%를 웃돌았다. 보통주자본비율 기준으로는 씨티·카카오·SC가 14% 이상, 토스·KB·신한이 13% 이상을 기록했다. 다만 보통주자본비율에서 우리금융(11.95%) 수협(11.80%) 기업은행(11.39%) DGB금융지주(11.12%) 등은 11%대로 상대적으로 낮았다.

BIS 기준 자본비율은 총자산(위험자산 가중평가) 대비 자기자본의 비율로 높을수록 재무구조가 건전하다는 의미다.

올해부터 바젤Ⅲ를 적용하는 토스뱅크의 경우 개인신용대출 위험가중치가 기존 100%에서 75%로 하락하며 자본비율이 상승(12.80%→14.87%)했다.

금감원은 "3월 말 모든 은행의 자본비율이 규제비율을 크게 상회하는 등 안정적인 수준"이라면서도 "고금리·고환율 환경 지속 및 대내외 금융시장 불확실성 확대에 따른 예상치 못한 위험에 대비하기 위해 손실흡수능력을 제고할 필요가 있다"고 밝혔다.

아울러 금융여건이 악화하더라도 은행이 충분한 자본 여력을 갖출 수 있도록 모니터링을 강화하고 관련 제도 정비를 지속 추진하겠다고 설명했다.