보험사들의 재무건전성 지표가 악화일로다. 신규 계약 등을 통해 버는 돈보다 위험을 대비해 쌓아야 하는 돈이 더 많은 상황이다.

금융감독당국은 보험사 자산관리에 부정적 요인인 저금리 기조가 유지될 것으로 예상되는 만큼 보험사들의 자산·부채관리를 중점적으로 점검한다는 방침이다.

금융감독원에 따르면 3월말 기준 경과조치 적용 후 보험사 지급여력비율(K-ICS·킥스)은 197.9%로 전 분기말보다 8.7%포인트 하락했다. 생명보험사 평균이 190.7%로 12.7%포인트 떨어졌고 손해보험사는 3.4%포인트 하락한 207.6%를 기록했다.

킥스 비율이 하락한 것은 가용자본보다 요구자본 증가 폭이 더 커진 까닭이다.

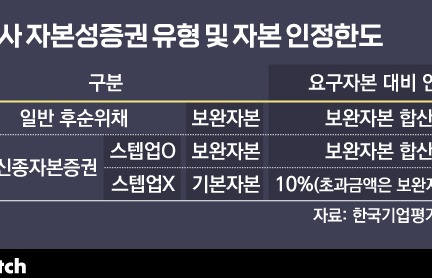

경과조치 후 가용자본은 249조3000억원으로 전 분기말보다 1조3000억원 늘었다. 금리 하락과 할인율 현실화에도 보험사들의 순이익 시현과 자본증권 신규 발행 등에 따른 효과다.

반면 같은 기간 요구자본은 5조9000억원 증가한 126조원으로 집계됐다. 장기 보장성보험 판매에 따른 장해·질병위험액 증가와 ALM(자산·부채종합관리) 미스매칭 확대 등으로 금리위험액이 증가한 탓이다.

금감원은 기준금리 인하 등 저금리 기조가 지속될 것으로 전망돼 보험사들이 금리 하락에 대비한 ALM 관리 노력을 지속할 필요가 있다고 강조한다. 국내 보험사들은 금리 하락에 따른 부채 듀레이션(민감도)이 자산 듀레이션보다 길어 금리가 떨어질 경우 자본이 감소하게 된다.

금감원 관계자는 "자산 듀레이션 확대 뿐 아니라 부채 듀레이션 축소 노력이 필요하다"며 "ALM 관리가 미흡한 보험사를 중심으로 리스크 관리를 강화할 수 있도록 감독할 계획"이라고 밝혔다.