중동 지역의 지정학적 위험이 커지면서 국내 정유업계에도 긴장감이 감돌고 있습니다. 홍해에 이어 '호르무즈 해협'에서까지 군사적 충돌이 동시다발로 발생, 봉쇄 위기가 고조되고 있기 때문입니다.

호르무즈 해협은 원유 수급의 핵심항로입니다. 이란·사우디아라비아·아랍에미리트 등 주요 산유국의 석유 운송로이자 전 세계 석유의 약 20%가 이곳을 지납니다.

특히 한국은 전체 수입 원유 가운데 70% 이상을 중동에서 들여오는데, 유조선들 대부분이 이 호르무즈 해협을 통과합니다. '호르무즈 해협 폐쇄'라는 가능성에 노심초사할 수밖에 없는 이유입니다.미국 증산으로 유가, 아직은 안정권

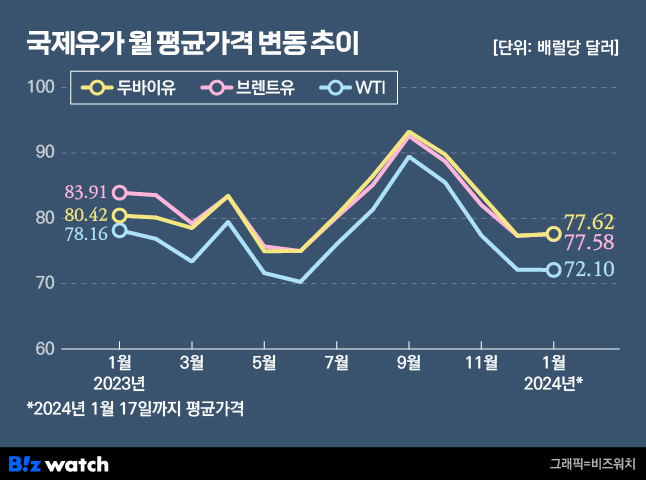

일단 아직까지 국제유가는 비교적 안정권입니다. 현지시간 기준 지난 17일 런던 국제선물거래소(ICE)에서 브렌트유는 전 거래일 대비 0.5% 하락한 배럴당 77.88달러로 마감했습니다. 같은 날 두바이유는 전날 대비 1.4% 내린 배럴당 76.77달러, 서부텍사스산원유(WTI)는 0.2% 오른 배럴당 72.56달러에 거래를 마쳤습니다.

이튿날인 18일엔 소폭 상승했습니다. WTI 가격은 전날보다 2.09% 오른 배럴당 74.08달러, 브렌트유와 두바이유는 전날 대비 각각 1.56%, 0.79% 상승한 79.10달러, 77.99달러에 거래됐습니다. 상승과 하락을 반복하며 혼조세를 이어가고는 있지만 상승 및 하락폭이 생각보다 크지 않은 상황입니다.

지난 1년간 국제유가를 월간 가격으로 비교했을 땐 오히려 하락세입니다. 이 기간 국제유가가 가장 높았던 때는 지난해 9월입니다. 당시 두바이유·브렌트유·WTI의 월간 가격은 각각 93.25달러·92.59달러·89.43달러에 달했습니다.

이들 가격은 이후 서서히 내려, 올해 1월 기준 월간 가격 77.62달러·77.58달러·72.10달러에 머물고 있습니다. 지난해 9월 대비 15~19%가량 하락한 수준입니다.

러시아-우크라이나 간 전쟁이 이어진 데다 산유국 연합체인 오펙 플러스(OPEC+)가 자발적 감산에 나섰던 것 등을 고려하면 의아한 상황인데요.

경기침체 장기화로 원유 수급이 크게 늘지 않은 영향도 있었지만, 가장 주효했던 건 '미국의 증산'이었습니다. 지난해부터 미국이 셰일오일* 생산을 늘리면서 산유국들의 감산 효과와 지정학적 리스크가 무력화된 겁니다.

셰일오일(shale oil)

수평의 퇴적암(셰일)층의 미세한 틈에 갇혀 있는 원유. 일반 원유에 비해 깊은 곳에 있어 심부까지 시추하기 위해선 첨단 기술이 필요, 개발 단가가 비쌉니다. 미국은 셰일오일 매장량 2위 국가에요. 셰일오일 덕에 세계 최대 원유 수입국이었던 미국은 원유 생산 1위국이자 수출국이 될 수 있었죠.

미국 에너지정보청(EIA)에 따르면, 지난해 12월 말 기준 미국 내 하루 원유생산량은 1326만배럴로 역대 최고치를 기록했습니다. '유가 및 물가 안정을 위한 미국 정부의 결단'이라는 게 업계 중론입니다. 일각선 '바이든 정부가 올 대선까지 이러한 기조를 이어갈 것'이란 전망도 나옵니다.

호르무즈 항로 닫히면 '러·우 전쟁' 파급 뛰어넘어

그렇다면 호르무즈 해협이 막힐 경우에도 미국의 증산이 국제유가를 누를 수 있을까요? 전문가들은 이란이 호르무즈를 봉쇄할 경우 국제유가 변동성은 불가피하다고 입을 모읍니다. 미국이 아무리 셰일오일을 많이 생산하더라도 이를 들여올 수 있는 항로가 막히면 수급 차질이 생긴다는 설명입니다.

조상범 대한석유협회 실장은 "호르무즈가 봉쇄되면 아무리 원유를 많이 생산해서 팔고 싶어도 수출·수입 루트가 물리적으로 막혀버리는 것"이라며 "러·우 전쟁 당시 국제유가가 약 120달러까지 오른 적이 있었는데 호르무즈 봉쇄는 이보다 더한 급등을 가져올 수 있다"고 진단했습니다.

이어 "중동에서 생산하는 원유가 주로 아시아를 향하는데 이를 통과할 수 없으면 한국의 충격도 상당할 것"이라고 부연했습니다.

중요한 것은 대안입니다. 중동 지정학적 위험이 장기화될 경우에 대한 대책 마련이 시급한 상황이죠. 크게는 2가지가 제안됩니다.

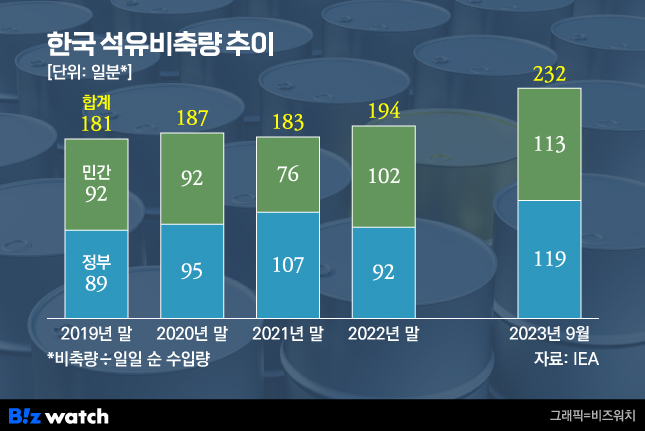

먼저 '석유 비축'입니다. 원유를 100% 수입에 의존하는 한국은 1970년대 오일쇼크를 겪으면서 석유 비축에 본격 나섰는데요. 석유 및 석유대체연료 사업법(이하 석대법) 등을 통해 석유 비축을 의무화하며, 1980년부터 3차례에 걸쳐 비축 시설과 물량을 키워왔습니다.

한국석유공사는 9개 비축기지 운영을 통해 1억4600만배럴 규모의 비축시설을 갖추고 있습니다. 지난해 말 석유비축량은 9690만배럴에 이릅니다. 이를 일평균 내수 판매량으로 환산하면 약 129일분입니다.

정부뿐 아니라 국내 정유사들도 석유 비축을 하고 있습니다. 국제에너지기구(IEA) 집계에 따르면, 지난해 9월 기준 한국 정부 및 민간이 함께 비축한 석유는 약 230일분입니다. IEA 31개 회원국 가운데 원유 순수출국 4개국(미국·캐나다·멕시코·노르웨이)을 제외, 27개국 중 에스토니아·네덜란드·덴마크에 이어 4번째로 많은 석유를 비축하고 있는 것으로 확인됐습니다.

한국 석유비축량은 △2019년 181일분 △2020년 187일분 △2021년 183일분 △2022년 194일분 △2023년 9월 232일분 등으로 점차 늘어왔습니다. 이는 석대법에 명시된 조항 '40여일분 비축 의무'와 IEA의 '90여일분 비축 권고' 등 기준을 크게 웃도는 규모이기도 합니다.

'230일분' 석유비축 든든…원유 공급 다변화는 과제

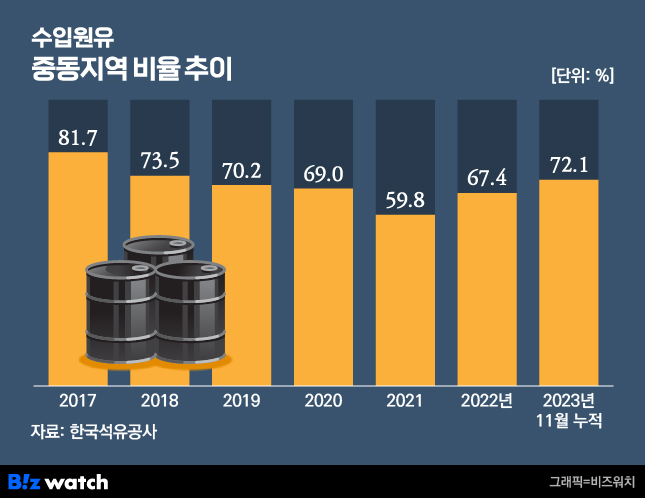

석유비축 외 또 하나의 대안은 '원유 공급 다변화'입니다. 중동지역으로부터 들여오는 원유 비중이 워낙 높다 보니 지정학적 위험에 취약하다는 단점이 큽니다.

이는 사실상 유가변동 리스크의 근본 원인이지만 풀어야 할 과제로 남아있습니다. 아직 한국이 수입하는 원유 가운데 중동 지역의 비율은 72%가 넘습니다.

앞서 지난 2017년 81.7%에 달했던 중동산 비중은 매년 감소세를 보이다 2021년 59.8%를 기록한 바 있습니다. 정부가 비중동 지역서 들어오는 수입원유에 대해선 운송비 환급을 해준 영향이 컸죠.

중동산 원유는 운송비용이 다른 지역 대비 저렴한 편입니다. 한국과 지리적으로 가깝기 때문이죠. 이에 정부는 정유사들의 원유도입선 다변화를 유도하기 위해 석대법 시행령 제27조를 통해 운송비를 환급해주고 있습니다. 예컨대 정유사가 러시아에서 원유를 받아온다면, 중동서 원유를 도입했을 때의 운송비를 따져 그 차액을 지원해주는 방식입니다.

하지만 2022년 러·우 전쟁으로 러시아산 원유 수입량이 크게 줄면서 중동산 비중이 다시 치솟았고 지난해엔 72.1%까지 올랐습니다.

가격 영향이 가장 컸습니다. 운송료 환급을 고려하더라도 중동산 원유 가격이 러시아 및 미국 등 비중동 원유보다 저렴했기 때문입니다. 이처럼 여전히 중동산 원유 의존도가 높은 탓에 호르무즈 봉쇄 여부엔 촉각을 곤두세울 수밖에 없습니다.

조상범 실장은 "호르무즈를 둘러싼 군사사태와 봉쇄 위협에도 사실 뾰족한 대책이 없다"며 "가장 우려되는 것은 호르무즈 해협이 완전 막히는 것인데, 한국 정부와 민간이 200일분 이상의 석유를 비축하고 있으니 일단 수급엔 큰 문제가 없겠지만 국제유가의 대폭 상승은 불가피하다"고 말했습니다.

그는 이어 "사태가 장기화되면 타격은 더욱 커질 것인 만큼 원유 수급 경로를 다변화하는 방안을 검토할 수 있을 것"이라고 덧붙였습니다.