정부가 청년들의 자산 형성을 돕기 위한 정책 상품인 청년형 소득공제 장기펀드(이하 청년펀드)를 도입하면서 관련 상품이 쏟아지고 있다.

청년펀드는 납입 금액의 최대 40%까지 소득공제를 받을 수 있다는 장점이 있다. 하지만 원금을 보장하지 않아 투자자 선택에 따라 손실을 볼 수 있다. 아울러 가입 후 3년 이내에 해지할 경우 수수료를 내야 해 상품 선택에 신중해야 한다.

청년펀드, 운용사별 '각양각색'

28일 금융투자업계에 따르면 이달 초 정부가 청년펀드를 도입한 이후 13개 자산운용사가 26종의 펀드를 출시했다.

청년펀드는 정부가 청년의 자산 형성을 지원하기 위해 만든 정책 상품이다. 연간 급여액 5000만원 이하 또는 종합소득금액 3800만원 이하인 만 19~34세 이하 청년이 가입할 수 있다. 3~5년 동안 가입을 유지하면 매년 최대 납입금인 600만원까지 40%를 소득공제 받는다. 단 3년 이내에 해지할 경우 납입금의 6.6%를 해지 수수료로 내야 한다.

청년펀드는 기본적으로 국내 주식에 40% 이상 투자해야 하며, 나머지 자산은 각 운용사의 전략에 맞춰 구성할 수 있다.

지금껏 △다올자산운용 △마이다스에셋자산운용 △미래에셋자산운용 △신한자산운용 △우리자산운용 △트러스톤자산운용 △하나UBS자산운용 △한국투자밸류자산운용 △한화자산운용 △DB자산운용 △IBK자산운용 △NH-아문디자산운용(가나다 순) 등이 청년펀드를 선보였다.

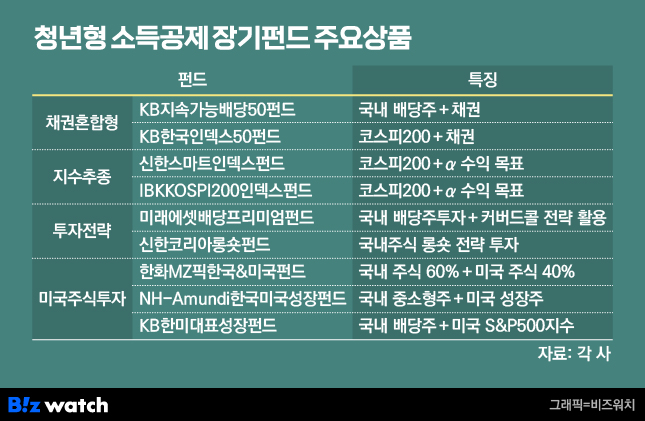

26개 펀드 중 가장 안정성이 높은 펀드는 'KB지속가능배당50펀드'와 'KB한국인덱스50펀드'다. 대다수 청년펀드는 투자위험 2등급인 '높은위험펀드'지만, 두 펀드는 투자위험 4등급인 '보통위험펀드'다. 투자자산의 절반 이상을 채권에 투자하는 채권혼합형펀드이기 때문이다.

KB지속가능배당50펀드는 국내 배당주 위주로 투자하며 KB한국인덱스50펀드는 코스피200지수를 따른다.

신한자산운용과 IBK자산운용은 투자 종목 선정에 어려움을 겪는 투자자를 위해 시장지수를 추종하는 상품도 준비했다. '신한스마트인덱스펀드', 'IBKKOSPI200인덱스펀드'는 국내 대표 시장지수인 코스피200지수의 수익률을 따라간다. 여기에 자사만의 별도 전략을 가미해 추가 수익을 거두는 것을 목표로 한다.

특수한 투자전략을 담은 펀드를 내세운 운용사도 있다. 미래에셋자산운용은 현물 주식을 사고 동시에 같은 규모의 콜옵션을 매도하는 '커버드콜(Covered Call)' 전략을 사용하는 '미래에셋배당프리미엄펀드'를 출시했다. 국내 배당주로 구성한 포트폴리오에 커버드콜 전략을 활용해 주식가격이 하락해도 옵션 매도 프리미엄으로 손실을 완충해 안정성을 높인 것이 특징이다.

신한운용은 주가가 오를 것으로 예상하는 주식은 사고(long) 주가가 내릴 것으로 예상하는 주식은 팔아(short) 수익을 내는 '롱숏(long short)' 전략을 활용하는 '신한코리아롱숏펀드'를 내놨다. 주식을 매수하는 일반 주식형 펀드와 달리 매도전략을 활용해 시장 변동에 대응하고 위험성을 낮췄다.

국내 주식 외 미국 주식에 투자하는 상품도 있다. 'KB한미대표성장펀드'는 국내 배당주와 미국 대표지수인 스탠더드앤드푸어스(S&P)500지수에 투자한다. 주가 안정성이 높은 배당주와 S&P500지수에 투자하면서 안정성을 높였다.

NH-아문디자산운용은 좀 더 공격적인 투자를 원하는 투자자를 고려해 국내 중·소형주와 미국 성장주에 투자하는 'NH-Amundi한국미국성장펀드'를 내놨다.

한화자산운용이 출시한 '한화MZ픽한국&미국펀드'는 미국 주식에 투자하는 상품 가운데 상대적으로 미국 투자 비중이 적다. 다른 청년펀드는 국내 주식 비중을 40% 이상으로 설정했으나, 한화MZ픽한국&미국펀드는 국내 주식 비중을 60% 이상으로 잡았다.

특히 한화운용은 청년펀드를 전환형 펀드로 준비했다. 한화운용의 '한화MZ픽4차산업혁명펀드', '한화MZ픽그린테크펀드', '한화MZ픽한국&K리츠펀드', '한화MZ픽한국&아시아펀드', '한화MZ픽한국&미국펀드' 투자자는 5종의 펀드 안에서 별도 수수료 없이 다른 펀드로 마음대로 바꿀 수 있다.

청년도약계좌 대비 장점은

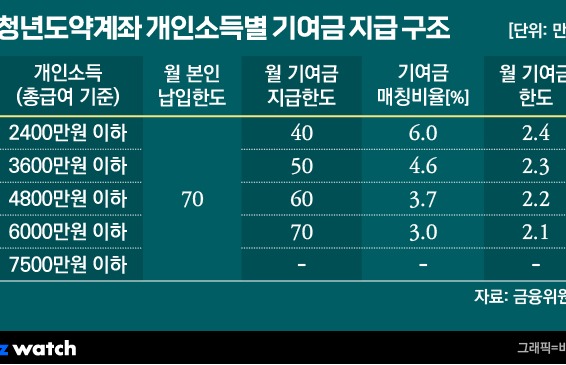

정부는 청년펀드와 함께 청년도약계좌를 출시했다. 청년도약계좌는 가입자가 매달 70만원까지 납입할 수 있는 5년 만기 적금이다. 가입자가 매달 내는 금액에 정부가 월 최대 2만4000원의 지원금을 더해준다.

청년펀드와 동시 가입도 가능하지만, 두 상품을 가입하고 최대 혜택을 받기 위해서는 매달 120만원씩 납입해야 하는 만큼 동시 가입은 사실상 어렵다. 가입자인 청년 입장에서는 얼핏 이자수익에 정부 지원금이 더해지고 원금 보장까지 되는 청년도약계좌를 선택할 유인이 커 보인다.

이에 대해 자산운용업계는 여건에 맞는 청년이라면 청년펀드에 투자하는 것이 이득일 수 있다고 설명한다. 소득공제로 추가 세금을 납부하는 청년은 청년펀드에 가입해 소득공제 혜택을 늘리는 것이 유리하다는 것이다.

실제 청년펀드의 소득공제 한도는 연 240만원이므로 연말정산에서 39만6000원의 세금을 절감하는 효과가 있다.

한 자산운용업계 관계자는 "연말정산에서 세금을 환급받지 못하고 추가 납부를 하는 청년이라면 소득공제 혜택을 받고 납부금을 줄이는 게 자산 형성에 도움이 될 것"이라고 말했다.