고금리 상황이 이어지는 가운데 우량 코스닥기업들이 영구채 성격의 전환사채(CB), 교환사채(EB)로 자금조달에 나서고 있다.

일반적인 메자닌 채권에 비해 상대적으로 금리가 낮은 데다 회계상 부채가 아닌 자본으로 인정돼 재무구조 개선 효과도 볼 수 있기 때문이다. 특히 올해 코스닥기업들이 발행한 영구CB, EB에는 채권자의 중도상환요구권(풋옵션)이 없다. 발행회사에 유리한 조건인 셈이다.

다만 일정기간이 지나면 금리 부담이 커질 수 있고, 주식전환 시 오버행(잠재적 매도물량) 이슈가 주가에 부담으로 작용할 수 있다는 우려도 나온다.

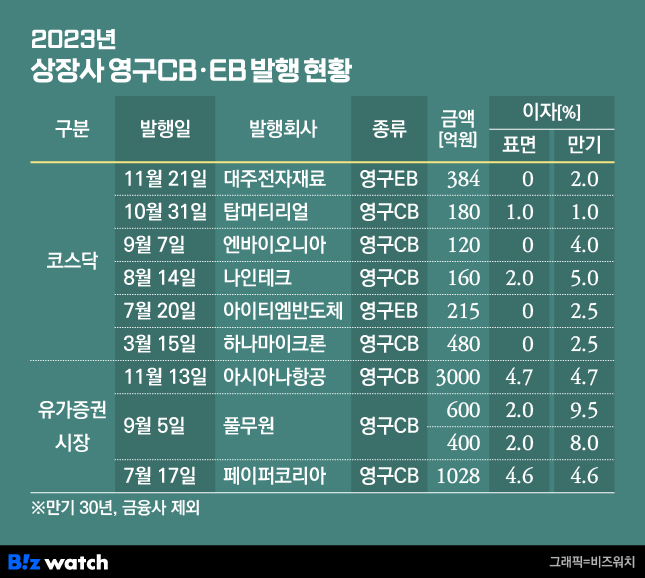

30일 금융감독원 및 금융투자업계에 따르면 코스닥기업 중 올해 들어 영구채 성격의 CB, EB를 발행한 기업은 △대주전자재료 △탑머티리얼 △엔바이오니아 △나인테크 △아이티엠반도체 △하나마이크론 등 총 6곳이다.

지난해 3곳(코오롱티슈진, 네패스아크, 서진시스템)보다 늘어난 수치다.

대주전자재료는 지난 21일 만기 30년짜리 384억원 규모의 영구EB를 발행했다. 표면이자율 0%, 만기이자율은 2%다. 2차전지 음극재 제조사인 대주전자재료는 조달자금을 음극재 제조설비 구축에 쓸 예정이다.

양극재 개발사 탑머티리얼도 지난달 표면이자율 1%, 만기이자율 1% 조건으로 180억원 규모 영구CB 발행에 성공했다. 탑머티리얼도 조달한 자금을 신규 생산시설 구축에 활용할 계획이다.

엔바이오니아, 나인테크, 아이티엠반도체, 하나마이크론도 올해 0~2%의 표면이자율로 영구CB를 발행해 수백억원 규모의 자금을 조달했다.

이처럼 코스닥 기업들의 영구CB, EB 발행이 이어지는 것은 고금리 지속 영향이 크다. 그동안 메자닌 시장에 등장하지 않았던 우량기업들이 고금리 상황에서 자금조달시 금리부담이 커지자 상대적으로 금리 부담이 낮은 메자닌 시장으로 눈을 돌렸다는 것이다.

메자닌채권은 주식과 채권의 중간 성격을 띠는 채권으로, 주식으로 전환이 가능해 투자자에게 이점이 있는 만큼 발행회사가 부담해야할 이자율이 낮다. 특히 만기가 긴 영구채는 발행회사 선택에 따라 만기를 연장할 수 있다는 점에서 회계상 부채가 아닌 자본으로 인정된다.

기업 입장에서 자금조달 시 금리 부담과 재무적 부담을 동시에 줄일 수 있는 것이다. 다만 영구채 성격의 CB, EB는 채권자의 조기상환권(풋옵션) 요구나 가파른 가산금리(스텝업 조건) 등으로 그동안은 재무구조가 뒷받침되는 코스피 상장사들이 주로 선택해왔다.

실제 올해 영구 CB, EB를 발행한 코스닥 기업들은 발행 3년~5년 후 금리가 오르는 스텝업이 적용된다. 표면금리 대비 금리가 3~7%포인트까지 오르고 매년 가산금리가 추가로 부담되는 구조다.

이러한 스텝업 도래 시기에 차환작업이 제대로 이뤄지지 않으면 자본으로 인정됐던 금액이 빠지면서 재무구조가 급격히 악화할 위험이 있다.

하지만 최근 영구CB, EB를 발행하는 코스닥 기업들은 이같은 우려점들과는 구분지어 봐야한다는 분석도 나온다.

금융투자업계 IB부문 관계자는 "최근 코스닥기업들이 발행하는 영구 CB, EB는 기존 신종자본증권 발행시 우려됐던 부분들과는 구분해 볼 필요가 있다"면서 "낮은 금리에 풋옵션도 빠져있어 발행사에 굉장히 유리하게 발행되기 때문"이라고 말했다.

즉 기관투자자 입장에서 만기가 길고 중도상환 요청도 할 수 없는데다 금리도 낮은 채권에 투자하려는 것은 그만큼 우량한 기업들이 시장에 나오기 때문이라는 것이다. 실제 올해 코스닥기업들이 발행한 영구CB, EB에는 모두 사채권자의 중도상환요구권인 풋옵션 조항이 빠져있고 발행회사의 매도청구권(콜옵션) 조항만 있다.

또한 채무상환 등을 이유로 영구CB를 발행한 유가증권시장 상장사들과 달리 코스닥 기업들은 대부분 시설투자나 R&D 등 미래 성장을 위한 자금 마련이라는 점도 차별점이다.

이 관계자는 "영구 CB, EB는 기관입장에서도 쉽게 들어갈 수 있는 딜은 아니지만 그동안 투자하고 싶어도 기회가 없었던 우량회사들이 메자닌 시장으로 나오면서 매력적인 투자기회로 보고 투자에 나서는 것"이라며 "고금리 장기화 영향으로 기업과 투자자 간 서로 니즈가 맞았고 이런 니즈가 커지고 있어 당분간은 시장이 커질 것으로 본다"고 진단했다.

단 주식전환이 가능한 만큼 오버행 이슈에 대한 우려도 나온다. 금투업계 한 관계자는 "영구CB 등의 발행 자체는 대부분 사모이기 때문에 당장 개인투자자들에게 미치는 영향은 크지 않지만, 차후 주식전환 시 오버행으로 인해 주가에 악영향을 미칠 가능성이 있다는 점은 주의할 필요가 있다"고 말했다.