최근 상장지수펀드(ETF) 업계 새로은 흐름으로 떠오른 '커버드콜' 상품에 제동이 걸릴 전망이다. 금융감독원이 ETF 이름에 투자자의 오인을 줄 수 있는 소지가 있다며, 소비자 경보를 발령하고 업계에 사실상 상품명 수정을 요청하면서다.

금감원이 상품 출시 자체에 대한 제한은 걸지 않았으나 높은 분배율을 중점적으로 강조해 온 자산운용사들의 상품 마케팅 전략 변화는 불가피할 전망이다. 특히 이미 관련 ETF를 상장한 삼성자산운용, 미래에셋자산운용, 한국투자신탁운용은 상품명 변경에 나설 것으로 보인다.

'고 분배율 커버드콜' 상품명 지적한 금감원

5일 금융투자협회에 따르면 지난달 31일 기준 ETF 업계 전체 순자산총액 합계는 156조7850억원으로 지난 6월말 대비 2.7% 증가했다.

업계 1위 삼성자산운용은 지난달 초 운용업계 최초로 순자산총액 60조원을 돌파했다. 돌파 이후에도 성장세를 지속하면서 지난달 말 순자산은 60조4117억원을 기록했다.

파킹형 ETF로의 자금 유입은 꾸준한 상태다. 지난달 'Kodex 1년은행양도성예금증서+액티브(합성)'과 'Kodex CD금리액티브(합성)'은 각각 8720억원, 5540억원의 자금을 모았다. 총보수 인하 이후 'Kodex 미국S&P500TR'으로의 자금 유입도 꾸준하다. 지난달에는 1550억원의 순자산이 늘었다.

미래에셋자산운용의 ETF 순자산총액은 56조8142억원으로 1조4000억원 가량 몸집을 키웠다. 삼성운용과 마찬가지로 파킹형 상품과 미국 대표지수형 상품이 순자산 증대를 이끌었다.

'TIGER CD금리투자KIS(합성)'과 'TIGER 미국S&P500'은 각각 4148억원, 3097억원의 순자산이 늘어났다.

이처럼 ETF 업계 양강인 두 운용사가 꾸준히 몸집을 키우는 가운데 변수가 등장했다. 금감원에서 커버드콜 ETF의 명칭에 대한 소비자 경보와 함께 상품명 수정에 대한 의견을 업계에 전하면서다.

금감원은 최근 자산운용사들이 출시하고 있는 '+N(분배율)% 프리미엄' 문구가 들어간 ETF에 대해 소비자의 오인을 일으킬 수 있다고 지적했다.

예컨대 'TIGER 미국나스닥100+15%프리미엄초단기'는 나스닥100지수를 추종하는 커버드콜 ETF며, 초단기 옵션 매도 전략을 활용해 얻은 '프리미엄'을 주요 재원으로 활용해 연 분배율 15%를 목적으로 하는 상품이다.

15% 분배율은 '목표'인데도 상품명에 적혀 있으면 확정 수익으로 투자자가 오인할 수 있고, 옵션을 활용해 얻은 '프리미엄'을 고급을 뜻하는 '프리미엄'으로 인식할 수 있다는 점을 지적한 것이다.

이러한 금감원의 방향은 최근 10% 이상의 고 분배율을 목표로 삼은 커버드콜 ETF를 잇달아 내놓는 삼성운용과 미래에셋운용의 관련 ETF에 영향을 미칠 것으로 보인다.

금감원이 일부 표현에 대해 자제할 것을 요청하면서 상품명을 바꾸기 전까지 해당 ETF에 대한 마케팅을 지속하기 어려워졌고, 명확한 상품명 표기방법이 정해지기 전까지 유사 ETF의 추가 출시도 묶일 가능성이 커졌기 때문이다.

현재 삼성운용은 지난 4월 'Kodex 미국30년국채+12%프리미엄(합성 H)'을 출시한 후 5월 'KODEX 미국AI테크TOP10+15%프리미엄', 'KODEX 미국배당+10%프리미엄다우존스'를 내놓으며 3종의 ETF를 운용하고 있다.

미래에셋운용은 지난해 6월 'TIGER 미국배당+7%프리미엄다우존스'를 상장한 후 올해에는 'TIGER 미국테크TOP+10%프리미엄', 'TIGER 미국S&P500+10%프리미엄초단기', 'TIGER 미국나스닥100+15%프리미엄초단기'를 출시, 4종의 ETF 라인업을 보유하고 있다.

삼성·미래운용 외에 업계 4위 한국투자신탁운용도 커버드콜 ETF 이름 이슈에 영향을 받을 전망이다. 한투운용도 지난 4월 'ACE 미국반도체15%프리미엄분배(합성)', 'ACE미국빅테크7+15%프리미엄분배(합성)', 'ACE 미국500 15%프리미엄분배(합성)' 등 커버드콜 ETF 3종목을 출시하면서 적극 마케팅에 나서왔다.

특히 ACE 미국빅테크7+ 15%프리미엄분배(합성)의 순자산은 지난달 520억원 증가하면서 한투운용 ETF 중 4번째로 순자산이 많이 늘어나면서 운용규모 증가에 도움을 줬다.ETF 브랜드 재정비하는 운용사들

한편 지난달에는 운용사 2곳의 ETF 브랜드 교체가 진행됐다. 이미 투자자에게 알려진 브랜드를 포기하면서 새로운 콘셉트로 투자자에게 다가서겠다는 각오다.

먼저 업계 3위 KB자산운용이 리브랜딩을 진행했다. KB운용은 'KBSTAR'를 'RISE'로 교체하면서 연금투자에 방점을 두겠다고 밝혔다. 이에 맞춰 연금계좌에서 투자가 가능한 ETF 13종의 총보수를 일괄적으로 0.01%로 인하하기도 했다.

KB자산운용의 지난달말 순자산은 12조1752억원으로 6월말 대비 4% 증가했다. 상반기 출시한 파킹형 ETF의 힘을 받았다. 'RISE CD금리액티브(합성)'과 'RISE KOFR금리액티브(합성)'의 순자산은 2130억원, 1640억원 늘었다.

한화자산운용도 ETF 브랜드를 'ARIRANG'에서 'PLUS'로 교체했다. 한화운용은 인류의 미래를 풍요롭게 할 수 있는데 기여하는 신기술 관련 상품을 중점적으로 출시하겠다고 설명했다.

리브랜딩 이후 한화운용의 순자산은 소폭 증가했다. 지난달말 기준 순자산은 3조6250억원으로 6월말 대비 2.6% 늘어났다. 다만 키움투자자산운용에 6위 자리를 빼앗기며 7위로 내려왔다.

키움투자자산운용의 순자산총액은 3조6250억원으로 6월말 대비 6.7% 증가했다. '히어로즈 종합채권(AA-이상)액티브'가 1501억원의 자금을 모으며 순위 상승에 큰 도움을 줬다.

신한자산운용의 순자산은 4조5760억원으로 6월말 대비 0.6% 상승했다. 지난 6월말 상장한 'SOL 금융지주플러스고배당'이 638억원의 자금을 끌어모았으나 'SOL AI반도체소부장'은 성과 부진으로 순자산이 823억원 감소했다.

NH-아문디자산운용의 7월말 순자산은 1조9707억원으로 6월말 대비 5.3%나 증가했지만, 순위 변동은 없었다.테마별 성과 극명하게 차이 나타난 7월

지난달 가장 우수한 성과를 낸 ETF는 'SOL 조선TOP3플러스'로 19.09%의 수익률을 올렸다.

조선사들이 2분기 호실적을 발표하는 가운데 증권가에서 중장기적 상승세를 전망하면서 단기간 주가가 급등하면서다. 특히 지난주 HD한국조선해양, HD현대중공업, HD현대미포는 신고가를 갈아치웠는데, 이들 종목의 비중이 가장 높은 SOL 조선TOP3플러스가 큰 수혜를 입었다.

수익률 2~5위는 바이오·헬스케어 ETF가 차지했다. 셀트리온, 삼성바이오로직스를 필두로 바이오주 주가가 급등하면서 관련 ETF의 성과를 견인했다.

특히 해당 종목의 투자 비중이 높은 'TIGER 바이오TOP10'가 관련 ETF 중 가장 높은 18.54%의 수익률을 올렸다. 뒤이어 'TIGER 헬스케어', 'KODEX 헬스케어', 'RISE 헬스케어'는 각각 15.19%, 15.02%, 14.44% 상승했다.

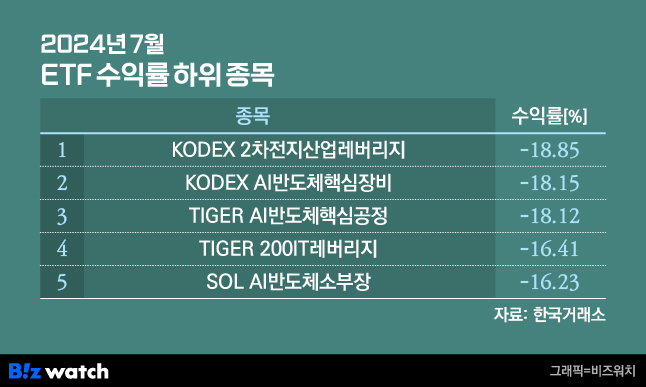

지난달 가장 부진했던 ETF는 'KODEX 2차전지산업레버리지'로 18.85% 하락했다. 전기차 수요 둔화뿐만 아니라 친환경 정책에 반대하는 도널드 트럼프 미국 대통령 후보가 강세를 보이자 나타난 '트럼프 트레이드'로 인해 하락세를 보였다. 특히 레버리지 ETF 특성상 하락 영향이 더 크게 나타난 모습이다.

뒤를 이어 하위권 2~5위는 반도체 관련 ETF가 모두 차지했다. 전 세계적으로 인공지능(AI) 관련 기대감으로 인해 상승세를 보였던 반도체주가 조정받자 ETF 성과도 덩달아 하락했다.

반도체주 조정은 대형주, 중·소형주 가리지 않고 전반적으로 이뤄졌다. 반도체 공정 관련 소재·부품·장비 기업으로 구성한 'KODEX AI반도체핵심장비', 'TIGER AI반도체핵심공정', 'SOL AI반도체소부장'은 각각 18.15%, 18.12%, 16.23% 떨어졌다.

코스피200을 기반으로 삼성전자, SK하이닉스 등 대형주 비중이 높은 'TIGER 200IT레버리지'도 -16.41% 수익률을 보였다.