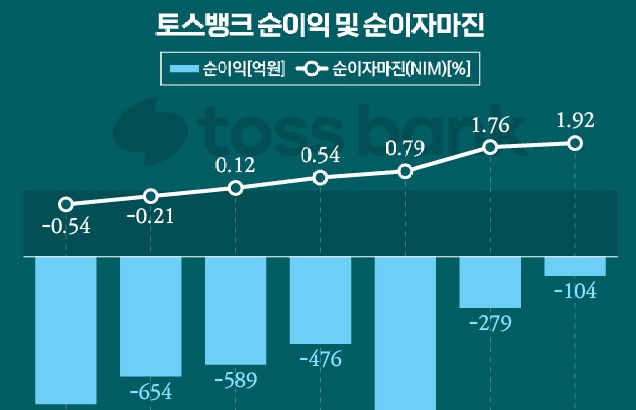

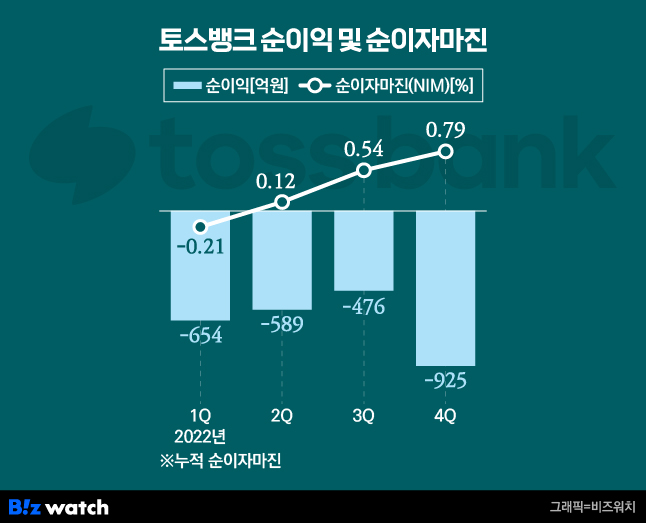

토스뱅크가 지난해 2644억원의 손실을 기록했습니다. 토스뱅크가 지난 2021년 10월부터 영업을 개시했으니 사실상 회계연도 기준 온전한 '1년치' 성적표 입니다.

토스뱅크가 적자를 낸 것은 어찌 보면 당연합니다. 신생 은행인만큼 수익원이 안정화 됐다고 보기 힘들기 때문입니다. 같은 인터넷전문은행 카카오뱅크와 케이뱅크 역시 출범직후 흑자전환까지 시간이 걸렸습니다.

다만 지난해 대부분 은행들이 '역대급 실적'을 기록했다는 점을 고려하면 토스뱅크의 손실규모는 아쉬운 부분이 있습니다. 같은 인터넷전문은행인 카카오뱅크, 케이뱅크의 영업 첫해 손실보다도 더 많습니다.

하지만 홍민택 토스뱅크 대표이사는 올해 하반기 '흑자전환'이라는 목표를 공언했습니다. 토스뱅크의 지난해 성적표를 들여다 보면 그 해답을 발견할 수 있습니다.

카뱅 2배, 케뱅 3배 달하는 '첫 해' 손실

지난 2017년 영업을 시작한 케이뱅크와 카카오뱅크 역시 토스뱅크와 마찬가지로 '적자'로 시작했습니다. 케이뱅크는 영업 첫해 838억원, 카카오뱅크는 1024억원의 손실을 냈습니다.

자연스러운 일입니다. 은행업은 시간이 지나면 지날수록 수익원이 안정화됩니다. 핵심사업인 대출의 경우 고객에게 취급한 이후 한달뒤부터 이자수익이 발생합니다.

여기에 더해 출범 직후에는 고객군마저 폭넓게 확보하기 힘든 측면이 있습니다. 출범 초기 각종 비용은 계속해서 필요하지만 이익이 나오기까지는 시간이 걸립니다.

다만 토스뱅크의 첫해 손실 규모는 앞서 출범했던 케이뱅크, 카카오뱅크와 비교해서는 그 규모가 매우 큰 편입니다. 케이뱅크의 약 3배, 카카오뱅크의 약 2배에 달합니다.

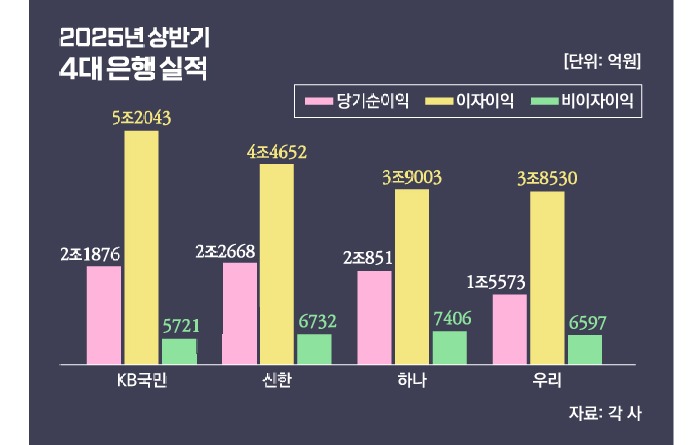

특히 지난해 은행들이 기준금리 인상이라는 호재 속에서 '역대급 실적'을 달성했다는 점을 고려하면 이같은 숫자는 아쉬울 수밖에 없는 대목입니다.

토스뱅크 손실, 왜 컸을까

그렇다면 토스뱅크의 손실은 왜 더 컸을까요?

일단 현재 토스뱅크 수익구조는 매우 단순합니다. 아직 사업영역이 매우 협소하기 때문입니다. 현재 토스뱅크가 수익을 거둘 수 있는 분야는 가계대출, 소상공인대출 등을 통한 이자이익, 자금운용을 통한 유가증권손익 등으로 한정됩니다.

일단 지난해 '대출장사'는 성공적으로 한 것으로 보여집니다. 지난해 토스뱅크가 거둔 순이자이익은 2174억원으로 집계됐습니다.

지난해말 수신잔액이 20조3000억원, 여신 잔액이 8조6000억원이라는 점을 고려하면 대출부분에서 사업은 성공적으로 펼쳤다는 분석이 가능합니다.

다만 대출로 돌리지 못한 수신잔액을 운용하는 유가증권손익 부분에서는 재미를 보지 못한 모습입니다. 토스뱅크는 이를 대부분 채권에 투자했습니다. 하지만 지난해 금리 상승으로 채권의 가치가 떨어졌고 이에 따라 손실이 발생했습니다. 약 680억원 수준입니다.

일반관리비로는 약 1346억원을 썼습니다. 모든 수수료 무료 정책을 펼치며 수수료 부문에서도 477억원의 손실이 발생했습니다.

여기에 상당한 규모의 대손충당금을 쌓았습니다. 1881억원에 달합니다. 미래 손실에 대비하기 위해 쌓아둔 '충당금'이 토스뱅크의 전체 손실규모를 키운 겁니다.

흑자 가능성 충분…그래도 '경계'할 부분

토스뱅크가 수신 대비 여신의 규모가 작지만 이자부문에서 높은 수익을 내고 있다는 점은 고무적입니다. 인터넷전문은행의 수익원중 80%가 대출에서 나오는 이자이익이라는 점을 고려하면 더욱 그렇습니다.

손실이 발생한 채권부문도 채권의 만기가 점차 다가오고 있기 때문에 그 규모는 줄어들 것으로 보입니다. 토스뱅크는 대부분 만기가 3년 이내인 채권에 자금을 투자했습니다. 만기 이전에 채권을 매각하지 않는다면 손실 규모를 줄일 수 있습니다.

지난해 충당금 적립으로 올해는 부실채권에 대한 부담도 적습니다. 올해 여신부문에서 가시적인 성장세를 보인다면 홍민택 대표의 말처럼 흑자전환은 충분한 가능성이 있어 보입니다.

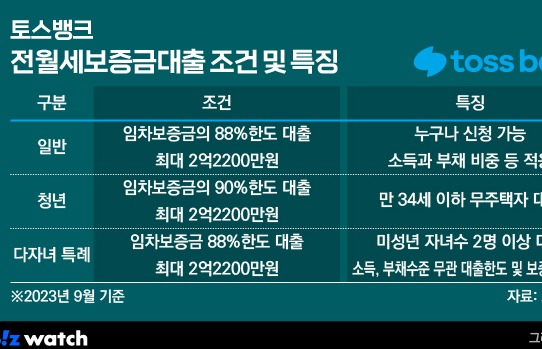

토스뱅크 역시 이를 염두에 둔 듯 올해 전·월세 담보대출, 개인사업자 보증서대출, 햇살론 등으로 여신 사업영역을 확대하겠다고 밝혔습니다.

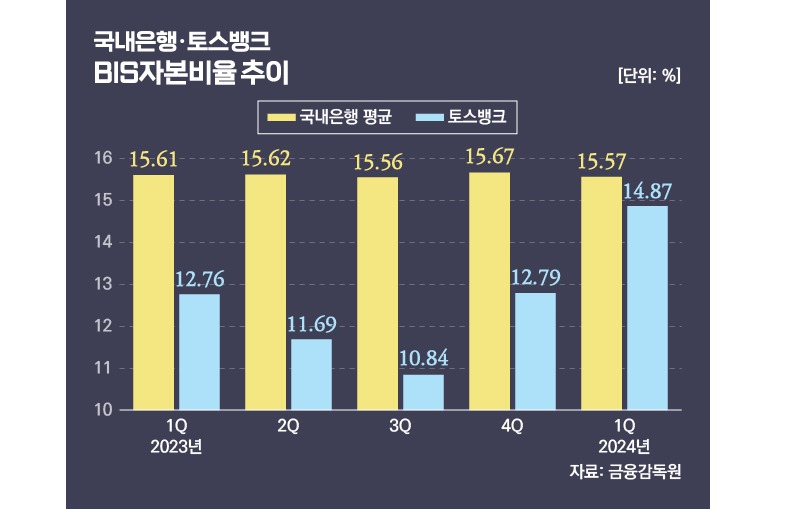

다만 토스뱅크가 경계해야 할 부분은 분명히 있습니다. 토스뱅크는 출범 직후 금융당국이 주문한 대로 중·저신용자 대출 비중을 일정수준 이상으로 유지하고 있습니다. 총 가계여신의 약 40% 가까이 된다고 합니다.

이 지점이 토스뱅크의 딜레마입니다. 중·저신용자 대출은 고신용자 대출에 비해 대출을 온전히 회수할 가능성이 낮은 대출군으로 꼽힙니다. 금리 역시 높은 편입니다.

지난 2월 기준 토스뱅크의 평균 가계신용 대출금리가 8.12%에 달한다는 점이 이를 방증합니다. 같은 기간 5대 시중은행과 카카오뱅크 및 케이뱅크의 금리대가 5%라는 점을 고려하면 매우 높은 편입니다.

토스뱅크가 지난해 이자이익을 거둘 수 있었던 점, 올해 '흑자전환'을 기대할 수 있는 것은 다른 시중은행 대비 높은 금리로 대출을 취급한 결과로도 해석할 수 있습니다.

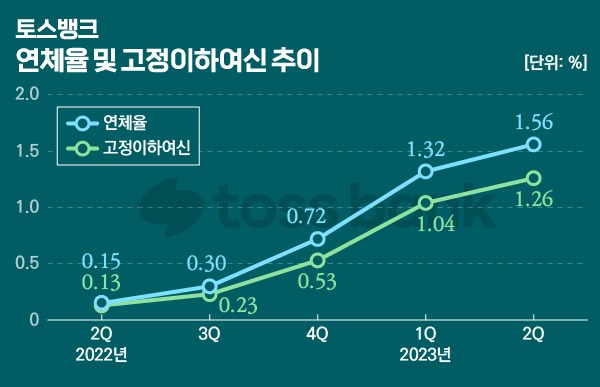

반면 그만큼 리스크도 함께 안고 가야 합니다. 지난해말 기준 토스뱅크 연체율은 0.72%로 집계됐습니다. 전체 은행권 연체율이 0.25%라는 점을 고려하면 3배 이상 높은 수준입니다.

현재 침체된 국내 경기는 곧 대출 부실화로 연결됩니다. 토스뱅크가 연체율 관리에 실패한다면 지난해 보다 더 많은 충당금을 쌓아야 할 수도 있습니다. 사실상 '양날의 검'이 된 대출사업에서 어떤 성과를 낼 것인지가 결국 홍 대표가 공언한 '흑자전환'을 판가름할 것으로 보입니다.