하반기 기대주로 주목받는 롯데리츠가 코스피 데뷔를 코앞에 두고 있다. 지난 3월 홈플러스리츠가 코스피 상장을 시도했다가 자진 철회하면서 잠시 움츠린 상장 리츠 시장에 활기를 불어넣을 수 있을지 투자자들의 이목이 집중되고 있다.

7일 롯데리츠의 자산관리위탁사인 롯데에이엠씨(AMC)의 권준영 대표이사는 기자간담회에서 "우량 리테일 자산 기반의 성장 로드맵을 바탕으로 대규모 상장 리츠로 발돋움하겠다"고 말했다.

리츠는 투자자를 모아 부동산에 투자해 발생한 차익과 임대료 등을 배당으로 지급한다. 유동성 공급을 확대하고 부동산 간접 투자 범위를 넓히기 위해 고안된 상품이다. 현재 맵스리얼티1 이리츠코크렙 신한알파리츠 등 3곳이 코스피에 상장해 있다.

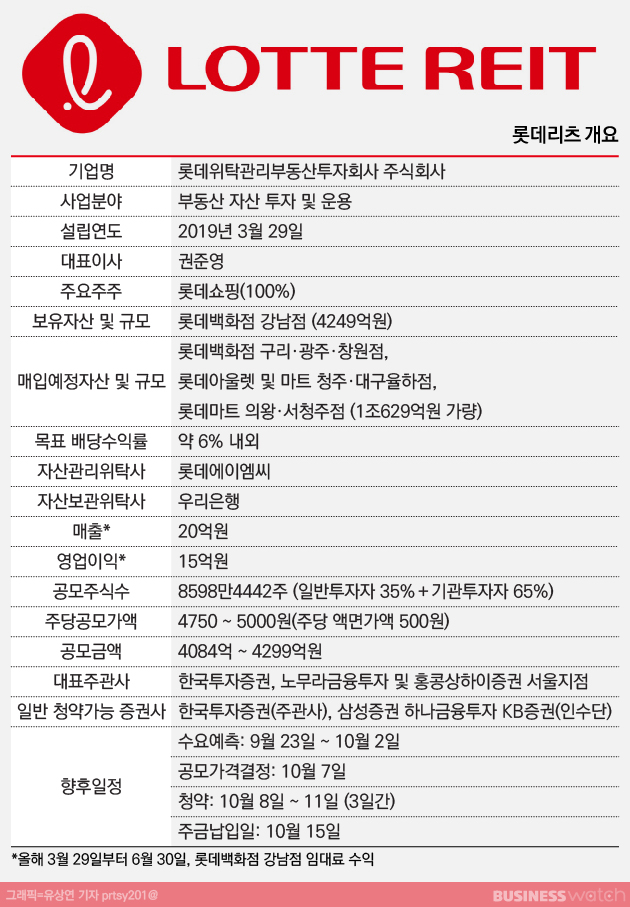

롯데리츠는 롯데쇼핑이 50억원을 출자해 올 3월 설립됐다. 5월 국토교통부 영업인가 승인을 받은 후 현물출자 형식으로 4249억원 유상증자를 실시해 롯데백화점 강남점을 취득했다. 해당 임대수익이 계상되면서 6월 말 현재 매출액은 약 20억원을 기록하고 있다.

롯데리츠는 롯데백화점 구리·광주·창원점과 롯데마트 아울렛 복합점포인 청주·대구율하점, 롯데마트 의왕·서청주 점 등 총 7곳을 연내 추가 매입할 예정이다. 임대차 기간을 9, 10, 11년으로 나눠 만기 리스크를 분산시켰다. 매입 규모는 약 1조629억원 수준이다.

이들 자산 편입이 마무리되면 운용자산은 총 1조5000억원으로 확대된다. 현재 보유하고 있는 우선매수협상권을 적절히 활용해 향후 롯데쇼핑 소유 부동산 추가 매입도 검토할 계획이다. 롯데리츠가 밝힌 향후 연간 예상 매출액은 208억원 수준이다.

자산관리는 롯데지주가 지분 전량을 보유하고 있는 그룹 내 자산운용사 롯데AMC가 실시한다. 사실상 지주가 직접 리츠 운용을 지휘하는 셈이다. 향후 다른 계열사가 보유한 호텔 공장 등 편입 검토 가능성이 거론되고 있는 이유다.

지난달 23일부터 이달 2일까지 진행한 수요예측 결과 주당 공모가는 5000원으로 책정됐다. 이에 기초해 산정한 내년 6월 말 기준 배당수익률은 6.35%이 될 예정이다. 이후 배당수익률은 꾸준히 6% 중반대를 유지할 것으로 예상된다.

리츠 투자의 장점 중 하나는 취득세와 보유세 없이 부동산을 소유할 수 있는 점이 꼽힌다. 특히 현재 상장 리츠 배당일은 제각각으로 분산투자를 잘 이용하면 3달에 한 번꼴로 배당 수익을 챙길 수 있어 임대수익과 비슷한 수익을 낼 수 있는 점도 매력적이다.

다만 상장 이후 시장금리 상승과 자산매각 손실 등은 대표적인 주가 하락 요인으로 거론된다. 정부의 부동산 시장 정책은 투자 환경을 바꿀 수 있는 규제로 작용할 수 있다. 추가 편입 자산에 따라 수익성이 변동할 수 있는 점도 감안해야 한다는 지적이다.

공모주식수는 8598만4442주다. 이중 35%에 해당하는 3009만4554주가 일반투자자 대상으로 배정됐다. 나머지는 기관투자자 몫이다. 국내외 기관을 대상으로 실시한 수요예측 결과 경쟁률은 358.06:1을 기록해 주당 공모가는 5000원(액면가액 500원)으로 확정됐다.

이에 따라 조달 금액은 총 4299억원이 될 전망이다. 일반 투자자 대상 청약은 이달 8일부터 11일까지 3일간 진행된다. 한국투자증권과 삼성증권 하나금융투자 KB증권 등에서 청약할 수 있다. 한국투자증권, 노무라금융투자 및 홍콩상하이증권 서울지점이 공동대표 주관한다.