LG에너지솔루션(이하 LG엔솔)이 수요예측에서 역대급 기록을 쓰면서 상장 이후 주가도 초미의 관심사다. 앞서 '따상'(시초가가 공모가의 2배에 형성된 후 상한가)에 성공했던 IPO 대어들이 모두 수요예측에서 높은 경쟁률을 보였던 점을 고려하면 상승에 힘이 실리는 분위기다. 여기에 기관 의무보유 확약비율이 기존 대어들보다 높고, 유통물량이 많지 않다는 점도 상승 기대감을 키운다.

18일 LG엔솔의 증권신고서에 따르면 수요예측에 참여한 국내외 기관투자자는 전체 신청물량 472억9631만7261주의 77.38%인 366억129만2795주에 대해 의무보유 확약을 걸었다. 6개월 확약이 34.8%로 가장 많았고 3개월(26%), 15일(15.4%), 1개월(1.2%) 순으로 나타났다.

외국 기관 보호예수 40% 육박…기관 전체, 1조 이상 공모기업 중 최고 수준

특히 외국 기관투자자는 신청수량 39억5633만8261주의 38.11%인 15억783만7795주에 대해 15일 이상의 의무 보호예수(락업)를 걸었다. 이는 지난해 외국 기관의 확약 내역이 공개된 이후 두번째(1조원 이상 공모 기업 기준)로 높은 수치다. 작년 11월 상장한 카카오페이(53.75%)보다는 낮지만 현대중공업(23.93%)이나 카카오뱅크(13.39%), 크래프톤(1.88%)을 모두 앞선다.

물론 국내 기관까지 합치면 확약비율이 카카오페이(70.44%) 또한 넘어서 2014년 이후 IPO로 1조원 이상을 공모한 기업 가운데 최고 수준이다. 이처럼 기관 보유 주식의 락업 비중이 커지면 상장 직후 물량이 대거 출회할 가능성이 낮아지기 때문에 주가에는 호재다.

실제 기관 전체 확약비율이 LG엔솔 다음으로 높은 카카오페이는 상장 당일 주가가 공모가 대비 114% 올랐고, SK아이이테크놀로지(SKIET)는 확약비율 63.2%에 코스피 입성 당일 종가가 공모가의 47%를 상회했다. 이외에도 기관 락업 비율이 50%를 넘어선 일진하이솔루스(61.52%)와 현대중공업(53.09%)가 각각 상장 첫 날 공모가 대비 160%, 86%씩 뛰었다.

반면 기관 확약비율이 30% 미만을 기록한 크래프톤(22.05%)은 코스피 입성 당일 종가가 공모가를 9%나 하회했고, 롯데렌탈(14.65%)과 케이카(4.91%)도 이를 각각 6%, 8%씩 밑돌았다. 기관 락업 비율이 3.27%에 불과했던 한컴라이프케어 역시 상장 첫날 종가가 공모가보다 7%나 떨어졌다.

상장 이후 유통량 전체의 8% 미만…주요 지수 편입도 호재

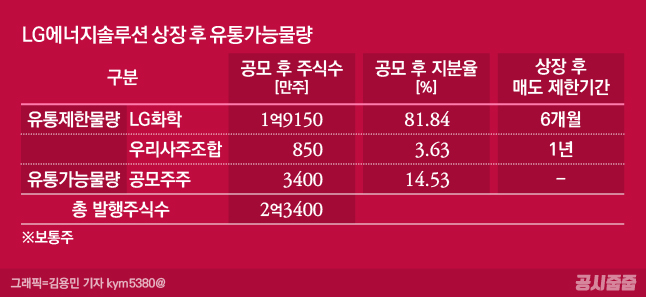

코스피 입성 이후 LG엔솔의 실제 유통물량이 많지 않다는 점도 주가에 긍정적으로 작용할 전망이다. LG엔솔은 이미 모회사인 LG화학이 지분 81.84%(1억9150만주)를 보유했고, 이 물량은 유가증권시장 상장규정에 따라 상장 이후 6개월간 시장에 출회될 수 없다. 우리사주조합 배정 지분 3.63%(850만주) 역시 1년간 매도 제한을 받는다.

나머지 지분 14.53%(3400만주)는 상장 직후부터 시장에 유통될 수 있지만, 이 역시 기관투자자의 70% 이상이 의무보유를 확약해 실제 유통 비율은 전체의 10% 내외일 것으로 시장 전문가들은 보고 있다. 이 경우 증시에 상장을 하고도 매매는 어려운 '품절주'가 되는 셈이다.

최종경 흥국증권 기업분석팀장은 "기간 보호예수 물량까지 감안한다면 유통 가능 물량은 14%를 훨씬 밑돌 것"이라며 "유통량이 적고 상장 이후 각종 지수 편입이 확실시 된다는 점에서 주가 상승에 긍정적인 영향을 줄 것"이라고 설명했다.

허율 NH투자증권 스트래터지스트는 "LG엔솔의 락업 물량 비중을 60%로만 잡아도 유통주식비율은 8.5%로 떨어진다"며 "중요한 것은 락업되지 않은 물량 중에서도 상당수가 장기 투자 관점에서 진입했을 가능성이 크고, 실제 유통되는 주식비율은 8.5%를 하회할 것이라는 점"이라고 설명했다.

특히 코스피200지수와 모건스탠리캐피털인터내셔널(MSCI) 한국지수 편입에 따른 주가 상승 기대감도 크다. 코스피200의 경우 신규상장종목은 15거래일 하루평균 시가총액이 코스피 50위 이내인 경우, MSCI 지수는 시가총액 3조원, 유동시가총액 2조7000억원 이상을 충족할 경우 조기 편입이 가능하다.

시장에서는 LG엔솔이 이들 두 지수에 편입될 경우 1조원 안팎의 패시브 자금이 유입될 것으로 점쳐진다.

강송철 유진투자증권 연구원은 "공모가 기준 시가총액과 상장 직후 주가 상승 가능성을 고려하면 코스피200과 MSCI는 물론 파이낸셜타임스스톡익스체인지(FTSE)에도 모두 조기 편입될 것"이라며 "패시브 추적 자금의 예상 매입 수요는 9500억~1조5000억원가량으로 상장 직후 주가에 플러스 요인이 될 것"이라고 예상했다.