국내 증시가 수급 불균형을 해소하지 못한 채 올해 1분기 거래를 마무리하고 있다. 지난해 말 기관과 외국인 순매수세가 들어오기도 했지만 여러 대내외 이슈로 인해 투자심리를 추세적으로 되돌리기에는 역부족이었다.

이런 가운데 외국인과 기관투자자들의 순매수 종목에 관심이 쏠리고 있다. 수급 불균형과 함께 지지부진한 증시 흐름이 계속되면서 이들의 거래 내역서가 참고가 될 수 있기 때문이다. 지난 1분기동안 기관은 2차전지와 석유화학주, 외국인은 금융주에 초점을 맞춘 것으로 나타났다.

길어지는 수급 불균형

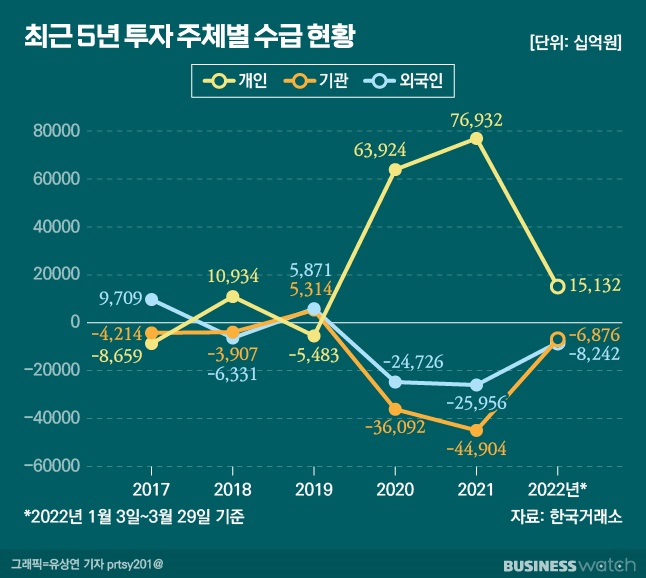

30일 한국거래소에 따르면 올들어 이달 29일까지 기관과 외국인은 국내 주식을 각각 6조8760억원, 8조2420억원 규모로 팔아치웠다. 지난해 4분기 증시 조정이 본격화되는 국면에서도 이들이 도합 7조원 넘는 순매수세를 집중시킨 것을 감안하면 비교적 급격한 투자 스탠스 변화로 볼 수 있다.

이같은 수급 공백은 일시적 현상이 아니다. 코로나19 대유행 이후 고착화되고 있다. 국내 기관투자자들은 지난 2020년 1분기 이후 지난해 3분기까지 7개 분기 연속으로 순매도세를 나타냈다. 이 기간 팔아치운 주식 규모만 84조원을 넘어선다.

국내 증시에 투자하는 외국인들도 크게 다르지 않은 행보를 보였다. 2020년 4분기 5조원 가까이 순매수한 전적을 제외하면 마찬가지로 '셀 코리아'에 앞장섰다. 기관투자자보다 규모는 작지만 외국인들은 이 기간 54조원에 육박할 만큼 국내 주식을 처분했다.

코로나19 출현 전인 2018년과 2019년 2년 동안 기관은 1조4000억원 규모로 국내 주식을 순매수했고, 외국인은 4600억원 가량 순매도한 바 있다.

기관과 외국인의 빈자리는 개인투자자들이 채웠다.

금융투자협회에 따르면 2017년 1분기말 2300만좌에 불과했던 활동 계좌수는 2020년 같은 시기 3000만좌를 넘어섰고, 불과 1년 만에 4000만좌를 돌파하기도 했다. 이달 28일 기준 6100만좌에 다가서고 있다.

순매수 규모도 급증했다. 올해 1분기를 포함해 최근 9개분기동안 개인들이 순수 매수한 국내 주식 규모는 156조원에 달한다. 특히 작년 1분기의 경우 4조3000억원 이상의 실탄을 투입하며 최근 5년간 분기 기준 최대 규모의 순매수세를 나타내기도 했다.

큰손 구매 리스트 이름 올린 종목은

이런 가운데 기관 및 매수 종목에 대한 관심이 커지는 모양새다. 큰 규모는 아니지만 국내 주식 비중을 줄이는 와중에도 일부 종목은 사들였기 때문이다.

한국거래소에 따르면 올해 1분기 기관투자자들은 LG에너지솔루션을 포함해 KT, 엘앤에프, SK이노베이션, 한국항공우주 등을 사들였다. 이 가운데 가장 큰 규모의 순매수세가 몰린 종목은 LG에너지솔루션으로 4조원 넘게 사들였다.

가장 도드라진 활약을 보인 종목은 한국항공우주와 KT를 들 수 있다. 두 종목 모두 지난 28일 나란히 52주 최고가를 기록하기도 했다. 한국항공우주의 주가는 고점을 터치한 직후 열린 다음 장에서 7% 넘게 떨어지긴 했지만 올해 첫 거래일 종가 기준으로 3만2900원에서 4만2300원(30일 종가)으로 뛰어 오르며 28% 넘는 상승률을 기록했다.

같은 기간 KT는 13% 이상 올랐고 엘앤에프 주가 또한 2% 가까이 뛰었다. 반면 LG에너지솔루션은 공모가보다 높지만 상장 첫날 종가대비 약 13% 떨어졌고, SK이노베이션도 15% 가량 밀리며 부진했다.

외국인들은 주로 배당주에 베팅했다. 대표적으로 금융주들에 초점을 맞췄다. 외국인 순매수 상위 10개 종목에 국내 4대 금융지주가 모두 포함됐다. 1분기 동안 KB금융을 포함해 우리금융지주, 하나금융지주, 신한지주 주식을 1조3000억원 넘게 순매수했다. 이들 4개 지주사는 각자 분기 배당 및 결산 배당 지급을 앞두고 있다.

금융투자업계 전문가들은 수급 불균형에 대한 우려를 나타내고 있다. 사실상 국내 주식이 반등 모멘텀을 상실한 것으로 해석할 수 있어서다. 다만 이런 가운데에도 기관 및 외국인들의 수급은 투자 지표로서 참고할만한 가치가 있기 때문에 지속적으로 확인할 필요가 있다는 조언도 덧붙였다.

황세운 자본시장연구원 연구위원은 "지난 2020년부터 2021년까지 기관이나 외국인의 공백 속에서도 대세 상승장을 구가할 수 있었던 것은 굉장히 예외적인 케이스"라며 "기준금리 인상에 양적 긴축까지 맞물린 상황에서 지수 반등을 견인할 재료가 전무하기 때문에 수급 불균형이 이어지고 있다"고 진단했다.

그는 "주식시장의 경우 등락 사이클이 분명하기 때문에 현 시점에서는 투자 시계를 길게 가져갈 필요가 있다"며 "후행적이기는 해도 기관이나 외국인들의 거래 현황에서 어느 정도 투자 힌트를 얻을 수 있다"고 강조했다.