상반기 서학개미들의 성적표는 우중충할 전망이다. 미국의 3대 지수 모두 반등에 실패한 채 낙폭만 키웠기 때문이다. 특징적인 부분은 계속된 약세장에 서학개미들 사이에서도 하락 베팅하는 수요가 눈에 띄기 시작했다는 점이다.

특히, 같은 나스닥100 지수를 기초지수로 삼는 'PROSHARES ULTRAPRO QQQ ETF(TQQQ)'와 'PROSHARES ULTRAPRO SHORT QQQ ETF(SQQQ)를 두고 투자심리가 엇갈리고 있다. 올해 성과 지표에서 큰 차이를 보이고 있어서다.

공존할 수 없는 양 진영 간 상반된 분위기가 연출되고 있는 가운데 상승이든 하락 베팅이든 장기 투자는 자제할 필요가 있다는 목소리가 나오고 있다.

곡소리 나는 TQQQ 투자자

24일 한국예탁결제원 증권정보포털 세이브로에 따르면 올 들어 이달 20일까지 국내 투자자들은 TQQQ를 8억8300만 달러(약 1조1200억원) 규모로 순매수했다. 이는 7억8500만 달러(약 9922억4000만원)의 테슬라를 웃도는 수치다.

테슬라는 재작년부터 지난해까지 2년 연속 순매수 1위 자리에 오른 미국 주식이다. 이 기간 국내 투자자들은 60억 달러(약 7조5840억원)에 가까운 테슬라 주식을 사들였다. 그러던 테슬라의 아성이 흔들리기 시작한 건 올해부터다.

지난해 풍부한 유동성을 바탕으로 한 대세 상승장을 맛 본 이후 수익률 극대화에 나선 것이다. 지난 1월 한 달 동안 집계된 TQQQ 순매수액은 6억1600만 달러(약 7789억3200만원)로 4억2700만 달러(약 5399억4150만원)의 테슬라를 앞지르기 시작했다.

TQQQ는 나스닥100 지수 등락 폭의 3배를 추종하게끔 설계된 상품이다. 예컨대 나스닥 100지수가 1% 오르면 TQQQ의 기준가는 3% 오르고 하락하면 3% 떨어지는 게 기본 원리다.

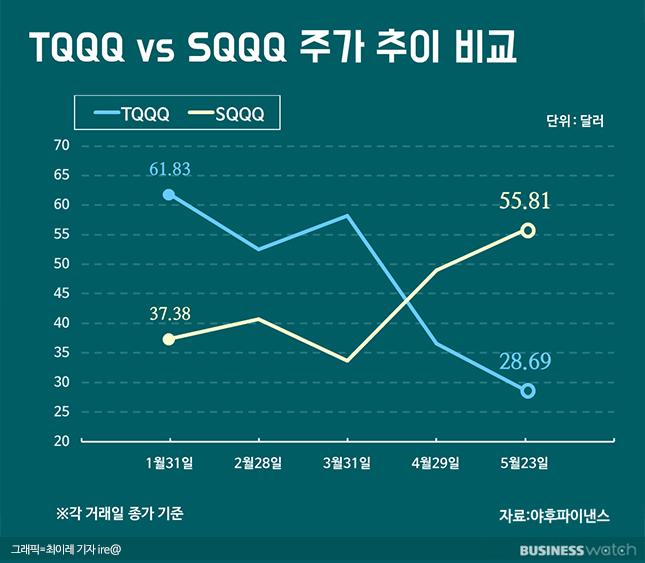

다만, 의도했던 바와 달리 수익률은 악화일로다. 지난 1월 중순 2대 1의 액면분할을 실시한 TQQQ의 주가는 당시 70달러(약 8만8510원) 부근에 위치해 있었다. 이후 본격적인 긴축 국면에 접어들면서 시장이 뒷걸음질 치기 시작하자 주가도 무너졌다.

이달 23일 종가는 28.69달러(약 3만6300원)를 가리키고 있다. 장 초반 27달러(약 3만4100원) 선이 위협받기도 했지만 28달러(3만5400원) 수준을 지켜냈다. 다만, 정규장 마감 후 이어진 애프터마켓에서 3% 넘는 폭락세를 나타내며 전 거래일 종가 수준으로 내려앉았다.

당연히 나스닥100 지수도 큰 폭으로 밀렸다. 당시 1만6500포인트 위로 형성됐던 지수는 현재 1만1835.62포인트까지 내린 상태다. 올 들어 6개월이 채 지나기도 전에 28% 넘게 하락한 셈이다. 연초 이후 계속된 나스닥지수 비중 상위 100개 종목의 부진이 파생 지수 및 상품으로 고스란히 전달됐기 때문이다.

이재선 현대차증권 연구원은 "지난 5월 나스닥은 연고점 대비 30% 하락하며 약세장에 진입했다고 설명했다. 그는 "고밸류 업종들은 할인율 리스크가 확대되는 구간에서는 버틸 수 있는 체력이 크지 않다"며 "일부 투자자들은 닷컴버블의 악몽을 떠올리지만 이번 조정은 실적 전망의 하향이 아닌 높아진 멀티플에 대한 조정 압력이 크다"고 진단했다.

하락 베팅에 나선 서학개미, 웃음 꽃 '만발'

이런 가운데 투자자들 사이에서 미묘한 변화가 감지되고 있다. 기존에는 주가 상승에 따른 차익 실현이 목적이었다면 현재는 하락 베팅 수요도 눈에 띄고 있기 때문이다. 대표적으로 TQQQ의 수익 구조와 반대로 설계된 SQQQ에도 국내 투자자들의 자금 일부가 유입되고 있다.

SQQQ는 TQQQ와 달리 나스닥100 지수 하락 분에 3배의 수익이 나는 구조다. 나스닥100 지수가 1% 떨어질 경우 3%의 수익이 발생하는 식이다. 올해 들어 지수가 긴축과 지정학적 리스크에 지속적으로 휘청거리면서 역방향 투자 수요가 생긴 것으로 풀이된다.

투자 규모 자체는 아직 크지 않다. 연초 이후 이달 23일까지 국내 투자자들이 순매수한 규모는 4668만 달러(약 590억2700만원)로 TQQQ의 10분의 1에도 미치지 못한다. 다만 이 가운데 절반 수준인 2316만 달러(약 292억2000만원)가 지난 1월에 쇄도했다.

올해만 놓고 보면 만족할만한 수익률을 내고 있다. 1월 초 28.7달러(약 3만6300원) 수준이었던 SQQQ의 기준가는 현재 56달러(약 7만원)에 육박하고 있다. 5달 남짓한 기간 동안 2배 가까이 뛴 셈이다.

다만, 전문가들은 지수 베팅 상품에 장기 투자하는 것을 만류하고 있다. 하이 리스크·하이 리턴의 상품 성격상 시장 방향을 정확히 읽을 경우 복리 효과에서 나오는 상당한 수익을 기대할 수 있지만 시장이 뚜렷한 추세를 잃고 횡보할 경우 원금 회복이 어려울 정도로 손실이 나기 때문이다.

실제 역사적으로 SQQQ의 기준가는 하락세를 지속했다. 그만큼 나스닥지수가 꾸준히 상승했기 때문이다. 나스닥100지수를 역으로 추적하다 보니 거래가는 상승 폭 이상으로 낮아졌다. 이로 인한 손실을 축소하기 위해 액면병합도 수시로 이뤄졌다. 지난 2012년과 2014년, 2017년, 2019년에 이어 올해 1월에도 5대 1의 액면병합이 단행됐다.

황세운 자본시장연구원 연구위원은 "레버리지나 곱버스(인버스 2배) 상품의 경우 개별종목 투자 보다 더 큰 규모의 수익을 노릴 수 있지만 그에 못지않은 위험성도 파악한 후 투자 결정을 내려야 한다"며 "특히나 요즘처럼 증시 변동성이 커지는 구간이나 횡보장에서는 원금 전액 손실 위험성도 배제할 수 없기 때문에 일반 주식처럼 원금 복구까지 기다리기에도 제약이 따른다"고 설명했다.