"받아 낼 가능성이 있지만 떼일 걱정이 조금이라도 있는 돈은 웬만하면 손실로 잡은 것 같다." 13일 한 대형건설사 외부감사 업무를 맡고 있는 회계사는 지난 9일 대우건설이 내놓은 실적을 두고 이렇게 말했습니다. 대우건설은 작년 해외에서만 무려 1조3165억원의 영업손실을 냈다고 밝혔습니다. 국내에서 거둔 영업이익 8135억원을 합쳐도 5030억5000만원 적자입니다.

이 회계사는 "수천억대 적자를 또 냈지만 언제라도 현실화할 수 있는 해외 현장의 잠재부실을 확실히 제거했다는 게 이번 대우건설 실적의 특징"이라며 "건설업계 '빅 3'인 대우건설이 부실을 털어내고 재무적으로 '클린 컴퍼니'가 됐다는 것은 향후 매각에도, 건설업계 회계 관행에도 작지 않은 의미가 있다"고 말했습니다. 무슨 얘기일까요?

◇ 3년만에 또 대거 손실..의미는

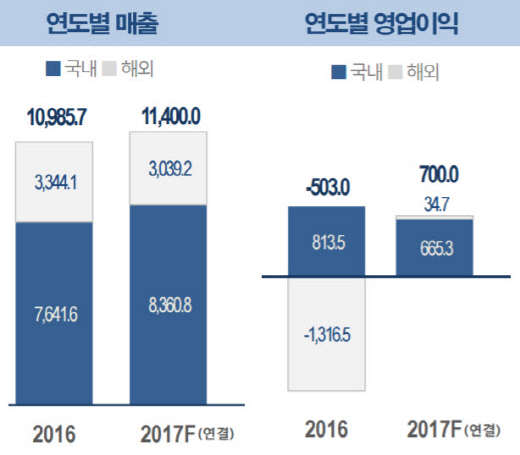

이날 실적을 발표한 대우건설은 올해부터 대규모 흑자전환을 할 것으로 전망했습니다. 올해 연간 목표는 매출 11조4000억원에 영업이익 7000억원인데요. 이 역시 꽤 보수적으로 잡은 목표로 보인다는 게 안팎의 분석입니다.

한 번 들여다 볼까요? 수익률이 높았던 국내 사업 분야에서 올해 예상한 매출 규모는 비중이 8조3608억원, 73.3%로 전년(7조6416억원, 69.6%)보다 큽니다. 하지만 국내 영업이익 목표는 6653억원으로 오히려 작년보다 18.2% 낮춰잡았습니다. 해외 영업이익은 347억원만 잡아뒀습니다. 국내든 해외든 실적 목표에 큰 욕심을 부리지 않은 것입니다.

기업 수익 활동의 핵심인 영업이익을 추가로 늘릴 수 있도록 한 것도 올해 실적에 긍정적인 특징입니다. 종전처럼 현장 별 매출을 미리 인식하고 못 받을 돈을 충당금으로 쌓아 유보해두는 식이 아니라, 아예 매출도 반영하지 않고 들인 비용만 미리 손실로 잡아 처리한 회계 방식 때문입니다.

한 대형건설사 관계자는 "일반적으로 매출을 인식하고 이에 대한 손실 예상금액을 대손충당금으로 쌓는 방식이라면 추후 공사비를 받아도 영업외수익으로 잡히는데, 이렇게 되면 순이익은 늘어도 영업이익은 늘지 않는다"며 "하지만 대우건설은 아예 현재 매출을 포기하면서 향후 클레임이나 설계변경으로 매출을 새로 인식할 수 있도록 해 영업이익 증가 효과를 낼 수 있다"고 설명했습니다.

그렇다고 대우건설 재무상태에 대한 시장의 의구심이 모두 해소된 것은 아닙니다. 2010년의 7490억원, 2013년의 7436억원 등 2차례 대규모 손실을 인식하고도 3년만에 또다시 손실을 털어냈기 때문입니다. 일단은 지난 3분기 감사보고서에 대해 '의견거절' 판정을 내린 안진회계법인으로부터도 연간 보고서에 대해 '적정' 판정을 받는 것이 숙제입니다.

이번 실적 발표 후 나이스신용평가는 대우건설 장기 신용등급을 종전 'A'에서 'A-'로, 단기 신용등급을 'A2'에서 'A2-'로 하향 조정했습니다. 한국기업평가와 한국신용평가는 신용등급은 유지했지만 향후 전망은 '부정적'으로 분류했습니다.

| ▲ 자료: 대우건설, 단위: 십억원 |

◇ 클린 컴퍼니化..업계 영향 '촉각'

이번 대우건설의 '빅배스(Big Bath, 잠재부실 손실인식)'는 산업은행이 앞으로의 매각 계획에 탄력을 주기 위한 작업이란 인식이 많습니다. 실적 발표 하루 전인 지난 8일, 대우건설의 사실상 대주주인 산업은행의 이동걸 회장은 "시장이 원하는 불확실성을 제거해 건강한 매물로 등장해야한다고 판단한다"고 말했습니다.

그는 "대우건설 지분을 들고 있는 사모펀드(KDB밸류제6호)가 오는 10월에 만기가 되는데 현재 주가에 동의하기 어렵다"며 "시장이 인정하지 않는 부분은 명백히 이번 기회에 정리하고 가야한다"고 했습니다. '클린 컴퍼니'를 만들어 인수를 희망하는 국내외 원매자들로부터 관심을 높여 최대한 매각가를 끌어 올리겠다는 게 대주주의 계산입니다.

대우건설 주가는 최근 6000원 안팎인데, 사모펀드(PEF)가 적어도 '본전'은 하려면 주당 매각 가격을 1만3000~1만4000원까지 끌어올려야 합니다. 인수합병(M&A) 시장에서는 매각 전 시장에서 유통되는 대우건설 주식 시장 가격이 1만원안팎까지 올라주면, 산업은행이 경영권 프리미엄을 얹어 원하는 가격에 대우건설을 매각할 수 있을 것으로 보고 있습니다.

그러려면 올해 1분기와 2분기 실적이 어떻게 나오느냐도 주목할 부분입니다. 한 금융투자(IB)업계 관계자는 "건설업황이 좋지 않아 M&A가 지지부진한 편"이라면서도 "다만 대우건설이라는 업계 최상위권 매물이 실적 개선으로 다른 건설사들와 차별화하면 의외의 흥행도 가능하다"고 예상했다.

건설업계는 또 다른 면에서 대우건설의 회계투명성 확보 과정을 예의주시하고 있습니다. 이번 실적발표에서 대우건설 측이 남긴 "건설업 회계처리방식의 새로운 기준이 될 것"이라는 한 마디 때문입니다. 이는 다시 말하자면 "이번에 적용한 보수적 회계 잣대가 다른 건설사들에도 들이대질 수 있다"는 예고와도 같습니다.

느슨한 회계기준으로 준공예정원가를 모호하게 추정해 실적에 반영해왔던 건설사라면 향후 대우처럼 엄격한 기준을 적용해 재무제표 투명성을 높이는 과정에서 대규모 손실이 나올 수 있습니다. 건설사 재무담당 임원들 사이에서는 "과정이 어찌 됐든 부실을 한 방에 털어버린 대우가 부럽다"는 말도 나온다고 합니다. 대우건설 '예고' 대로라면 건설업계에 또 '어닝 쇼크'라는 폭풍이 불어닥칠 수도 있다는 얘깁니다.

이런 걸 보면 이번 대우건설의 실적발표는 부실을 정리한 '끝'이라기보다, 또 다른 이슈의 '시작'이라는 데 더 의미를 둬야하지 않나 싶습니다. 대우건설 M&A 측면에서든, 건설업계 회계 리스크 제거 측면이든 지금 막 시작된 변화의 기류는 작지 않아 보입니다.

| ▲ 대우건설 서울 신문로 사옥(사진: 대우건설) |