2006년 6조6000억원(72.1%)→2011년 3조2000억원(50.75%)→2018년 약 1조6000억원(50.75%)

대우건설 몸값 변천사다. 대우건설을 6조6000억원에 샀던 금호아시아나그룹은 탈이 나서 결국 토해냈다. 이를 3조2000억원에 사들여 1조6000억원에 팔게 된 산업은행도 한참 밑지는 장사를 했다. 그렇다면 호반건설은 어떨까.

M&A(인수·합병)에서 30% 수준의 경영 프리미엄이 통상적인 수준인 점을 고려하면 호반건설 입장에선 성공한 M&A로 평가된다. 시공능력평가 13위 건설사가 3위의 대우건설을 인수해 단숨에 전국구로 도약할 수 있기 때문이다.

호반건설의 탄탄한 재무상태나 신용도를 고려하면 일각에서 우려하는 것처럼 과거 금호아시아나그룹 사례처럼 자금문제로 인한 '승자의 저주' 가능성은 낮다는 쪽에 무게가 실린다.

다만 PMI(인수후통합) 과정에서 기존의 해외사업 영역이 위축될 가능성이 크고, 이질적인 조직문화로 인해 시너지를 훼손할 수 있다는 우려도 여전하다.

◇ 금호때와는 달라 '승자의 저주'는 피하겠지만…

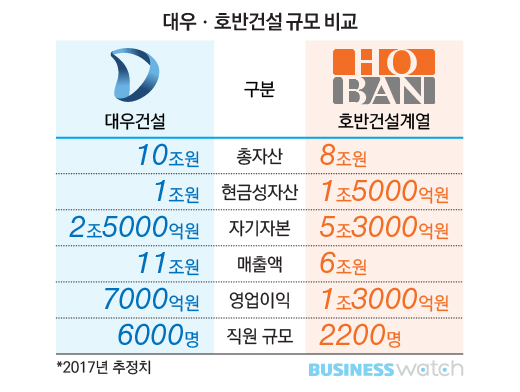

'승자의 저주' 얘기가 나오는 데는 대우건설과 호반건설 간에 체급차이가 워낙 큰 데서 오는 불안감과 과거 금호아시아나그룹의 대우건설 인수가 결국 '승자의 저주'로 끝난 영향이 크다.

금호아시아나그룹의 경우 6조원이 넘는 막대한 인수자금을 충당하기 위해 절반이 넘는 3조5000억원을 무리하게 재무적투자자(FI)로부터 끌어오며 탈이 났다. 당시 금호아시아나는 2009년말까지 대우건설 주가가 3만1500원을 밑돌면 차액을 보전하기로 한 풋옵션 조항에 발목이 잡혔다.

금융위기 이후 대우건설 주가는 1만원대 초반까지 떨어졌다. 막대한 손실을 입은 금호그룹은 결국 대우건설을 매각했다. 승자의 기쁨은 잠시에 불과했고, 그에 따른 고통은 결국 그룹 전체를 뒤흔들었다.

반면 호반건설은 '현금부자'답게 인수자금의 상당부분을 자기자금으로 충당할 것으로 전해지고 있다. 호반은 산업은행에 분할매수 방식을 제안, 40%에 해당하는 지분을 약 1조3000억원에 먼저 매입하는 식으로 자금 부담을 낮췄다.

반면 호반건설은 '현금부자'답게 인수자금의 상당부분을 자기자금으로 충당할 것으로 전해지고 있다. 호반은 산업은행에 분할매수 방식을 제안, 40%에 해당하는 지분을 약 1조3000억원에 먼저 매입하는 식으로 자금 부담을 낮췄다.

호반건설 관계자는 "금융기관의 차입보증서 없이 자금 증빙만으로 현금성 자산 1조5000억원을 보유하고 있다고 산업은행에 제출했다"며 "자금여력은 충분하다"고 말했다.

IB업계 한 고위관계자도 "무리하게 외부차입을 하는게 아니어서 승자의 저주 가능성은 낮다"면서도 "이보다 주택경기가 하락세란 점이 더 우려된다"고 말했다.

주택사업에 주력하고 있는 호반건설이 이를 계기로 사업다각화를 통해 포트폴리오를 분산한다면 긍정적이지만 오히려 주택사업 비중을 키우는 것이라면 다르게 봐야 한다는 것이다.

| ▲ 대우건설 영업이익 등은 올초 목표치 반영 |

◇ PMI 과정서 화학적 결합과 사업 시너지 관건

결국 이번 M&A의 성패는 사업다각화와 PMI(인수후통합) 등을 통한 시너지에 달려있다고 업계는 보고 있다. 다만 체급 차이가 워낙 크고 조직문화도 이질적이어서 PMI 과정에서 상당한 진통도 예상된다.

대우건설은 '대우맨'이라는 자부심이 강하고 강한 추진력을 가졌다는 평가를 받는다. 반면 호반건설은 김상열 회장의 꼼꼼한 업무처리와 보수적인 경영스타일로 유명하다.

김 회장이 호반건설 계열을 자산 8조원 가까운 회사로 일궜지만 대우건설처럼 덩치 큰 회사를 인수한 것은 처음이다. 기존의 경영스타일을 대우건설에 그대로 적용하는 경우 무리수가 따를 수 있다는 우려가 안팎에서 나올 수밖에 없다. 호반건설 측에서 독립경영을 강조하는 것도 이런 우려를 의식한 것으로 보인다.

호반건설은 대우건설 인수를 통해 플랜트, 토목 등 사업 다각화와 해외사업 진출 등의 시너지를 기대할 수 있게 된다.

하지만 해외사업 경험이 전무해 실질적인 시너지가 가능할지에 대해선 엇갈린 평가가 나온다. 게다가 그동안 국책은행인 산업은행 자회사로서 누렸던 신용도나 자금조달 등에서의 프리미엄도 상당부분 사라질 것으로 보인다.

건설업계 관계자는 "해외사업을 포함해 건설업은 기본적으로 사람이 하는 일이고, 경험에서 나오는 노하우 등이 중요하다"면서 "그런 면에서 호반건설이 시너지를 살리기는 쉽지 않아 보인다"고 말했다. 해외사업 위축 우려가 나오는 배경이다.

김선미 KTB증권 건설업 애널리스트는 "대우건설의 영업가치가 변동할 가능성은 제한적"이라면서도 "호반건설은 해외 프로젝트 수행경험이 없어 해외부문에서 영업시너지를 기대하기는 무리"라고 내다봤다.

국내부문에 대해서도 "오히려 대우건설의 브랜드 이미지가 타격을 받을 수 있는 상황"이라며 "서울·재건축 비중이 높아지는 현 주택시장 흐름에 다소 반하는 모습"이라고 지적했다.