이우현 OCI 부회장의 과감한 결정이 일단은 성공했다. 주력 태양광 사업 체질 전환에 뒤따른 생산량 조절 정책이 시장 수급상황 개선과 맞물려 흑자 전환을 이끌었다. 태양광용 제품에 이어 또 다른 성장 동력으로 점찍은 반도체용 폴리실리콘도 수익성 개선 기대감을 키우고 있다. SK그룹과의 쌓아온 유대관계가 공급물량 증대 성과로 이어진 것이다.

◇ 2년 만에 '흑자'

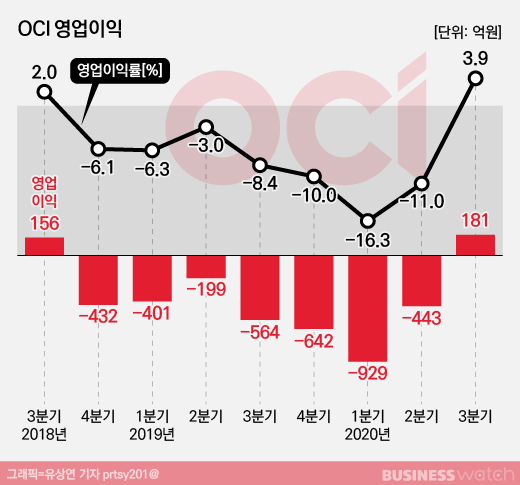

OCI는 지난달 28일 열린 실적발표회에서 매출(이하 연결재무제표 기준) 4680억원, 영업이익 181억원을 거뒀다고 밝혔다. 매출은 전분기 4016억원 대비 16.5% 늘었고, 전년 동기 6708억원 대비 30.2% 줄었다. 영업손익은 전기 -443억원, 전년 동기 -564억원의 적자에서 흑자로 전환하는 데 성공했다.

영업손익 흑자 전환은 꼬박 2년 만이다. 또 증권사들의 평균 전망치였던 101억원을 상회하는 성적표이었다. OCI는 2018년 4분기 -432억원을 시작으로 7개 분기 연속 적자 행진을 이어왔다. 올해 1분기 -929억원으로 저점을 찍은 뒤 전분기 -443억원으로 적자폭을 줄이며 흑자전환 가능성을 보인바 있다. 영업이익률은 3.9%로 두 분기 연속 개선됐다.

베이직케미칼 부문이 선전했다. 영업이익이 220억원으로 전년 동기 650억원 손실에서 흑자로 바꿔냈다. 이 부문은 2018년 3분기부터 올해 2분기까지 8개 분기 연속 적자였다. 태양광 발전 원재료 폴리실리콘을 중국 업체들이 대거 쏟아내며 시장이 소화하지 못해서였다. 특히 지난해엔 국내 폴리실리콘 공장에서 발생한 7505억원의 손상차손을 반영하는 등 시련을 겪었다.

그러나 태양광 발전 원료 시장이 공급과잉에서 일부 벗어나면서 회사 실적이 살아났다. 글로벌 총 생산능력의 8~10%를 차지하는 중국 폴리실리콘 업체 GCL 공장에서 지난 7월 폭발사고가 발생한 것이 계기가 됐다. 폴리실리콘 가격은 지난 9월 말 기준 1㎏ 당 10.8달러로 연초 7.15달러보다 51% 급등했다. GCL 폭발사고 이후 수급차질을 우려한 태양광 발전 업체들의 주문이 늘어난 때문이다.

OCI 스스로도 시장 수급개선에 한몫했다. 글로벌 폴리실리콘 생산능력의 7~9%를 차지하는 OCI 전북 군산 공장이 반도체용 폴리실리콘을 생산하도록 일부 라인을 조정하면서 가동률을 낮춘 것도 태양광용 폴리실리콘 가격 상승의 배경이 됐다.

이 부회장은 실적 발표회에서 "말레이시아 공장 풀가동으로 폴리실리콘 생산량이 전분기 대비 약 130% 증가해 실적 개선을 이끌었다"며 "말레이시아의 원가 절감도 꾸준히 진행되고 있어 중국 신장에 위치한 업체와 비등한 수준까지 도달했다"고 설명했다.

석유화학 및 카본소재 부문 영업이익은 80억원으로 4개 분기 만에 흑자로 전환했다. 중국 시장이 살아나며 화학제품 원료 벤젠 등의 수요가 늘었다. 에너지솔루션 부문은 영업손실 40억원을 기록하며 3개 분기 만에 적자로 전환했다. 새만금 열병합발전 등 친환경 발전소에서 만들어 파는 REC(전기 판매료)가 세 분기 연속 떨어진 여파다.

◇ 실적개선 이제 시작?

업계에서는 OCI가 앞으로도 실적 개선을 이어갈 것으로 보고 있다. GCL 공장이 재가동하기까지 반년 가량이 소요될 것으로 예상되고, 유럽을 중심으로 태양광 발전 설치량이 늘면서 시장 수급상황이 갈수록 좋아질 것으로 전망되기 때문이다. 시장조사기관 PV 인사이츠(insights)는 전세계 태양광 발전 설치량이 올해 117~122GW(기가와트)에서 내년 149GW로 대폭 늘어날 것으로 내다보고 있다.

시장의 눈높이도 올라가고 있다. 증권정보업체 에프엔(FN)가이드에 따르면 증권사들은 평균적으로 OCI가 오는 4분기 매출 4841억원, 영업이익 318억원을 거둘 것으로 예상했다. 6개월 전 예측치보다 매출은 10% 가량 줄였지만, 영업이익은 약 두 배 늘린 규모다.

OCI가 새로운 성장동력으로 밀고 있는 반도체용 폴리실리콘도 회사 실적 개선을 거들 것으로 보인다. 이 회사는 지난달 26일 SK 계열 반도체 실리콘 웨이퍼 업체 SK실트론에 2026년까지 납품하는 반도체용 폴리실리콘 공급계약 규모를 기존 1886억원에서 2775억원으로 47.1% 증액했다고 공시했다. 계약물량이 늘면서 계약금도 증액했다는 것이 회사의 설명이다. 반도체용 폴리실리콘은 고부가 제품으로, 태양광 발전용보다 가격이 3배 이상 높다.

SK실트론은 4년 전인 2016년 8월 OCI 지분 2%(47만6987주)를 총 754억원(주당 15만8000원)에 취득하며 OCI와 관계를 공고히 했다. 그 해 SK그룹 지주사 ㈜SK는 반도체 특수가스 및 산업가스 업체 OCI머티리얼즈(현 SK머티리얼즈)를 4700억원(지분 49.1%)에 인수했다. SK그룹과 OCI 사이의 인연이 최근 사업적 유대로 발전한 것이란 분석이 나온다.

증권가는 OCI가 올해 군산 1공장 일부 라인 전환을 바탕으로 내년부터 반도체용 폴리실리콘에서 본격적으로 수익성이 개선될 것으로 보고 있다. OCI는 반도체용 폴리실리콘 생산능력을 지난해 500톤에서 올해 1000톤으로 올렸고, 내후년인 2022년에는 5000톤까지 확대할 계획이다.

이 부회장은 "SK실트론 외에 다른 반도체용 웨이퍼 생산업체와의 공급계약이 이어지면서 서서히 제품 판매가 늘 것으로 기대한다"고 밝혔다.