자산운용사가 투자자의 생애 주기별로 자산을 알아서 배분해 주는 타깃데이트펀드(TDF)를 찾는 투자자들의 발길이 이어지고 있다. 연말을 맞아 세액공제를 노리고 TDF에 가입하는 투자자들도 늘고 있다. 침체의 늪에 빠져 브레이크 없이 자금 유출이 계속되는 주식형 공모펀드의 상황과는 완전히 딴판이다.

TDF는 최근 폭발적인 인기를 얻고 있는 상장지수펀드(ETF)와 더불어 운용사들의 핵심 수익원으로 자리 잡았다. 이에 시장 주도권을 잡기 위한 운용사들의 경쟁도 갈수록 치열해지고 있다. 과연 올해는 누가 웃었을까?

◇ 시장 규모 4조 육박…올 들어서만 1조 넘게 유입

3일 금융투자업계와 펀드평가사 제로인에 따르면 지난 1일 기준 국내 107개 TDF의 설정액은 3조8473억원에 이른다. 이중 해가 바뀌고 들어온 자금만 1조원(1조333억원)을 웃돈다. 국내 투자자들에게 TDF가 본격적으로 알려지기 시작한 2016년 시장 규모가 700억원대에 불과했던 것과 비교하면 4년 새 덩치가 50배 이상 훌쩍 커졌다.

TDF는 투자자의 은퇴 예상 시기를 염두에 두고 투자자산 비중을 알아서 조절해주는 펀드 상품이다. 그래서 이름 뒤에 은퇴 시점을 의미하는 숫자가 붙는다. 예를 들어 2025는 2025년, 2045는 2045년을 은퇴 시점으로 잡고 투자 전략을 세우는 식이다.

기본적으로 자산을 불려야 할 시기에는 위험자산의 비중을 높게 가져가고, 은퇴 시점이 다가오면 채권형 펀드와 같은 안전자산의 비중을 높인다. 대다수 TDF의 투자 초기 위험자산 비중은 90%에 육박하지만 은퇴 시점이 지나면 30~40%로 떨어진다.

상품 특성상 연금 투자에 적합하다. 무엇보다 투자자가 따로 지시를 내리지 않아도 국내외 주식은 물론이고 채권과 예금, 부동산 등 다양한 자산에 분산 투자하는 효과를 거둘 수 있다는 게 장점이다.

주식형 공모펀드 부진에도 TDF로의 자금 유입이 눈에 띄게 활발한 배경으로는 코로나19 여파로 제로금리 시대를 맞게 되면서 투자자들이 연금상품에 있어서도 수익성을 따지는 경향이 높아진 점을 꼽을 수 있다. TDF는 자산배분을 통한 안정적 운용을 중시하면서도 예·적금 상품과 비교하면 수익률이 훨씬 높아 투자자들로부터 눈도장을 받기에 충분하다.

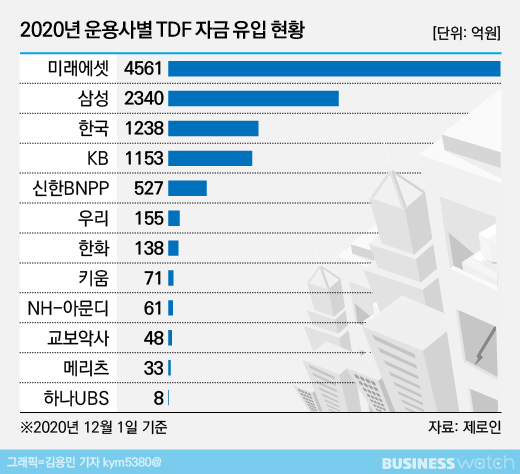

◇ 미래에셋 압도적 자금 몰이…삼성 추격에 한국·KB도 선전

현재 국내에서 TDF를 굴리는 운용사는 12곳이다. 그 가운데 시중 자금을 가장 많이 빨아들인 운용사는 미래에셋자산운용이다. 지난 1일 기준 미래에셋운용은 대표 상품인 '미래에셋전략배분TDF2025'로 1334억원을 흡수한 것을 비롯해 올 들어 지금껏 TDF로만 4560억원을 끌어모았다. 전체 운용사 TDF 자금 유입액의 거의 절반을 책임질 정도로 압도적인 성적이다.

특히 TDF 핵심 운용 전략인 '글라이드 패스(Glide Path·활강 경로)' 설계와 운용을 외국계 운용사에 위탁하거나 자문을 맡기는 타 운용사들과 달리 자체적으로 상품을 운용한다는 점에서 성과가 더 돋보인다. 뛰어난 수익률과 더불어 그룹 차원의 전사적인 마케팅 활동으로 투자자들에게 연금 전문 운용사로 각인된 영향이 큰 것으로 분석된다. 미래에셋운용의 TDF 설정액은 1조6252억원으로, 국내 TDF 시장에서 42%의 점유율로 확고한 선두 자리를 차지하고 있다.

국내 운용업계에서 미래에셋운용과 양강 체제를 구축하고 있는 삼성자산운용으로도 2340억원이 몰렸다. 2016년 한국형TDF 시리즈를 출시하며 운용사들의 TDF 시장 주도권 쟁탈전에 불을 붙인 삼성운용은 30% 가까운 점유율을 확보하며 미래에셋운용을 추격하고 있다.

후발주자인 한국투자신탁운용과 KB자산운용의 선전도 주목할만하다. 올들어 한국투신운용은 1238억원, KB운용은 1153억원의 자금을 모았다. 전체 시장 점유율에서도 나란히 3, 4위다. 다만 아직 미래에셋운용과 삼성운용과의 격차는 크다.

◇ 수익률에선 한투·미래에셋 돋보여…운용사 주력 수익원 더 부각

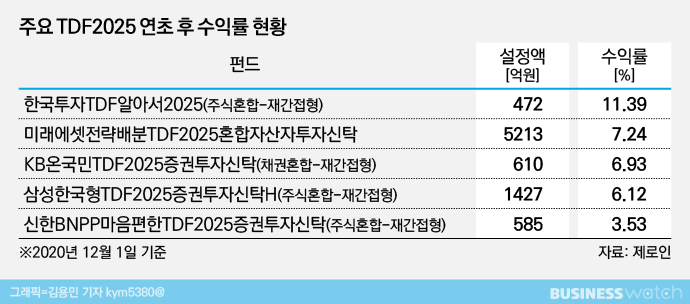

은퇴 시점을 고려한 TDF 상품 중 운용사들이 주력으로 미는 것은 2025와 2045다. 이들 간판 상품의 올해 수익률만 놓고 보자면 한국투신운용과 미래에셋운용의 운용 실력이 뛰어나다.

지난 1일 기준 한국투신운용의 한국투자TDF알아서2025'의 연초 후 수익률은 11.39%로 12개 TDF 운용사 2025형 TDF 가운데 유일하게 두 자릿수를 기록 중이다. 파트너인 미국계 운용사 티로프라이스의 공격적 운용이 시장 회복 국면에서 빛을 발하고 있다는 평가가 나온다.

미래에셋운용의 '미래에셋전략배분TDF2025'가 7.24%로 뒤를 잇고 KB운용의 'KB온국민TDF2025'와 삼성운용의 '삼성한국형TDF2025'도 각각 6.93%, 6.12%로 양호한 성과를 거두고 있다.

같은 기간 2045형에선 미래에셋운용의 '미래에셋전략배분TDF2045'가 14.22%의 수익률로 한국투신운용의 '한국투자TDF알아서2045'(13.76%)를 간발의 차로 앞섰다.

삼성운용의 '삼성한국형TDF2045'(9.61%)와 KB운용의 'KB온국민TDF2045'(8.98%)은 이보다는 뒤처지지만 그래도 9% 내외의 준수한 수익률을 나타내고 있다.

금융투자업계 전문가들은 연금 시장의 확대와 더불어 TDF 시장의 성장세가 앞으로도 이어질 가능성이 크다고 본다. 이와 함께 주식형 공모펀드 부진으로 중장기 먹거리 확보에 비상이 걸린 운용사들은 TDF 시장의 지배력을 강화하기 위한 움직임에 더욱 박차를 가할 것이라는 견해다.

권태완 미래에셋운용 연금마케팅본부 팀장은 "국내외 코로나19 확진자 증가 여파에 따른 시장 하락에 대비해 다양한 자산에 적절한 분산투자가 필요한 상황"이라며 "TDF에 투자할 때는 본인의 위험 성향을 충분히 고려한 후 최대 하락폭(MDD)을 감내할 수 있는 상품을 고르는 것이 중요하다"고 말했다.