최근 미국무위험지표금리를 기반으로 한 달러 파킹형 상장지수펀드(ETF)가 속속 선보이고 있다. 지난해 내놓은 파킹형 상품인 한국무위험지표금리(KOFR) ETF가 기관과 개인투자자의 단기자금을 대거 끌어모으자 이에 고무된 국내 자산운용사들이 달러 유휴자금 확보에 나선 것이다.

특히 이들 달러 파킹형 ETF는 대규모 기관자금 유치를 위해 환전 없이 달러로 투자가 가능하도록 한 것이 특징이다.

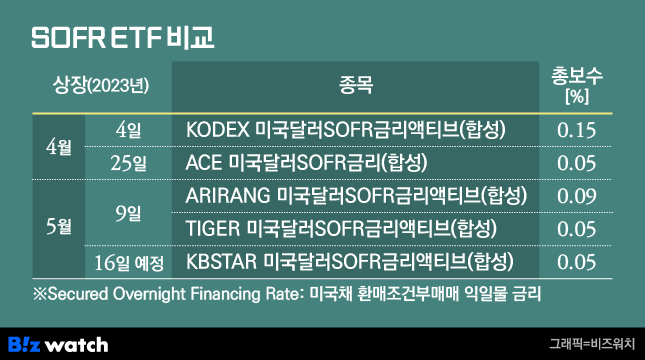

10일 한국거래소에 따르면 지난 9일 'ARIRANG 미국달러SOFR금리액티브(합성)', 'TIGER 미국달러SOFR금리액티브(합성)'가 유가증권시장에 상장 후 거래를 시작했다.

두 ETF는 'SOFR(Secured Overnight Financing Rate)' 금리를 추종하는 상품이다. SOFR은 뉴욕연방준비은행이 미국 국채를 담보로 하는 1일물 환매조건부채권(RP)의 실거래 데이터를 기반으로 매일 산출하는 미국 무위험지표금리를 말한다.

이들 상품은 1영업일의 초단기 금리를 복리로 쌓아가기 때문에 금리 변동에 따른 손실 위험이 매우 낮다. 투자자는 투자금액과 기간 제한 없이 하루만 보유해도 SOFR 금리 수준의 이자 수익을 기대할 수 있다.

앞서 삼성자산운용과 한국투자신탁운용이 출시한 SOFR ETF와 KB자산운용이 출시 계획 중인 SOFR ETF를 포함하면 총 5개 SOFR ETF가 투자자들에게 선보이는 셈이다.

자산운용업계에선 최근 투자자들이 파킹형 상품으로 즐겨 찾는 KOFR ETF에 대거 자금이 몰리자 운용사들이 달러에 투자하는 파킹형 상품인 SOFR ETF도 앞다퉈 출시하는 것으로 보고 있다.

실제 지난해 삼성운용이 처음으로 내놓은 'KODEX KOFR금리 액티브(합성)'을 포함한 KOFR ETF 상품에는 뭉칫돈이 들어오고 있다.

지난해 4월 26일 상장 당시 2000억원이던 KODEX KOFR금리액티브(합성)의 순자산은 지난 8일 기준 3조5294억원으로 3조3000억원가량 늘어났다. 미래에셋운용이 출시한 'TIGER KOFR금리액티브(합성)'는 지난해 11월 30일부터 지금껏 4745억원의 자금을 모았다. 지난 3월 14일 동시에 출시된 'HANARO KOFR금리액티브(합성)'과 'ARIRANG KOFR금리액티브'는 각각 20억원, 1000억원에 이르는 돈이 유입됐다.

동일한 형태의 상품이 여러 개 나온 만큼 상품을 후발 출시한 운용사들은 보수를 저렴하게 책정해 경쟁력을 높였다. 한투운용, 미래에셋운용, KB운용 등은 KOFR ETF를 내놓으면서 총보수를 삼성운용의 0.15%보다 0.1%포인트 낮은 0.05%로 책정했다. 한화운용은 0.09%로 정했다.

이에 더해 운용사들은 달러를 보유한 기관의 단기자금 투자 수요를 늘리기 위해 원화가 아닌 달러로도 ETF에 투자가 가능하도록 했다. 기관투자자들이 최근 KOFR ETF를 단기자금 투자처로 애용하고 있다는 점을 고려한 것이다. 보유한 달러로 ETF를 매수할 경우 설정 및 환매수수료를 절감할 수 있어 투자에 유리하다. 다만 개인투자자는 유가증권시장에서 원화로만 투자 가능하다.

한 운용업계 관계자는 "SOFR ETF는 기관투자자의 달러 유휴자금을 유치하는 것을 중점으로 만들어진 상품"이라며 "다만 KOFR ETF와 마찬가지로 파킹통장 대용으로 사용한다면 개인에게도 좋은 상품이라고 생각한다"고 말했다.

이 관계자는 이어 "KOFR과 다르게 SOFR은 환 노출형 상품인 만큼 환율 변화에 따라 손실을 볼 수 있다는 점은 주의해야 한다"고 덧붙였다.

이론적으로 무위험지표금리는 금리가 마이너스(-)로 내려가지 않는다면 매일 수익이 확정돼 손실이 나지 않는다. 실제 상장 후 1년이 지난 KODEX KOFR금리액티브(합성)은 지금껏 손실을 하루도 보지 않았다. 그러나 SOFR ETF는 달러/원 환율 변화에 따라 변동성이 생긴다. 실제 최근 환율이 하락하자 ETF 가격 역시 떨어지기도 했다.