현대엔지어링과 현대엠코의 합병으로 정의선 부회장의 경영권 승계가 한층 빨라질 전망이다.

현대엠코의 최대주주인 정 부회장은 2월 시행 예정인 '일감 몰아주기' 규제를 피하게 됐고, 경영권 승계 자금도 불릴 수 있게 됐다.

◇ 합병법인 총수일가 지분 16.4%..일감규제 벗어나

현대엔지니어링은 16일 현대엠코를 흡수합병한다고 밝히면서 "이번 합병은 현대차그룹 건설사업 성장전략의 일환이며, 그룹은 향후 건설부문 계열사의 공종별 전문화와 사업구조 고도화를 추진할 방침"이라고 밝혔다.

이번 합병은 정 부회장의 경영권 승계와 관련이 깊다는 게 안팎의 중론이다. 현대엠코는 정 부회장이 지분 25.06%를 보유한 최대주주고, 역시 정 부회장이 최대주주인 현대글로비스가 지분 24.96%를 갖고 있다.

그룹 물류 계열사인 현대글로비스(정 부회장 지분 31.88%)와 함께 경영권 승계를 위한 핵심 계열사인 셈이다. 정 부회장은 이를 발판으로 기아차가 가진 모비스 지분을 확보할 것으로 관측된다.

특히 2월 시행되는 개정 공정거래법은 자산총액 5조원 이상의 총수가 있는 상호출자제한 기업집단(대기업집단)에서 총수일가의 지분율이 30%(비상장사 20%) 이상인 계열회사에 일감을 몰아줄 경우 과징금을 부과한다.

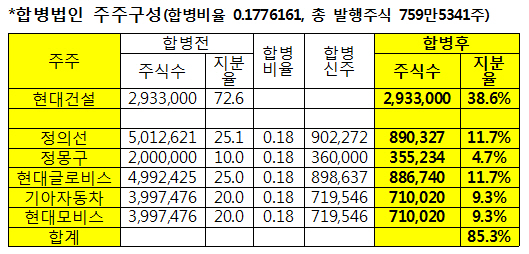

비상장사인 엠코는 총수 일가 지분율이 35.06%(정몽구 회장 10%)여서 규제 대상이지만 이번 엔지니어링과 합병으로 일가 지분은 16.4%로 낮아져 규제를 피할 수 있게 된다.

또 2012년 기준 64.1%에 달하는 현대엠코의 계열사 매출 비중도 엔지니어링과 합병하면서 30%대로 낮아져 세법상의 일감 몰아주기 증여과세도 줄일 수 있다.

앞서 삼성그룹 이재용 부회장이 삼성SNS와 삼성SDS의 합병으로 일감 몰아주기 규제에서 벗어난 것과 같은 방식이다.

◇ 합병으로 '승계 실탄' 마련..합병비율 논란도

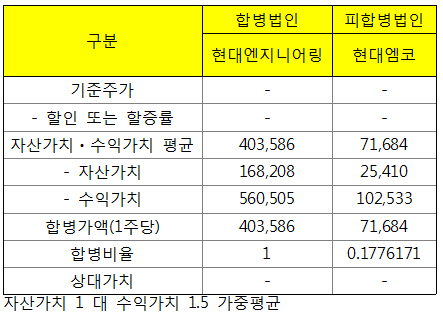

특히 이번 합병 중 관건이었던 합병비율이 정 부회장 후계구도에 유리하게 산정된 것이 아니냐는 지적도 나온다. 합병비율은 엔지니어링 1대 엠코 0.1776171로 삼정회계법인의 검토를 통해 적정하다는 판단을 받았다. 이에 따라 정 부회장은 신주 89만327주를 받아 11.7%의 합병법인 지분을 갖게된다.

합병에 앞서 시장에서는 엔지니어링과 엠코의 합병비율이 1대 0.13~0.14 수준이 될 것으로 봤다. 다시 말해 시장 예상과 비교해서 엔지니어링 주식가치는 낮게, 엠코 주식가치는 높게 평가된 것이다.

| ▲ (자료: 현대엔지니어링-현대엠코 합병보고서) |

작년 3분기말 기준 주당 자산가치는 엔지니어링 1 대 엠코 0.15였으며, 수익가치 측면에서도 엔지니어링 영업이익률이 9.9%로 현대엠코(7.4%)보다 높았다.

증권시장에서도 현대건설의 합병법인 지분율이 40~43% 가량 될 것으로 관측했다. 하지만 엔지니어링 주식에 대한 평가가 상대적으로 낮게 나오면서 현대건설의 합병법인 지분율은 38.6%로 떨어졌다.

현대엔지니어링과 현대엠코의 합병회사는 단순 합산해도 매출 규모로 업계 8위의 대형 건설사가 된다. 합병사는 그룹 주력 건설사인 현대건설과는 달리 화공플랜트 위주의 사업에 집중하면서 덩치를 키운다는 방침이다.

현대엔지니어링은 "합병법인은 설계·구매·시공(EPC) 수주 경쟁력 확보와 전문성 제고로 오는 2025년까지 수주 22조원, 매출 20조원을 달성해 글로벌 상위 10위 엔지니어링 기업으로 성장할 것"이라고 목표했다.

향후 기업공개(IPO)나 추가 합병 가능성도 열려있다. 수순대로라면 정 부회장의 보유지분 가치는 더욱 커질 전망이다.