"한국씨티은행이 옛날 브랜치(branch) 시절로 돌아가려는 것 같습니다."

최근 만난 금융당국 한 관계자의 얘깁니다. 지난 2004년 옛 한미은행과 합병하기 전 15개 점포만을 갖고 있던 '씨티은행 한국지점' 시절을 말하는건데요. 씨티의 글로벌 네트워크를 기반으로 한 대기업금융과 부유층을 대상으로 자산관리(웰스매니지먼트·WM) 영업에 주력하던 때입니다. 점포 수가 적었기 때문에 리테일에는 한계가 있었고, 옛 한미은행을 인수하면서 네트워크를 보강했습니다.

한국씨티은행은 그로부터 13년만에 지점을 126개에서 25개로 대폭 줄이는 새로운 소비자금융 전략을 추진하고 있습니다. 하지만 소비자금융을 축소하는 전략 아니냐는 의혹(?)도 사고 있습니다. 급격한 점포 통폐합 역시 과격하다는 지적을 받고 있는데요. 이런 이유로 한동안 잠잠했던 철수설도 다시 들끓는 듯 합니다. 관련기사☞외국계 은행이 한국에서 살아남는 법

| ▲ 박진회 한국씨티은행장이 지난 15일 '씨티 뉴(NEW) 인터넷뱅킹' 출시 기념 기자간담회에서 기자들의 질문에 답하고 있다. |

◇ 거액 배당·자문료→투자보단 사업재편→사업 축소 혹은 철수

한국씨티은행의 행보를 두고 이 관계자는 "외국계 은행의 전형적인 행태"라고 꼬집기도 했는데요. 수년간 배당이나 경영자문료 등으로 이익을 빼간 후 사업영역을 축소하는 것을 말합니다. 극단적으로 철수를 하기도 하고요. 씨티그룹은 2~3년 전 일본 등 10개 국가에서 소비자금융을 철수한 바 있습니다.

물론 최근 기자간담회를 열고 "한국시장에서 철수 안한다"며 '안 철수'를 외쳤던 박진회 한국씨티은행장 입장에선 억울할 수 있습니다. 하지만 노동조합 등 내부 직원들조차 새로운 소비자금융 전략을 이해하지 못하고, 이들로부터 공감을 얻지 못하는 상황에서 외부의 시각은 더욱 싸늘하기만 합니다.

실제 배당이나 경영자문료 문제는 한국씨티은행 출범이후 금융당국에 대한 국회 국정감사 단골메뉴입니다. 과도하다는 비판과 합리적인 수준이라는 씨티은행 측의 반박이 충돌하곤 했습니다. 지난해에도 한국씨티은행은 미국 본사에 배당금으로 1145억원을 보냈습니다. 재작년엔 1161억원이었고요. 같은 기간 당기순이익은 각각 2120억원과 2257억원이었던 점을 고려하면 적지 않은 규모로 보이긴 합니다.

용역비 또한 2016년과 2015년 각각 1599억원, 1888억원이고요. 이중 상당액이 씨티 본사에 지급하는 경영자문료 등의 해외 용역비인 것으로 알려져 있습니다.

그리고 이젠 비대면채널로 무게중심을 완전히 옮겨가는 전략으로 바꾸고 있습니다. 박 행장은 "지점이용률이 올해 1분기 5%까지 추락한 상황에서 많은 인력을 (지점에) 투입할 수 없다"고 강조했습니다.

이런 새 전략이 디마케팅(의도적으로 고객을 밀어내는 마케팅)은 아니라고 항변합니다. 디마케팅이라면 매스고객(일반적인 개인금융)을 대상으로 ATM 타행이체 수수료 면제 등을 실시하겠냐는 겁니다. 그러면서 또 한편으로 일정 기준을 미달하면 계좌유지수수료를 받습니다. 상대적으로 리스크는 크고 품이 많이 드는 전세자금대출 (신규 및 연장)도 중단하는 식이니 소비자로부터도 공감을 얻지 못하는 겁니다.

씨티의 공식적인 입장과 씨티 안팎에서 바라보는 시각의 차이는 여전히 커 보입니다. 박용진 더불어민주당 의원은 20일 원내대책회의 모두발언에서 씨티은행 점포 통폐합을 언급하며 "부자고객만 상대하고 돈 없는 서민고객은 배제하겠다는 고객차별 전략이 시중은행의 건전하고 타당한 사업계획이라고 할 수 없다"며 "충분한 인력과 영업시설을 갖추라고 하는 은행법상 논란도 있다"고 지적했습니다.

◇ 개인·중소기업금융 순익, 기업금융의 35분의 1토막 불과

효율성이라는 기준을 놓고 보면 어쩌면 답은 나와 있는지도 모릅니다. 투입하는 비용만큼 돈을 벌 수 있느냐없느냐는 겁니다. 실제로 많은 외국계 은행들이 이 기준으로 철수를 하기도 하니까요.

호주계 ANZ은행은 최근 CEO가 바뀌면서 철저하게 주주가치, 이익배당에 포커스를 맞춘 전략을 펴고 있다고 합니다. 자기자본이익률(ROE)이 일정 수준 이상이 안되면 철수를 한다는 겁니다. 최근 중국, 대만 베트남 등 아시아 시장 곳곳에서 소매금융 사업 철수를 결정한 것도 이런 배경에서입니다.

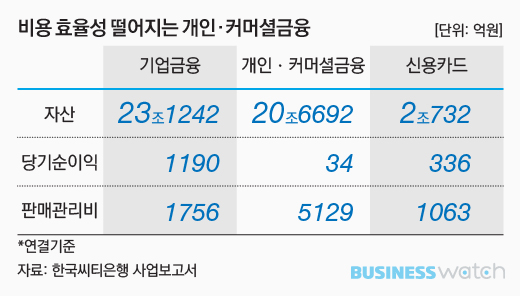

한국씨티은행의 지난해 연결 기준 재무제표를 보면요. 기업금융으로 벌어들인 당기순이익은 1190억원입니다. 반면 개인 및 커머셜 금융(개인, 중견·중소기업금융, PB업무)으로 번 돈은 34억원에 불과합니다. 기업금융으로 번 돈의 '35분의 1'에 불과하죠.

판매관리비를 보면 더 명확해집니다. 기업금융에 들어간 판매관리비는 1756억원에 불과한데 개인·커머셜금융에 들어간 돈은 무려 5129억원이나 됩니다. 상황이 이러니 개인·커머셜금융을 계속해야 하는 이유 혹은 이곳에 투자해야 하는 이유를 찾을 수 없게 된 것 아닐까요. "디마케팅이 아니다"는 씨티의 외침이 양치기 소년의 외침으로 들립니다.

2014년 11월 박진회 행장이 취임 후 첫 기자간담회에서 씨티의 글로벌 네트워크를 활용한 기업금융과 웰스매니지먼트(WM), 카드사업을 강화한다고 밝힌 것도 이런 배경과 무관하지 않아 보입니다. 여기에 개인금융은 없습니다.

씨티은행을 10여년 이끌었던 하영구 은행연합회장은 최근 기자간담회에서 "시중은행의 장점은 고객과의 접점, 대면 기회가 많다는 것"이라고 언급했습니다. 아무리 디지털화가 빠르게 진행되고 있다고 해도 대면채널은 리테일영업을 위한 강점이라고 해석할 수 있습니다.

같은 맥락에서 보면 씨티은행이 여신영업센터와 고객집중센터 등 새로운 비대면 채널을 활용한 소비자금융 전략은 극단적인 실험으로 보여지기도 합니다. 하 회장은 "씨티은행의 전략이 맞느냐 틀리느냐는 나중에 판단해야 한다"고 말했지만 만약에 그 전략이 틀렸다면 씨티은행의 소비자금융은 돌이킬 수 없는 상황, 결국 철수 수순을 밟는 게 아닐까요.