지난 2분기까지 6개 분기 연속 흑자를 거두며 수익성을 회복한 롯데손해보험이 1400억원 규모로 후순위채를 발행해 자본을 확충한다. 영업력 확대를 위한 체질 개선이라지만, 사모펀드 대주주 JKL파트너스의 경영권 지분(77.35%) 매각을 염두에 두고 채비를 갖추고 있다는 관측이 우세하다.

작년 사옥 팔고, 올해는 후순위채

롯데손해보험은 공모 후순위채 발행을 통해 1400억원 규모의 추가 자본확충을 실시했다고 2일 밝혔다. 새로 발행되는 후순위채는 발행수익률(금리) 연 6.9%로, 수요예측 범위 6.4~6.9%에서 최상단으로 정해졌다. 매달 이자를 지급하는 월이자지급식 채권이다. 만기는 10년으로 오는 2032년 9월까지이며, 5년 조기상환청구권(콜옵션)이 있다.

청약을 통해 기관투자자 12곳에 970억원 어치 물량이 소화됐고, 대표주관사인 메리츠증권과 인수에 참여한 교보증권, DB금융투자가 나머지 물량을 3대 2대 2의 비율로 인수한다.

롯데손보는 1400억원을 운영자금으로 쓸 계획이다. 1000억원은 국내 유가증권 투자, 400억원은 대출 및 대체투자 용도로 명목상 배정해뒀다.

이 보험사측은 "ALM(자산부채종합관리) 정책과 안정적인 RBC(지급여력, 위험기준자기자본) 비율 관리를 충족시키기 위한 운용전략에 따라 투자할 예정"이라며 "주식, 채권 등 국내외 유가증권 투자, 대출이나 단기금융상품 운용에 사용할 계획"이라고 밝혔다.

특히 이를 활용해 내년 도입되는 새 국제회계기준(IFRS17)과 자본건전성 제도(K-ICS)에 선제적으로 대응하고, 영업력 확대를 위한 성장동력 확보에 나선다는 게 롯데손보 계획이다.

이번 자본확충에 따라 롯데손보의 RBC 비율은 지난 6월말 기준 168.6%에서 185.7%로 17.1%포인트 개선된다. 보험업법은 100% 이상을 유지하도록 규정하고 있지만, 금융당국은 선제적 관리 차원에서 150% 이상을 권고하고 있다.

롯데손보는 재작년 해외 대체투자로 1590억원의 자산손상을 입으며 RBC 비율이 162.3%까지 떨어졌다. 작년에는 서울 남대문 인근 본사 사옥을 2240억원에 매각해 RBC 복구에 나서기도 했다.

여섯분기째 흑자…장기보장성 보험 성장

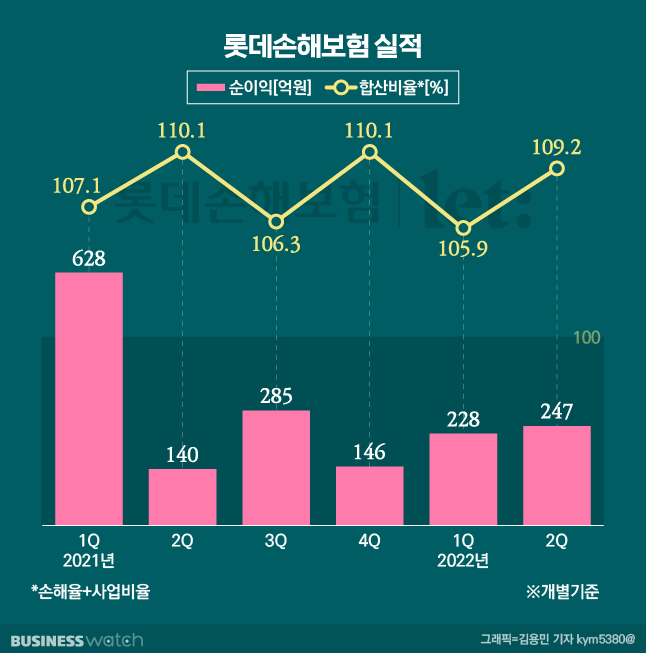

롯데손보는 지난 2분기 247억원의 순이익을 거두며 작년 1분기 이후 6개 분기 연속 흑자를 냈다. 상반기를 통틀어 1조1269억원의 원수보험료를 거둬들여 순이익 475억원을 올렸다. 작년 상반기 본사 사옥 매각의 일회성 효과를 제외한 순이익 349억원과 비교하면 올해 실적은 36.2% 증가한 것이다.

작년 이후 손해율과 사업비율을 더한 합산비율은 분기별로 105~110%를 오르내리는중이다. 하지만 판매 초기에 많은 사업비를 집행해야 하는 장기보장성보험의 성장을 유지하며 이익폭을 확대하고 있다는 설명이다.

장기보장성보험 원수보험료는 상반기 9105억원으로 전년동기대비 7.8% 증가했다. 또 지난해까지 퇴직연금 적립액을 9조6000억원으로 끌어올려 수익성과 자본건전성 측면에서 동시에 효과를 보고 있다.

재무 건전성과 수익성 회복이 동시에 이뤄지면서 매각 시점이 가까워지고 있다는 관측도 나온다. 이 보험사의 최대주주는 사모펀드 JKL파트너스로 2019년 10월 롯데그룹으로부터 롯데손보를 인수했다. 2019~2020년 연속 적자였지만 작년에 이어 올해 흑자 기조가 이어져 '괜찮은 매물'이 되고 있다는 평가다.

보험업계 한 관계자는 "옛 대한화재 때부터의 업력과 종전 롯데그룹에서 갖춘 넓은 영업범위가 롯데손보의 인수 매력"이라며 "중형 보험사로서 최근 금리 상승과 맞물린 건전성 문제를 얼마나 깨끗이 지우느냐가 매각 성패를 가를 것"이라고 말했다.