강력한 오너쉽을 갖기까지 말들이 좀 많았다. 경동가(家) 차남 손연호(71) 경동나비엔 회장 얘기다. 알짜 계열사 ㈜경동나비엔을 손에 쥐고 분가(分家)한 이후 자신이 대주주로 있는 계열사를 앞세워 간접적으로 장악력을 키우는 방식은 그만큼 가지가지 스펙트럼을 가졌다.

경동가 차남 영향권에 있던 경동원

현 ㈜경동나비엔의 지배회사 경동원은 1981년 10월 설립된 ‘삼손통상’이 전신이다. 이듬해 2월 ‘㈜삼손’으로 법인 전환했다. 지금 사명으로 간판을 바꿔 단 것은 2010년 6월이다. 원래는 보온 단열재를 만들던 곳이다.

경동원 역시 ‘왕표(王票)연탄(현 ㈜원진)’을 모태로 불 같이 일어난 경동그룹이 경동탄광(1974년·현 ㈜경동)→울산연탄(1977년·현 경동도시가스)→경동기계(1978년·경동나비엔)를 잇따라 설립, 난방사업으로 사세를 확장하던 시기에 만들어진 계열사 중 하나인 셈이다.

손 회장이 설립 때부터 대표를 맡아 경영을 총괄했다. 나이 30살 때다. 1대주주이기도 했다. (참고로 비상장사 경동원은 주주별 지분은 공개되지 않고 있다, 다만 2003년 이후 손 회장을 비롯해 일가 몇몇의 지분은 확인되고 있다.)

아울러 경동원은 당시 ㈜원진(옛 왕표연탄)→경동도시가스·경동나비엔·㈜경동으로 연결되는 경동 계열체제에서 벗어나 있던 계열사다. 이는 모태기업 ㈜원진처럼 손(孫)씨 오너 일가가 직접 소유했고, 일가 중 손 회장의 영향권 아래 있던 계열사라는 의미다. 손 회장이 경동원을 계열분리의 지렛대로 삼은 것은 자연스런 수순일 수 있다.

손연호, 나비엔 지분 0.89%가 전부

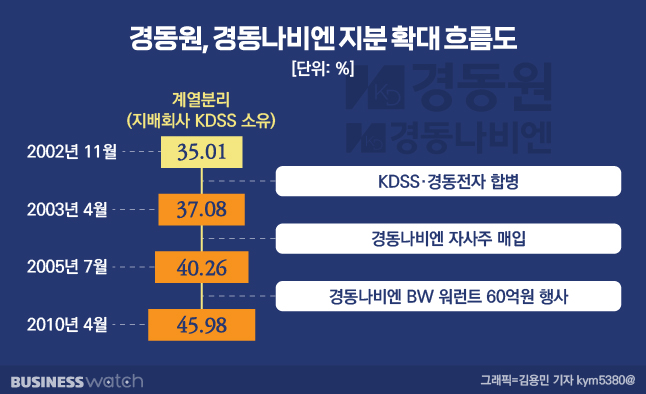

앞서 ‘[거버넌스워치] 경동 ①편’에서 얘기한대로, 2002년 11월 창업주 2세 계열 분리는 각 주력사들을 지배하고 있던 지주회사 ㈜원진을 3개의 지배회사 ‘KDHC(경동도시가스)’, ‘KDSS(경동나비엔)’, ‘㈜원진(존속)’으로 쪼개는 방식으로 진행됐다. 손 회장 몫은 KDSS(35.01%)→㈜경동나비엔이었다. 당시 KDSS의 1대주주가 지분 21.13%를 가진 손 회장이다.

이듬해 4월, 손 회장은 경동원이 KDSS를 흡수하는 방식으로 두 계열사를 합쳤다. 손 회장은 경동원 지분 35.11%를 소유했다. 경동원은 ㈜경동나비엔 최대주주로 올라섰다. 즉, 합병을 계기로 지금의 ‘손 회장→경동원→경동나비엔’ 지배체제가 만들어진 게 이 때다.

손 회장의 경동원 개인지분은 한 때 39.26%(2010년)로 40%에 육박하기도 했다. 차츰 축소되기는 했지만 현재 27.45%를 보유 중이다. 손 회장이 예나 지금이나 경동원의 최대주주 지위를 유지하고 있음을 뜻한다.

반면 손 회장은 핵심 계열사 ㈜경동나비엔에 대해서는 현재 1대주주 경동원의 유일한 특수관계인으로서, 개인지분이 0.89%가 전부다. 2015년 1월 31억원을 들여 장내에서 사들인 주식이다. 손 회장이 주력사 ㈜경동나비엔의 지분 확보에 별다른 공력(功力)을 들이지 않고 있음을 보여준다.

경동원에 425억 안겨준 BW 워런트

바꿔 말하면, 손 회장의 ㈜경동나비엔 장악력은 오로지 경동원으로부터 나오고, 경동원을 지렛대 삼아 간접적으로 ㈜경동나비엔 지배기반 강화에 공을 들여왔다는 것을 뜻한다.

2003년 4월 경동원이 1대주주로 올라설 당시 37.08% 정도였던 ㈜경동나비엔 지분이 지금 와서는 56.72%로 불어났다는 게 방증이다. 특이한 것은 20%p에 가까운 지분확대에도 불구하고 장내에서 주식을 사들이는 정공법을 쓴 적이 단 한 번도 없고, 모두 계열사와 연계된 ‘딜’이었다는 점이다.

‘첫 수’는 ㈜경동나비엔의 자사주다. 경동원은 2005년 7월 경동나비엔의 자사주 신탁계약 해지물량 3.18%를 매입, 37.08%→40.26%로 끌어올렸다. 매입가가 11억원(주당 2960원·2011년 3월 5000원→1000원 액면분할 반영)이다.

한 발 더 나아갔다. 다음으로 ㈜경동나비엔 지분 보강에 위력을 발휘한 것이 신주인수권부사채(BW) 워런트(신주인수권)이다. 경동나비엔이 2007년 9월 발행한 1회차 사모 분리형 BW다.

인수자가 경동원이다. 인수금액은 60억원이다. 표면이자율 5.35%인 만기 3년(2010년 9월)짜리다. 경동나비엔이 당초 시설자금 용도로 발행한 것이지만 1년만에 원금을 상환, 모두 되돌려 받았다.

워런트만 남았다. BW 워런트라는 게 행사가능기간 동안 행사가보다 주가가 낮게 형성되면 휴지조각이지만, 높게 형성되면 시세보다 싸게 신주(新株)를 인수할 수 있는 한마디로 ‘꽃놀이패’다.

기대는 먹혀들었다. 경동원의 워런트 행사 시점은 2010년 4월. 만기 5개월 전이다. 60억원어치를 전액 주식으로 바꿨다. 행사가는 4920원. 반면 주식시세는 6000원을 웃돌던 때다.

BW 발행 당시 1850억원에 머물던 매출(연결기준)이 2009년 2530억원을 증가하고, 영업이익은 16억원에서 70억원으로 뛸 정도로 실적이 뒷받침됐다. 이렇다 보니 주식 전환은 당연했다. 경동원 소유의 지분이 40.26%→45.98%로 뛰는 계기가 됐다.

지금 와서 보면 경동원의 경동나비엔 자사주와 BW 워런트는 손 회장이 ㈜경동나비엔의 장악력을 키운 절묘한 ‘한 수’였다. 현재 ㈜경동나비엔 주가는 4만250원(9월8일 종가)이다. 경동원이 주식을 사들인 값보다 각각 14배, 8배로 뛰어 140억원, 430억원 도합 570억원의 차익까지 챙기고 있으니 말이다. (▶ [거버넌스워치] 경동 ⑨편으로 계속)