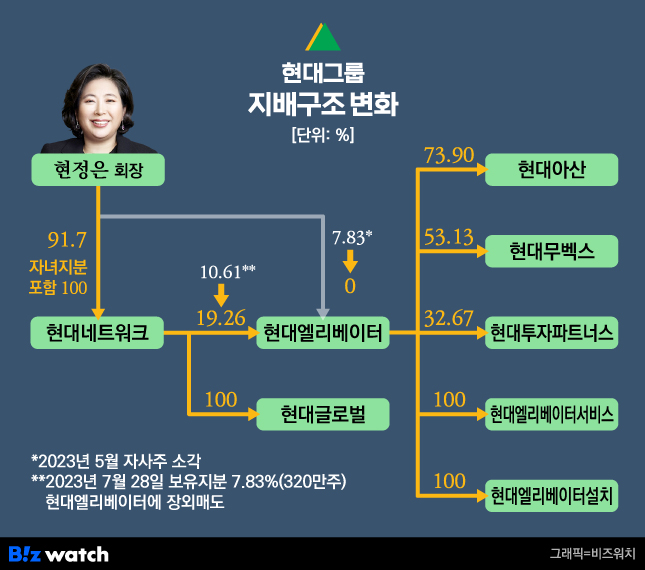

현대그룹이 지배구조 강화를 위해 현대네트워크 카드를 꺼냈다. 현정은 회장과 현대네트워크 관계, 현대네트워크의 향후 역할론 등을 분석, 현대그룹의 지배구조 개편 움직임을 살펴봤다. [편집자]

현대네트워크의 외부 투자자로 나설 것으로 보이는 H&Q는 현정은 회장의 현대네트워크 지분 일부를 매입하는 방안을 검토 중이다. 동시에 현대네트워크는 H&Q를 대상으로 전환사채(CB)를 발행하는 방안도 검토 중인 것으로 전해진다.

경영권 강화방안 활용

현대그룹에 정통한 관계자는 "(H&Q를 통한)조달 규모가 3000억원에 달하기 때문에 다양한 방식으로 자금을 확보할 것으로 안다"며 "다만 현 회장의 경영권이 위협받지 않는 선에서 자금조달하겠다는 대전제가 깔려있을 것"이라고 말했다.

만약 H&Q가 현 회장의 현대네트워크 지분을 매입할 경우, 현 회장의 유동성에 도움된다. 현 회장은 지난달 24일 현대엘리베이터 지분(7.83%) 전량을 현대네트워크에 매각하면서 1580억원을 확보하기도 했다. 현대네트워크 주식 일부를 매각하게 되면 최소 1580억원+α의 유동성이 생기게 되는 셈이다.

이를 통해 현 회장은 경영권 강화에 보다 적극적으로 나설 수 있다. 업계 관계자는 "현대그룹이 지난 십여년간 쉰들러, KCC 등으로부터 경영권을 위협받았던 만큼 확보된 유동성을 바탕으로 지배력 강화에 나설 수 있다"고 말했다.

현대네트워크, 분할 시나리오 살펴보니

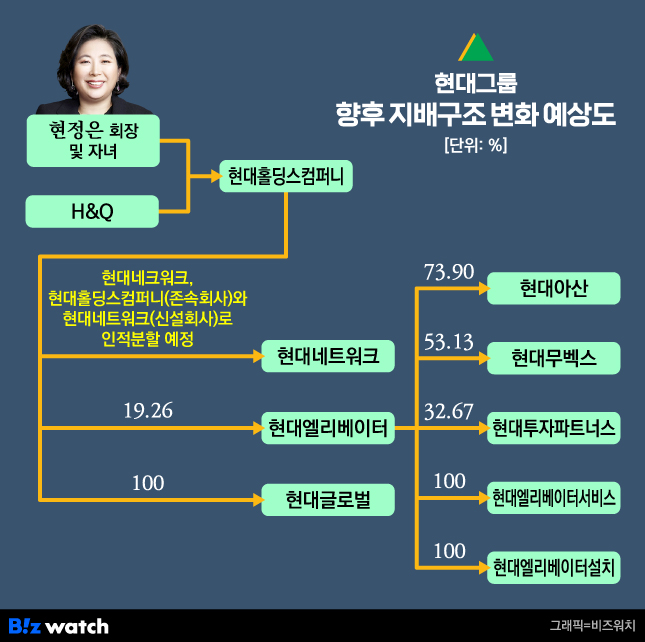

현대그룹은 현대네트워크를 투자 부문(현대홀딩스컴퍼니)과 사업 부문(현대네트워크)으로 인적분할하겠다는 계획도 갖고 있다.

인적분할은 회사를 두개 이상으로 분할하면서 주식 역시 그 분할비율대로 나누는 방식이다. 현대네트워크가 투자와 사업 부문을 분할하는 것을 두고 일각에선 지주사 전환에 첫 단추를 끼웠다고 본다. 이에 대해 현대그룹 측은 "지주사 전환 계획은 당장 없다"는 입장이다.

현대그룹이 인적분할을 추진할 시 투자부문 현대홀딩스컴퍼니(예시)와 사업부문 현대네트워크(예시)의 연결고리는 끊어진다. 분할 전, 회사가 갖고 있던 자사주가 한주도 없기 때문이다. 큰 변화가 없다면 사업부문 현대네트워크의 지분율은 △현 회장 91.7%, △장녀 정지이 현대무벡스 전무 7.89%, △차녀 정영이 현대무벡스 부장 0.23%, △장남 정영선 현대투자파트너스 이사 0.58%가 된다.

여기서 몇가지 시나리오를 유추해볼 수 있다. 현대홀딩스컴퍼니와 현대네트워크 연결고리를 잇는 방법은 크게 두가지다. ①현대홀딩스컴퍼니가 신주를 발행하고, 현 회장 및 특수관계인이 보유한 현대네트워크 주식을 맞바꾸는 방식 ②현 회장 및 특수관계인, H&Q가 현대홀딩스컴퍼니에 자금을 투입한 뒤, 현대홀딩스컴퍼니가 현대네트워크의 지분을 매입하는 방식이다.

즉 인적분할을 하면 투자와 사업 부문이 끊어지게 되는데, 이를 다시 연결하기 위해선 ②번 시나리오가 진행될 가능성이 높다는게 업계의 분석이다.

또 분할 이후 현대홀딩스컴퍼니는 현금 확보에 주력할 것으로 보인다. 앞으로 투자 사업을 영위하겠다고 공헌한 만큼 실탄 확보가 필요해서다. 때문에 현대홀딩스컴퍼니를 위해 현 회장의 자금이 투입될 가능성도 있다.

현대홀딩스컴퍼니가 확보한 자금으로 현대엘리베이터 주식을 추가 매입할 가능성도 있다. 현대네트워크의 현대엘리베이터 지분율은 19.26%로 적지 않다. 하지만 쉰들러의 경영권 위협 불씨가 남아있는데다, 향후 지주사로 전환하려면 현대엘리베이터 주식 매입이 필요하다. 공정거래법상 지주사 전환 요건은 자산총액 5000억원 이상, 자회사 지분 30%(비상장사 50% 이상) 이상을 보유해야 한다.

쉰들러 불씨 꺼뜨려야

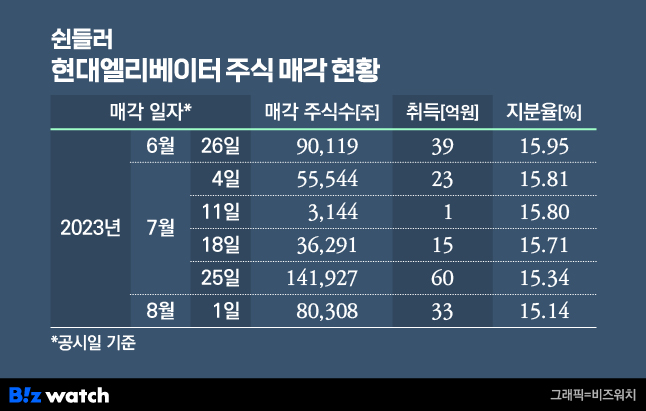

스위스 엘리베이터 제조업체 쉰들러는 현대엘리베이터 2대 주주로, 과거부터 이 회사의 경영권을 노리고 있다.

최근엔 쉰들러가 꾸준히 현대엘리베이터 지분을 시장에 팔고 있어 의중에 관심이 쏠리고 있다. 쉰들러는 올해 6~8월중 현대엘리베이터 주식 40만7333주(171억원 규모)를 매각했다. 이 과정에서 지분율도 기존 15.95%에서 15.14%로 소폭 감소했다. 쉰들러는 주식 매각에 대해 "투자 회수 목적"이라며 "10% 지분율을 유지할 계획"이라고 밝힌 바 있다.

업계에선 쉰들러가 앞으로도 현대그룹 흔들기에 나설 수 있다는 견해다. 업계 관계자는 "현대엘리베이터의 지분을 완전히 매각하겠다는 의도였다면 블록딜(주식 대량 매매)을 추진하는 게 일반적"이라며 "쉰들러가 아직까지 유의미한 지분율을 보유 중이기 때문에 언제든지 공격할 수 있다"고 말했다. [시리즈끝]