전 세계 디스플레이 시장에서 유기발광다이오드(OLED) 패널의 존재감이 커지고 있다. OLED는 스마트폰을 넘어 태블릿, TV 등 중대형 제품으로의 침투율이 점차 높아지는 추세다.

현재 삼성디스플레이와 LG디스플레이 등 국내 업체들은 기술력을 앞세워 OLED 시장을 주도하고 있지만, 중국 업체로부터의 압박은 계속되고 있다. 특히 급성장이 예상되는 중대형 OLED 시장에서의 선두를 차지해야 한다는 부담도 커졌다.

中 스마트폰 OLED 출하량, 韓 넘었다

시장조사업체 유비리서치는 11일 서울 여의도 FKI타워에서 열린 '2025년 디스플레이산업 성공 전략 세미나'를 열고 OLED 시장 전망과 국내 디스플레이의 회복을 위한 전략을 논의했다.

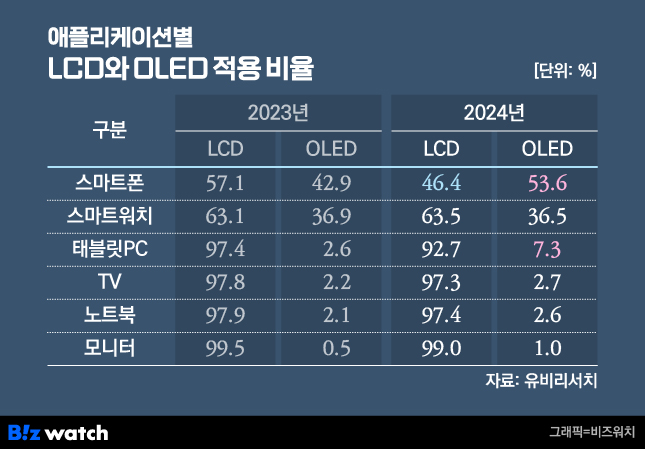

유비리서치에 따르면 올해 전체 스마트폰 시장에서 OLED 패널을 적용한 스마트폰의 비중은 53.6%로 LCD 패널을 탑재한 스마트폰의 비중(46.4%)을 넘어설 것으로 예상된다. OLED 스마트폰 점유율이 LCD 스마트폰을 넘어서는 것은 올해가 처음이다. 작년에는 LCD 스마트폰의 비중이 57.1%, OLED 스마트폰의 비중이 42.9%였다.

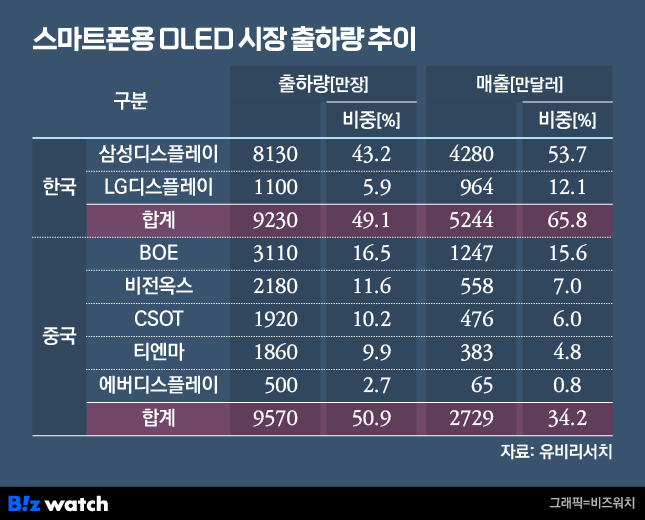

다만 올 1분기 국내 업체들의 스마트폰 OLED 시장 성적표는 좋지 않았다. 국내 업체의 출하 비중이 전체의 50% 이하로 떨어졌다. 이에 따라 1분기 처음으로 중국 스마트폰용 OLED 채널 출하량(9570만대)이 한국의 출하량(9230만대)을 넘어섰다.

이는 LG디스플레이의 스마트폰용 OLED 출하량 감소 영향으로 분석된다. 유비리서치 집계 결과 LG디스플레이의 1분기 스마트폰용 OLED 출하량 비중은 5.8%로, 전년 동기(8.3%) 대비 2.5%P(포인트) 줄었다. 중국 업체들의 출하량 증가 영향도 크다. 중국 업체들은 값싼 패널 가격과 넓은 내수 시장을 기반으로 OLED 스마트폰 출하량을 점점 늘려가는 추세다. 1분기 BOE, 비전옥스, CSOT 등 중국 디스플레이 업체의 OLED 출하량은 전년 동기 대비 모두 높은 증가율을 보였다.

다만 매출액 기준으로 보면 아직 중국 기업의 비중은 크게 높지 않은 것으로 나타났다. 김준호 유비리서치 연구원은 "중국 OLED 패널 가격이 싼 만큼, 비교적 매출이 적은 1분기에도 한국 업체들의 매출액 비중은 전체의 65% 넘어섰다"며 "전 분기인 2023년 4분기에는 약 75%의 매출 비중을 차지하고 있다"고 설명했다.

2분기에는 분위기 반전도 기대된다. 애플 아이폰향 패널을 만드는 중국 BOE가 품질 이슈로 올해 공급에 차질이 생겨서다. 이로 인한 수혜는 국내 디스플레이 업체에 돌아갈 공산이 크다. 유비리서치는 올해 2분기부터 4분기까지 국내 업체의 스마트폰용 OLED 출하량이 중국 업체들을 넘어설 것으로 예상하고 있다.

김 연구원은 "최근 BOE에서 패널 품질 이슈로 인해 아이폰16향 패널은 물론 아이폰15향 패널 생산이 이달까지 중단된 것으로 파악됐다"며 "BOE의 기존 물량은 삼성디스플레이로 이관됐고, 품질 이슈 발생이 잦아 애플에서는 LG디스플레이를 두 번째 벤더로 빠르게 성장시키려 계획하고 있다"고 말했다.

이어 "작년 양산이 늦어져 패널 공급량이 적었던 LG디스플레이에 올해 아이폰15 프로와 아이폰15 프로맥스 모델의 물량을 몰아주기로 결정한 것으로 보인다"며 "그 결과 2분기 LG디스플레이 출하량이 1분기 대비 많이 상승했다"고 부연했다.

태블릿도 OLED가 대세

유비리서치는 향후 소형(스마트폰 등) 디스플레이 시장 대비 OLED 침투율이 낮은 중대형 디스플레이 시장이 성장 가능성이 높은 것으로 보고 있다. 특히 그중 가장 성장성이 높은 분야는 태블릿 PC다.

유비리서치에 따르면 올해 태블릿 PC의 OLED 침투율은 7.3%로 작년(2.5%) 대비 2.5배 증가했다. 태블릿 PC용 OLED 패널 출하량은 올해 1200만대에서 △2025년 1570만대 △2026년 1960만대 △2027년 2380만대 △2028년 2840만대로 연평균 24.1%의 성장률을 기록할 것으로 예상된다. 작년 태블릿 PC용 OLED 패널 출하량이 180만대 수준에 불과했다는 것을 고려하면 높은 성장세다.

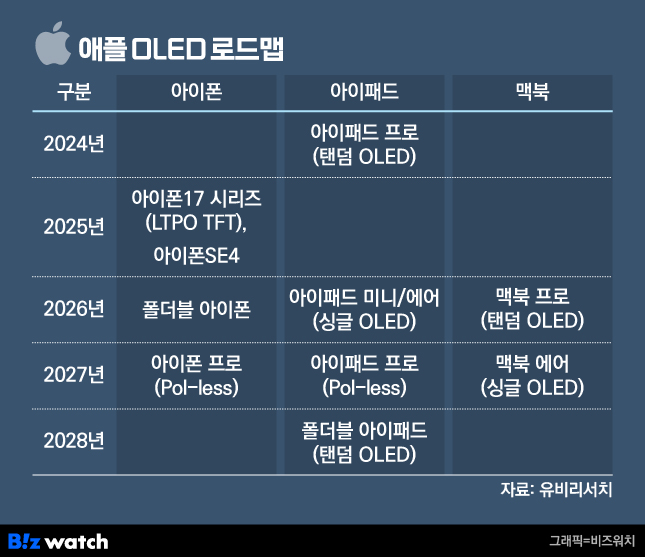

이러한 흐름은 올해 애플이 태블릿 제품인 아이패드 프로에 OLED를 처음 채택하면서 시작됐다. 김 연구원은 "애플이 아이패드 프로뿐 아니라 아이패드 미니, 아이패드 에어 등 하위 모델에도 OLED가 적용하기 시작하면서 태블릿 PC에서의 OLED 점유율이 지속적으로 증가할 것"이라고 전망했다.

유비리서치는 애플이 아이패드 프로를 시작으로 중저가형 스마트폰 아이폰SE4와 맥북 등에서도 OLED 채용을 확대할 것으로 예측한다.

김 연구원은 "내년 출시될 아이폰SE4에도 OLED 패널을 적용할 예정으로, 이는 BOE와 LG디스플레이에서 공급할 것으로 예상된다"며 "태블릿 PC에서는 오는 2026년 아이패드 미니와 아이패드 에어에도 싱글 OLED를 적용할 가능성이 높다"고 봤다.

이어 "2026년 출시될 맥북 프로 모델에는 탠덤 OLED를 적용할 것으로 예상되며, 2027년에는 맥북 에어에도 OLED를 적용할 전망"이라고 덧붙였다.

"LGD, 올해 투자 못 하면 시기 놓친다"

최근 디스플레이 업체들이 8.6세대 투자를 확대하고 나선 것도 이 시장의 성장성 때문이다. 지금까지 중소형 OLED는 스마트폰 위주로 6세대급 유리원장으로 만들었지만, 노트북·태블릿 등으로 응용처가 넓어지면서 유리원장을 키워야 하는 상황이다.

삼성디스플레이와 BOE는 크기를 8.6세대로 정했다. 6세대에서 8.6세대로 확장되면 단순 면적이 2배 이상 커져 면취율(패널을 잘랐을 때 가용 면적 비율)이 1.6배 이상 향상된다. 예를 들어 13인치 패널을 제작할 때 6세대는 42장, 8.6세대에서는 각각 92장이 나오는 것이다.

현재 삼성디스플레이는 오는 2026년까지 4조1000억원을 투자해 아산사업장에 월 1만5000장 규모의 8.6세대 IT용 OLED 전용 라인을 구축하고 있다. 중국 BOE도 청두 지역에 총 88억 달러(약 11조5000억원)를 들여 8.6세대 IT용 OLED 생산라인을 건설 중이다.

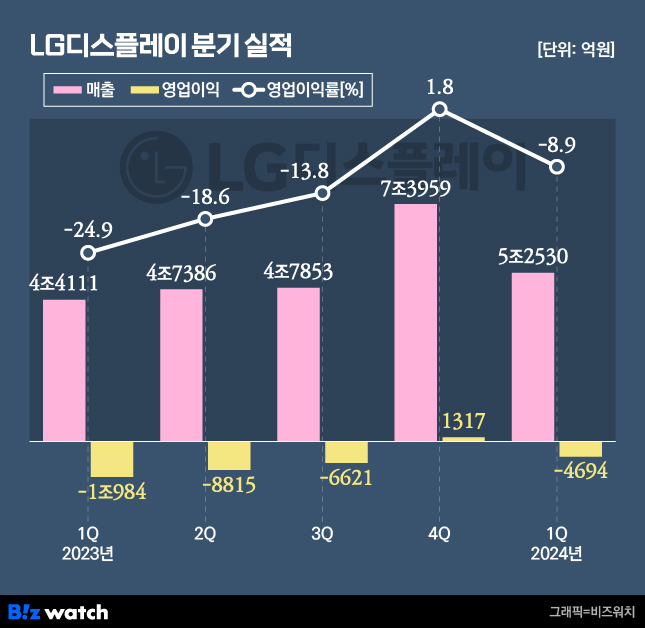

다만 LG디스플레이는 실적 부진에 따른 재무구조 악화로 8.6세대 라인 투자에 나서지 못한 상태다. LG디스플레이는 올 1분기 매출 5조2530억원, 영업손실 4694억원을 기록했다. 작년 연간 적자 규모만 약 2조5000억원에 달한다.

하지만 오는 2026년을 시작으로 폭발적으로 늘어날 IT용 OLED 수요에 대응하기 위해서는 더 이상 투자를 늦춰서는 안 된다는 지적이 나온다. 이날 이충훈 유비리서치 대표는 "오는 2026년에는 애플이 OLED 탑재를 본격화해 OLED 제품이 많이 늘어날 텐데, LG디스플레이가 내년에 투자를 시작하면 (양산 시점을) 맞출 수 없다"며 "LG디스플레이가 잘해야 한국 디스플레이 산업이 유지되기 때문에, 올해 투자를 시작해 2026년을 맞춰야 한다"고 강조했다.

중국 광저우 LCD 공장 매각을 통해 자금 확보에도 속도를 내야 한다는 주장이다. 특히 디스플레이 제조업체의 감산 효과로 올 1분기부터 LCD 패널 가격 상승이 지속되고 있다는 점은 LG디스플레이에 유리하게 작용할 전망이다.

이 대표는 "올해 LCD 가격이 오르면서 현재 BOE가 (광저우 공장 매각가로) 1조5000억원, CSOT가 2조원을 불렀다"며 "LCD 판가가 많이 오르며 가격도 많이 올랐다"고 언급했다. 당초 LG디스프레이는 광저우 공장 가격에 대해 2조원 정도를 원한 것으로 전해진다. 만약 해당 금액대로 거래가 성사되면 LG디스플레이는 단번에 8.6세대 IT OLED 투자금을 확보할 수 있다.