하이투자증권의 소액주주들이 회사가 추진하고 있는 유상증자를 막아달라며 법원에 신주발행금지 가처분 신청을 냈다.

하이투자증권이 추진하는 총 2175억원 규모 유상증자가 마무리되면 최대주주 지분율이 확대되는 반면 소액주주들의 지분은 희석될 것으로 우려하기 때문으로 풀이된다.

15일 금융투자업계에 따르면 소액주주 강모 씨 등 16명은 부산지방법원에 하이투자증권이 현재 발행을 준비하고 있는 상환전환우선주(RCPS) 6250만주의 신주 발행을 막아달라는 소송을 제기했다.

이에 대해 하이투자증권측은 "소송 대리인을 통해 법적절차에 적극적으로 대응할 예정"이라고 밝혔다.

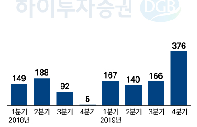

하이투자증권은 지난해 12월23일 총 2175억원 규모의 유상증자를 추진키로 결정했다. 이를 통해 지금의 8000억원대 자기자본을 1조원대로 끌어올려 대형사로 도약하는 기틀을 마련한다는 계획이다.

유상증자는 기존 주주를 대상으로 하는 주주배정과 최대주주측이 내세운 특수목적법인(SPC)을 대상으로 하는 제 3자배정 두가지 방식으로 이뤄진다.

주주배정의 신주 발행가는 액면가(500원)의 2.35배인 1175원으로 확정했는데 이는 현재 하이투자증권의 시장가에 비해 높다는 점에서 청약 미달이 불가피하다.

K-OTC(한국장외주식시장, 옛 프리보드)에서 거래되는 하이투자증권의 주가는 신주 발행가에 못 미치는 752원(14일 종가 기준)에 그치고 있어 소액주주 입장에선 유상증자에 참여해봤자 실익을 기대할 수 없어서다.

반면 하이투자증권의 최대주주인 DGB금융지주는 할당된 물량 8532만주를 전부 소화한다는 방침이다. 이번 유상증자에서 구주주 청약 결과 발생하는 실권주는 발행하지 않기로 정한 것을 감안하면 최대주주의 지분율은 확대될 전망이다.

아울러 3자배정 방식으로 발행하는 6250만주 규모의 상환전환우선주는 내년 1월부터 하이투자증권의 보통주로 1대1 비율로 전환할 수 있어 최대주주의 지분율은 더욱 두터워질 것으로 예상된다.

3자배정 대상인 점프업제일차라는 회사는 최대주주측이 세운 특수목적법인이며 유상증자 배정 물량을 모두 소화할 계획으로, 최대주주의 지분율은 지금의 85.32%에서 90%에 육박한 수준으로 확대될 전망이다.

반면 소액주주들의 지분율은 기존의 14.34%에서 10% 수준으로 희석될 가능성이 높다. 이로 인한 지분 가치 하락을 우려하는 것이다.

이에 대해 하이투자증권은 유상증자를 거치면 회사 수익 증대 효과를 가져와 결과적으로 주주가치가 제고될 것이라고 강조했다.

하이투자증권 관계자는 "유상증자를 통한 자본확충으로 NCR 비율이 382%에서 554%로 개선되고 레버리지 비율이 833%에서 673%로 낮아지는 등 재무 비율이 개선된다"라고 설명했다.

또한 "자기자본이 1조원에 이르게 되어 대형사로 도약하는 기틀을 마련하게 되고 신용등급 상향으로 이어져 자본과 신용을 기반으로 하는 자본시장 내에서 회사 경쟁력 확대의 모멘텀으로 작용할 것"이라고 말했다.