11번가 '강제 매각' 가능성이 가시화하고 있다. 11번가 대주주 SK스퀘어가 결국 FI에 대한 콜옵션 행사를 포기하면서다. SK스퀘어는 강제 매각으로 가도 실사 등 자사 협조가 필요한 만큼 상황이 나쁘지 않다고 판단한 것으로 보인다. 이로써 11번가의 미래는 다시 미궁 속으로 빠져들게 됐다. 큐텐과 재협상 등 여러 가능성이 제기되고 있다.

11번가 '강제 매각' 현실로

1일 업계에 따르면, 11번가의 모회사 SK스퀘어는 지난달 29일 이사회에서 재무적투자자(FI)가 보유한 11번가 지분을 살 수 있는 권리(콜옵션)를 행사하지 않기로 했다. 이 때문에 국민연금·새마을금고·사모펀드 운용사 에이치앤큐 등으로 구성된 FI 나일홀딩스 컨소시엄이 SK스퀘어의 11번가 지분까지 함께 매각할 수 있는 동반매도청구권(드래그얼롱)을 행사할 가능성이 커졌다. 이제 11번가의 미래는 FI의 손에 달린 셈이다.

앞서 SK스퀘어는 지난 2018년 나일홀딩스 컨소시엄으로 5000억원을 투자받았다. 조건은 5년 내 기업공개(IPO)였다. 당시 SK스퀘어는 이를 지키지 못하면 원금에 연이율 3.5%의 웃돈을 붙여 되사오는 콜옵션을 내걸었다. 아울러 SK스퀘어가 이를 포기하면 FI가 대주주 SK스퀘어의 지분(80.3%)까지 제3자에 매각할 수 있는 드래그얼롱을 약속했다.

11번가는 지난해 주관사까지 선정하며 그동안 IPO에 집중해 왔다. 하지만 쿠팡의 약진과 경쟁 이커머스의 난립으로 결국 지난 9월까지였던 기한 내 상장에 실패했다. 고금리 등 여파로 시장에 있던 돈이 빠지며 금융 시장이 얼어붙었던 영향도 컸다. 결국 SK스퀘어는 11번가 매각으로 전략을 선회했다. 이후 최근 싱가포르 이커머스 큐텐과 지분 매각 협상을 벌였지만 지분 가치 책정과 비율을 놓고 이견이 커 협상은 불발로 끝났다.

FI에 달린 11번가의 미래

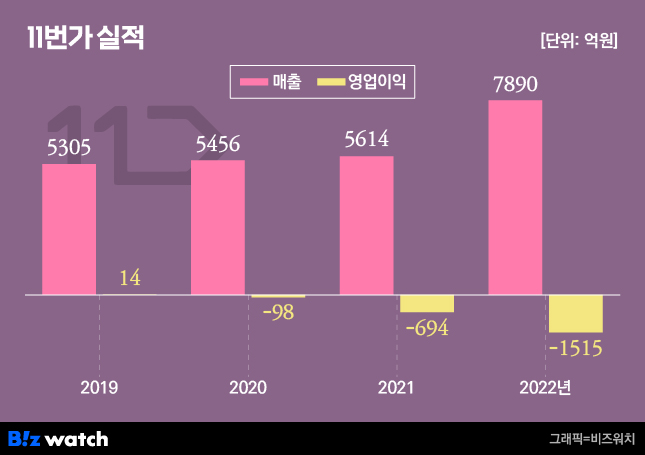

SK스퀘어가 콜옵션 결정을 번복할 가능성은 없다. 내부적으로 지분을 다시 사오는 건 리스크가 큰 일이라고 판단한 것으로 전해진다. 3분기 말 기준 SK스퀘어의 연결 기준 현금·현금성자산은 총 1조3000억원이다. 이 가운데 5500억원을 투입해야 한다. 그렇다고 11번가 실적이 좋은 상황도 아니다. 최근 규모가 줄긴했지만 여전히 적자 폭이 크다.

앞으로 FI가 선택할 수 있는 옵션은 두 가지다. 기존 IPO 약정 기한을 연장해주거나 드래그얼롱을 통해 SK스퀘어의 11번가 지분까지 포함해 매각을 진행하는 방법이다. 물론 IPO 약정일을 늦춰 주는 것은 쉽지 않다. SK스퀘어가 11번가의 IPO를 언제 이뤄낼지 알 수 없어서다. 특히 지금처럼 시장이 나쁜 상황에서는 성공 가능성마저 장담할 수 없다. 무엇보다 콜옵션 포기로 SK에 대한 FI의 신뢰가 예전 같지 않다는 이야기도 나온다.

결국 FI가 드래그얼롱을 행사할 가능성이 가장 높게 점쳐지고 있다. 문제는 FI가 매각을 진행한다고 해도 마땅한 원매자가 없다는 것이 문제다. 업계의 한 관계자는 "SK스퀘어와 큐텐의 협상이 중단되면서 FI가 다른 대체자를 찾아야 하는 상황이지만 알리나 아마존 등 외에 뚜렷한 곳이 없다는 건 이전과 마찬가지 일 것"이라고 말했다.

세간에서는 콜옵션 포기를 매각을 위한 명분 쌓기로 해석하기도 한다. 앞서 큐텐과 SK스퀘어가 협상한 11번가의 기업가치는 약 1조원 수준이었다. 지난 2018년 FI가 투자할 당시 인정한 기업가치(2조7000억원)의 절반도 안 된다. 이런 낮은 가치로 딜을 성사시켰다간 SK스퀘어는 주주의 원성과 사업 실패 책임론에 시달려야 한다.

내 손 피 묻히기 보다는

다만 매각 주체가 FI가 되면 SK스퀘어는 상대적으로 이 부담을 덜어낼 수 있다. FI가 빠른 투자금 회수를 위해 강제로 회사를 넘겼다는 명분을 시장에 내세울 수 있어서다. '조건상 불가피성'을 내세우며 임직원 동요를 잠재우기도 수월해진다. 시간을 좀 더 벌 수 있다는 이점도 존재한다. 현재 SK그룹은 연말 인사를 앞두고 있다. 지금은 사실상 SK스퀘어, 11번가에서 총대를 메고 딜을 책임지고 진행할 사람이 없다는 얘기다.

물론 워터폴 조항이 있다는 점은 변수다. 이는 드래그얼롱이 행사될 경우 FI가 우선적으로 투자 원금을 회수한다는 의미다. 가령 FI가 11번가를 5000억원에 매각하면 FI는 투자 금을 모두 회수할 수 있지만 SK스퀘어는 돈을 한 푼도 받지 못할 수 있다. 물론 이는 극단적인 경우다. 드레그얼롱은 SK스퀘어의 협조가 절대적이다. FI도 이 점을 알고 있는 만큼 사전에 SK스퀘어 측과 드레그얼롱에 대한 입을 맞췄을 것이란 얘기도 나온다.

이 때문에 일각에선 추후 큐텐과의 재협상을 점치기도 한다. 매각의 키가 SK스퀘어에서 FI로 넘어간 것일 뿐 사실상 달라진 건 하나도 없어서다. 여전히 큐텐 이외의 뚜렷한 원매자는 등장하지 않고 있다. 알리바바는 중국 플랫폼이라는 큰 리스크가 있다. 아마존은 한국 시장 진출에 대한 니즈가 크지 않다. 시장에서는 큐텐이 평가한 1조원 안팎의 금액도 나쁘지 않다는 평가다. SK스퀘어와 FI가 반반씩은 나눌 수 있는 금액이다.

커머스 업계 관계자는 "현실적으로 11번가의 몸값을 예전처럼 높게 책정받아 매각하긴 힘든 상황"이라며 "SK스퀘어에서는 FI에 악역을 맡기는 것이 여러모로 더 나을 것이란 판단이 있었을 것"이라고 분석했다. 이어 "FI의 드래그얼롱이 앞으로 큐텐, 알리바바, 아마존 등 원매자와의 협상에 어떤 영향을 미칠지 지켜봐야 한다"고 내다봤다.