국내 뷰티업계 1·2위인 아모레퍼시픽과 LG생활건강이 작년에도 실적 악화의 늪에서 헤어나오지 못했다. 이번에도 중국 시장 부진과 면세 채널 매출 하락 탓이다. 2년 연속 실적 감소를 겪으면서 양사 모두 새로운 돌파구 찾기에 전력투구 중이다. 중국 이외에 미주, 유럽, 중동 등 해외시장 다각화와 브랜드 리뉴얼, 가맹사업 중단 등을 통해 살 길을 모색하겠다는 생각이다.

이번에도 중국·면세 영향

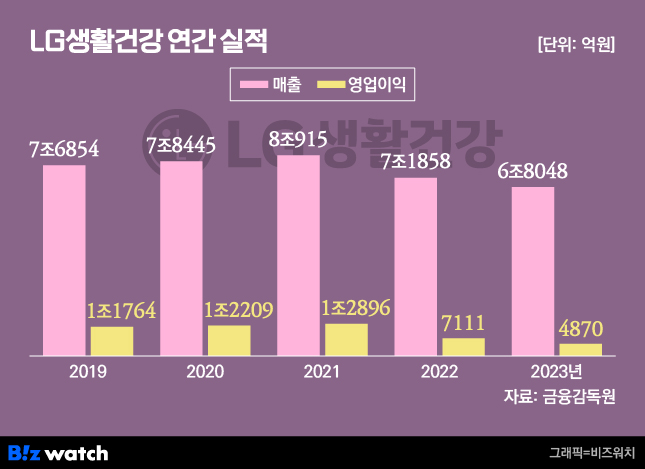

LG생활건강은 지난해 연결기준 영업이익이 4870억원을 기록했다. 전년보다 31.5% 감소한 수치다. 같은 기간 매출은 6조8048억원으로 전년보다 5.3% 하락했다. 전체 매출 중 가장 많은 비중을 차지하는 뷰티사업의 영업이익이 1465억원으로 전년보다 절반(52.6%) 가량 감소했다. 뷰티 매출은 2조8157억원으로 12.3% 줄었다. LG생활건강은 "면세 및 중국 매출이 두 자릿수 감소했고, 영업이익은 중국향 채널 매출 하락 및 해외 구조조정 비용 등으로 감소했다"고 설명했다.

이외 HDB(생활용품) 사업의 연간 영업이익도 전년 대비 34% 감소했다. 연간 매출은 2조1822억원으로 소폭(1.2%) 줄었다. 내수 경기 둔화에 따른 소비 위축과 해외 사업 변동성이 확대된 영향이라는 것이 회사 측의 설명이다. 리프레시먼트(음료)사업의 연간 매출은 1조8070억원, 영업이익은 2153억원으로 전년 대비 각각 2.4%, 1.4% 성장했지만 전체 실적 성장을 이루기엔 역부족이었다.

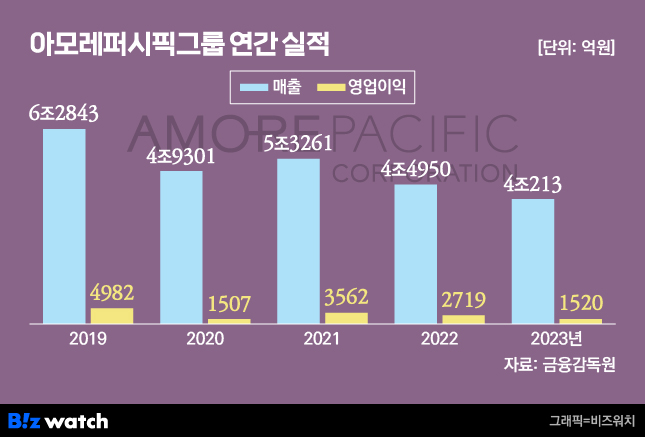

아모레퍼시픽그룹도 마찬가지다. 지난해 연결기준 영업이익은 전년보다 44.1% 줄어든 1520억원을 기록했다. 매출은 4조213억원으로 10.5% 떨어졌다. 아모레퍼시픽그룹 역시 면세와 중국 매출 감소 여파가 컸다. 주력 계열사 아모레퍼시픽의 연간 매출은 3조6740억원으로 전년보다 11.1% 감소했다. 영업이익은 1082억원으로 49.5%나 줄었다. 국내외 모두 실적이 악화했다. 국내 영업이익은 34% 줄어든 1464억원을 기, 해외사업은 적자 전환했다.

아모레퍼시픽의 국내 매출은 전년 대비 14.4% 줄어든 2조2108억원을 기록했다. 해외 매출도 1조3918억원으로 5.5% 감소했다. 그동안 아모레퍼시픽의 실적을 견인해왔던 설화수, 헤라 등 럭셔리 부문의 매출도 전년보다 16% 감소했다. 라네즈, 에스트라 등의 프리미엄 부문 매출은 전년보다 18% 줄었다. 국내 매출에서 럭셔리는 55%, 프리미엄은 22%의 비중을 차지하고 있다.

신제품을 출시하고 유명 앰배서더를 기용한 덕분에 일부 브랜드의 매출은 올랐지만, 면세 매출 감소 타격이 커 전반적인 성과로 이어지지 못했다는 분석이다. 아모레퍼시픽그룹의 주요 자회사들은 에뛰드를 제외하고는 전반적으로 수익성이 악화했다. 자회사 중 매출 규모가 가장 큰 이니스프리는 매장 리뉴얼 등의 채널 재정비를 단행, 마케팅 투자를 늘리면서 매출과 영업이익이 모두 감소했다.

중국발 타격 언제쯤 벗어날까

중국 수요 감소는 양사의 실적 악화의 주요 원인이 된 지 오래다. 중국은 시장 파이가 큰 만큼 국내 뷰티기업들에게 중요한 시장이었다. 그러다 보니 중국의 수요에 따라 실적이 좌우되고 있다. 중국에 발목이 잡힌 셈이다. 그동안 상당한 규모의 투자를 해왔던 터라, 쉽게 발을 뺄 수도 없는 상황이다.

더 큰 문제는 중국 내 자국 화장품에 대한 선호도가 높아지고 있다는 점이다. 더불어 중국산 제품의 품질이 점차 향상됨에 따라 향후 중국 자국 브랜드의 시장점유율은 더욱 증가할 것으로 전망되고 있다. 중국 소비자들도 이제는 더 이상 한국 화장품에 열광하지 않는다는 이야기다.

이에 따라 LG생활건강과 아모레퍼시픽은 중국 외 다른 국가로 눈을 돌리고 있다. 더 이상 중국에만 얽매일 수 없어서다. 실제로 성과도 조금씩 나타나고 있다. LG생활건강의 지난해 중국 매출이 7511억원으로 전년보다 19.6% 줄었다. 반면, 북미 매출은 6007억원으로 10.9% 늘었다. LG생활건강의 전체 매출에서 해외 매출은 30%를 차지한다. 그중 중국은 11%로 가장 크고, 북미 9%, 일본 5% 순이다.

아모레퍼시픽도 새로운 시장인 미주와 EMEA(유럽, 중동 등), 일본에서 선전하고 있다. 실제로 미주 라네즈 브랜드 매출은 전년 대비 58% 성장했다. 라네즈 등 미주 주요 브랜드 제품의 포트폴리오를 강화하고 이니스프리, 설화수의 멀티숍 채널을 늘린 것이 주효했다는 분석이다.

작년 EMEA 매출의 경우 영국, 중동에 신규 진출해 전년보다 62% 늘었다. 반면 중국 매출은 20% 감소했다. 중국 매출 비중은 아시아 시장에서 50% 초반대다. 아모레퍼시픽은 중국 현지 오프라인 매장을 효율화하고 재고를 줄이기에 나선 상태다.

올해 나아갈 방향은

LG생활건강은 내년 매출 목표를 전년 대비 한 자릿 수 성장으로 잡았다. △국내 사업 성장 △중국향 사업 건전성 확보 △비중국 사업 확대 등을 목표로 제시했다. 우선 국내에서는 차별적인 신제품 출시를 확대하고, 신규 채널 진입으로 온라인 채널을 강화할 계획이다. LG생활건강은 올해 쿠팡과 로켓배송 직거래 재개한 바 있다. 또 더마, 색조 브랜드도 H&B(헬스앤뷰티) 채널에서의 입지를 확대한다는 구상이다.

또 비중국 사업의 일환으로 미국 자회사 '에이본' 사업의 흑자전환을 가시화한다는 계획이다. 북미 지역에서 빌리프, TFS, 피지오겔 등 브랜드 투자를 확대할 예정이다. 또 일본과 동남아에서도 현지 특성에 맞는 브랜드를 강화해 시장을 더 적극적으로 공략한다는 전략이다.

수익성 강화를 위한 체질 개선 계획도 세웠다. 리브랜딩 및 M&A를 통해 브랜드와 제품 경쟁력을 보완한다는 생각이다. 해외 사업 중 부진한 사업은 구조조정하기로 했다. 중국 내 오프라인 채널 효율화 작업도 진행할 계획이다.

아모레퍼시픽그룹은 현재로선 M&A 계획은 없다는 입장이다. 그보다 브랜드 핵심 강화 작업에 매진하는 것이 시급하다는 판단이다. 일단 고객 중심으로 브랜드 전략을 짜기로 했다. 고객 공감 콘텐츠를 개발하고 고객관리 프로그램을 실행하는 것을 고민하고 있다.

해외사업도 성장 잠재력이 큰 지역을 중심으로 재편할 계획이다. 미주, 일본, 아세안, 유럽, 중동 등에서 유통 파트너십을 강화하고 다양한 사업 모델을 시도해 지속적인 글로벌 성장 동력을 확보하겠다는 구상이다.

아울러 LG생활건강이 지난해 가맹사업을 철수하면서 아모레퍼시픽의 가맹사업 향방도 관심이다. 업계에서는 아모레퍼시픽이 수익성 확보가 시급한 만큼 가맹사업 철수에 나설 것으로 보는 시각도 많다. 실제로 아리따움, 에뛰드, 이니스프리 등의 브랜드 가맹점 수는 지난 3년새 크게 줄었다. 아모레퍼시픽 관계자는 "가맹사업을 잘 유지하고 발전시킬 계획"이라고 말했다.