올해 신용카드 가맹점이 부담하는 '적격비용' 재산정 시기가 다가옴에 따라 제도 개선 목소리가 커지고 있다. 제도 도입 후 가맹점 수수료율이 지속 하락하면서 카드업계의 부담이 가중된 상황이다. 과도한 규제로 본업인 신용판매가 막히면서 고위험 상품에 내몰리는 악순환을 끊어낼 때라는 지적이 나온다.

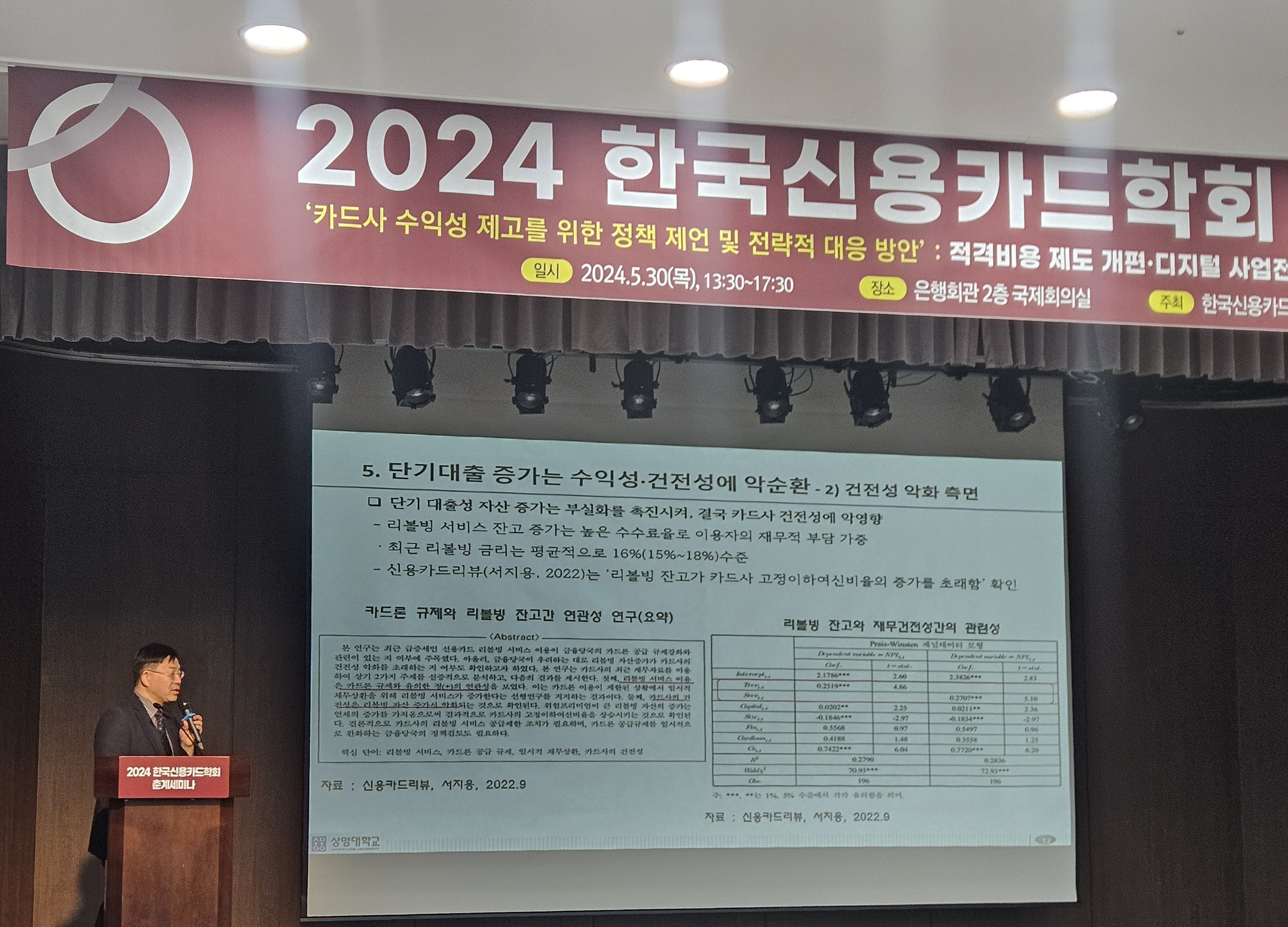

30일 한국신용카드학회는 '카드사 수익성 제고를 위한 정책 제언 및 전략적 대응 방안'을 주제로 2024 춘계세미나를 개최했다. 학회장인 서지용 상명대학교 교수는 이 자리에서 '적격비용 재산정 제도의 합리적 개편방안'을 발표했다.

매출 늘어도 수익 감소…적격비용의 함정

적격비용이란 신용카드 가맹점이 부담하는 게 합당한 비용을 뜻한다. 자금조달·위험관리·마케팅·일반관리·조정비용 등이 포함된다. 3년마다 재산정되며 여기에 마진율을 더해 카드 가맹점 수수료율을 정한다.

카드사가 가맹점과 관련 없는 비용을 전가하는 것을 막기 위해 도입된 제도지만, 이후 가맹점 수수료율이 지속 감소해 논란이 됐다. 실제 2012년 제도 시행 후 가맹점 수수료율은 네차례 연속 감소했다. 결과적으로 신용카드 결제가 증가했음에도 카드사들의 관련 수익은 줄었다.

서지용 교수는 적격비용 재산정 제도의 문제점으로 △과도한 우대 수수료율 적용 범위 △최근 시장 상황 미반영 △동일 기능·동일 규제 미적용 등을 꼽았다.

당국은 영세·중소가맹점에 대해 우대 수수료율을 적용하고 있는데, 2019년부터 연매출 10억~30억원 업체까지 포함됐다. 전체 가맹점 중 96%가 우대를 받는 상황이다.

또 적격비용이 3년 주기로 산정되면서 시장 변화에 둔감할 수밖에 없다. 최근 급격한 금리 인상으로 급증한 조달·위험관리 비용 역시 반영되고 있지 않다.

카드업계와 유사한 결제업을 수행하는 플랫폼, 배달기업 등은 규제 대상에서 벗어난 점도 언급했다.

결과적으로 카드사는 본업인 신판에서 밀려나고, 카드론·리볼빙으로 이어지는 고위험 상품군에 집중할 수밖에 없었다는 지적이다.

서지용 교수는 대안으로 '개인 회원 연회비율 연동제'를 제안했다. 카드사가 개인 회원 이탈을 우려해 연회비는 동결하고, 가맹점의 수수료율만 올리는 부작용을 막기 위해서다.

서지용 교수는 "비용을 줄이려다 보니 고용을 축소하고, 영업 경쟁력이 약해져 고위험 상품 판매에 나서는 악순환"이라며 "정부의 정책 개입을 심화시키는 적격비용 재산정 제도를 폐지해야 한다"고 말했다.

적격비용 손해 연 1조4000억원 육박

적격비용 제도는 도입 초기부터 논란이 됐다. 수수료율을 정부가 통제한다는 점에서 업계의 반발이 컸고, 실제 재산정 때마다 가맹점 수수료율이 지속해서 인하되며 불만이 증폭됐다.

연매출 2억원 이하의 영세 신용카드 가맹점의 경우 2012년 수수료율은 1.5%였는데, 2021년 0.5%로 떨어졌다. 연매출 2억~3억원 규모 업체는 2012년 2.12%, 2015년 1.3%, 2018년 0.8%, 2021년 0.5%로 지속 감소했다. 연 10억~30억원 매출의 비교적 덩치가 큰 기업 역시 2012년 2.12%에서 2021년 1.5%로 인하됐다.

수수료율이 떨어지면서 카드 사용이 증가해도 카드사의 수익은 오히려 감소하는 구조가 됐다.

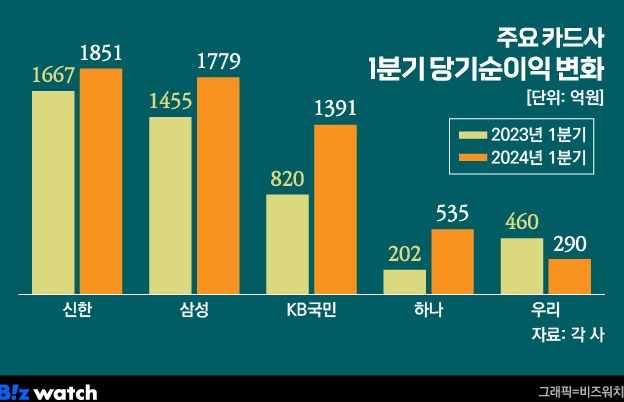

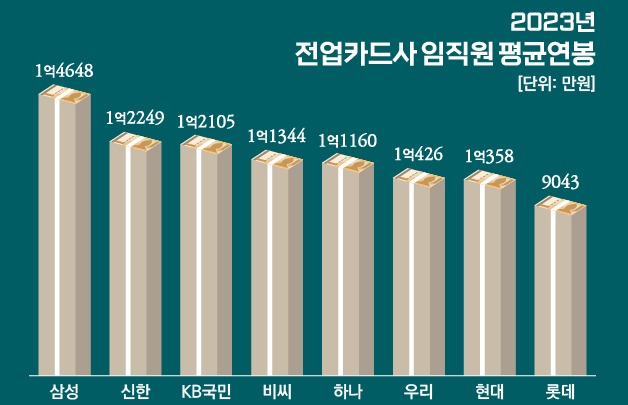

서지용 교수 분석에 따르면 적격비용 제도 도입 후 카드업계의 가맹점 수수료 수익은 연간 3300억~1조4000억원 감소했다. 연도별 손실액은 △2013~2015년 연 3300억원 △2016~2018년 연 6700억원 △2019~2021년 연 1조4000억원 등으로 추정했다. 신한·삼성·KB국민·현대·우리·하나·롯데카드 등 7개 카드사의 구매 실적과 점유율 등을 기반으로 계산한 수치다.

이에 금융당국은 제도 개선을 약속하고, 2022년 '카드수수료 적격비용 제도개선을 위한 TF'를 발족했다. 애초 작년 말 제도 개선을 마무리할 예정이었지만, 카드사와 가맹점의 이견이 극심해 지금까지도 결론을 내리지 못했다.

특히 올해 적격비용을 재산정 시점을 맞아 카드업계의 압박이 거세지고 있다. 업계는 재산정 주기를 기존 3년에서 5년으로 늘리고, 최종적으론 제도를 폐지해야 한다고 주장한다.