동부제철이 채권단 공동관리를 위한 협의를 진행중인 가운데 그룹의 다른 계열사들도 쉽지 않은 환경이 직면하고 있다. 특히 동부CNI의 유동성 문제가 대두되는 등 비금융계열사들에 대한 우려가 높아지는 모습이다.

당초 마련했던 구조조정이 지연되자 신용평가기관들은 동부 계열사들에 대한 신용등급을 낮추고 있다. 그룹 전반의 재무위험이 높아졌다는 평가다.

◇ 비금융 계열사 재무안정성 취약

동부제철을 포함한 비금융계열사들의 재무안정성은 상당히 취약한 상태다. 철강과 건설부문이 장기 부진에 빠져 있고, 다른 계열사들의 수익성도 나빠지고 있기 때문이다.

한국신용평가에 따르면 동부그룹의 지난해말 기준 총 차입금은 6조2690억원 수준이다. 올들어 동부익스프레스 매각 등이 이뤄진 것을 감안하면 최근에는 5조7000억원 수준까지 줄었을 것으로 보인다.

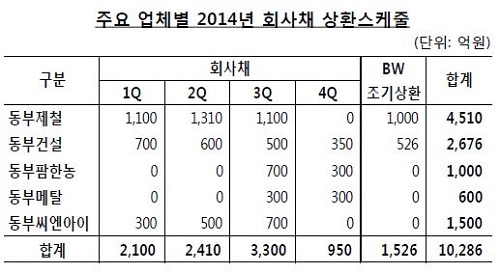

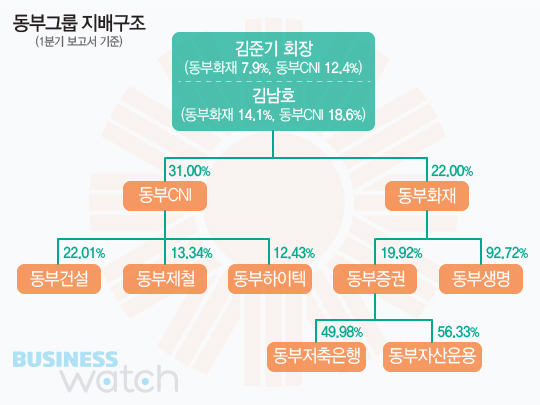

계열사중에선 공동관리가 추진중인 동부제철의 차입금이 2조3000억원 가량으로 가장 많다. 동부하이텍과 동부팜한농의 차입금도 각각 6600억원과 6400억원에 달했다. 동부CNI도 2500억원 가량의 차입금을 가지고 있다.

문제는 차입금중 상당부분이 단기라는 점이다. 짧은 시간내에 차입금을 상환해야 하는 부담이 크다는 의미다. 동부의 전체 차입금중 장기차입금의 비중은 35.3%에 불과하다. 반면 한신평이 합산한 16개그룹 장기차입금 비중은 평균 58.6%다.

◇ 동부CNI도 유동성 위기

실제 비금융계열사들을 지배하고 있는 동부CNI의 유동성 위기에 대한 우려도 높아지고 있다. 당초 추진했던 회사채 발행계획이 무산될 위기에 놓인 탓이다. 동부CNI는 7월5일과 12일 각각 200억원과 300억원의 회사채를 차환하기 위해 이달말 250억원 규모의 회사채를 발행할 계획이었다.

하지만 동부제철의 공동관리 추진으로 인해 금융당국이 회사채 발행신고서 정정을 요구하면서 계획이 틀어진 상태다. 정정보고서 제출과 회사채 공모에 걸리는 물리적인 시간을 고려할때 5일 도래하는 회사채를 차환할 수 없기 때문이다.

일부에서는 동부CNI의 법정관리 가능성도 나오고 있다. 전체 차입금중 은행권 여신이 적어 채권단이 지원하기 쉽지 않은 구조라는 설명이다. 동부그룹 자체적으로 자금을 조달해야 하는 상황이다.

문제는 동부CNI가 비금융계열사를 지배하는 위치에 있다는 점이다. 동부CNI는 공동관리 예정인 동부제철 지분 13.34%, 매각예정인 동부하이텍 지분 12.43%를 가지고 있다. 동부건설 지분도 22.01% 들고 있다.

다만 채권단과 동부그룹이 큰 틀에서 합의에 이를 것이라는 전망도 나온다. 동부CNI 회사채 등에 투자한 개인투자자 피해 등이 발생하면 문제가 더 복잡해 질 수 있기 때문이다.

◇ 신용등급 줄줄이 하락

이처럼 구조조정이 지연되고, 유동성 위기가 불거지면서 신용평가사들은 동부 계열사들의 신용등급을 낮추고 있다. 한국기업평가는 지난 26일 동부건설·동부제철·동부CNI의 신용등급을 BBB-에서 BB+로 낮췄다고 밝혔다. 동부메탈 신용등급도 BBB에서 BB+로 하향조정했다.

한기평은 또 이들 업체의 신용등급을 '부정적 검토' 대상에 올려 추가적인 하향 가능성을 열어놨다. 동부팜한농(BBB+)과 동부특수강(BBB)은 기존의 신용등급을 유지했으나 '부정적 검토' 대상에 포함했다.

한기평은 "동부그룹 재무구조개선 계획의 핵심이라고 할 수 있는 동부인천스틸과 동부발전당진 패키지 매각이 지연됨에 따라 재무구조개선 이행성과가 여전히 미흡한 수준에 그치고 있다"며 "그룹전반의 재무위험이 한층 확대된 국면에 진입한 것으로 판단된다"고 밝혔다.

이어 "그룹과 주채권은행간 구조조정 추진 방안에 대한 논의결과와 진행경과 등을 중점적으로 모니터링해 각사의 신용등급에 추가적으로 반영할 예정"이라고 덧붙였다.