편의점 빅 2 CU와 GS25가 지난해 엇갈린 성적표를 받아들었다. 매출은 양사 모두 성장했다. 코로나19에 따른 '슬세권(근거리 상권)' 활성화의 수혜를 입어서다. 하지만 실속은 CU가 챙겼다. CU는 매출과 영업이익 모두 큰 폭으로 증가했다. GS25는 매출은 소폭 성장했지만 영업이익이 역성장했다.

'집중력'이 이런 차이를 불러왔다. CU는 지난해 편의점의 본질에 집중했다. 곰표·백양·말표 등 콜라보 자체브랜드(PB) 상품을 연이어 내놓았다. 신상품도 적극 도입하고, 파격적 마케팅을 펼쳐 소비자의 눈을 사로잡았다. 이를 통해 기존점 매출 상승을 이끌었다. 반면 GS25는 지난해 근거리 배송 서비스 '퀵커머스'를 위한 저변 확대에 집중했다. GS리테일과 GS홈쇼핑의 통합에 따른 투자도 있었다. 자연스럽게 편의점에 대한 집중도가 다소 낮아졌다.

이들의 전략은 올해도 비슷할 것으로 예상된다. CU는 지금까지처럼 편의점의 경쟁력을 높이는 데 역량을 기울인다. 아울러 비용 효율화에도 집중한다. GS25는 지난해 인수한 요기요 등 플랫폼을 통한 '퀵커머스 근거리 거점'으로 거듭날 예정이다. 이를 통해 GS홈쇼핑 등과의 시너지도 만들어내겠다는 각오다. 양사의 엇갈린 전략이 가져올 결과에 시선이 집중된다.

명암 엇갈린 편의점 빅 2

편의점은 코로나19의 수혜를 입은 대표적 업종이다. 대형마트 등 대규모 유통시설이 수 차례 집합금지를 겪으며 슬세권이 주목받았다. 편의점은 이 수요 상당 부분을 흡수했다. 산업통상자원부에 따르면 지난해 편의점의 유통 시장 내 매출 비중은 15.9%에 달했다. 전통의 강자였던 대형마트를 제치고 오프라인 유통 채널 2위에 올랐다. 매출이 성장할 수 있는 판이 깔려있었던 셈이다.

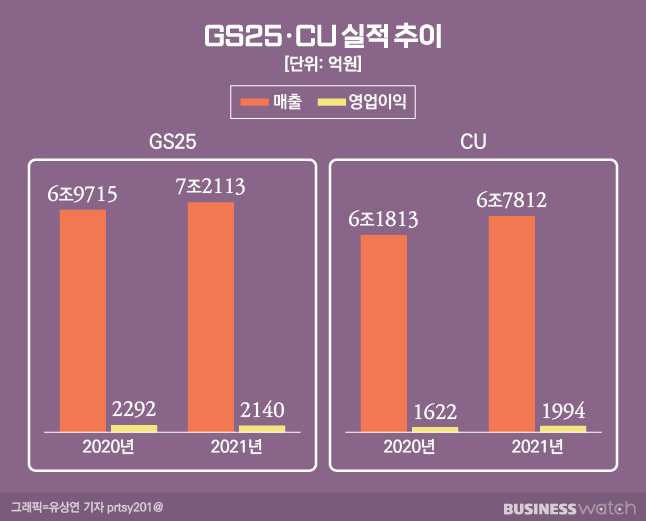

이런 가운데 지난해 CU와 GS25의 명암은 엇갈렸다. CU는 매출과 영업이익을 모두 끌어올렸다. CU의 지난해 매출은 전년 대비 9.7% 성장한 6조7812억원이었다. 같은 기간 영업이익은 22.9% 늘어난 1994억원을 기록했다. 아직 매출 규모에서 차이는 있지만, 실속을 챙겨가며 선두 GS25를 맹추격했다. CU 관계자는 "시장에 적극 대응하는 마케팅과 서비스 혁신으로 호실적을 거뒀다"고 설명했다.

반면 GS25(GS리테일 편의점 사업부)는 아쉬움을 삼켰다. GS25의 지난해 매출은 7조2110억원, 영업이익은 2140억원이었다. 매출은 전년 대비 3.4% 늘며 체면치레를 했지만, 영업이익은 6.5% 줄었다. 이에 대해 GS25는 복지제도 상향 등 일시적 비용 증가로 영업이익이 줄었다고 밝혔다. 또 오미크론 변이 등에 대응하기 위한 광고·판촉비 지출도 늘었다는 설명이다.

'집중력'이 가른 승패

업계에서는 집중력의 차이가 CU와 GS25의 성적을 갈랐다고 분석한다. CU는 지난해 편의점 시장의 트렌드를 사실상 주도했다. 자체브랜드(PB)를 강화해 '곰표 시리즈' 등 히트 상품을 연이어 배출했다. 신상품 도입에도 가장 적극적이었으며, 택배를 비롯한 신사업 확대에도 힘줬다. 초저가 마케팅을 통해 기존점의 경쟁력도 높였다. 아울러 지난해 총 932개의 점포를 순증시키면서 안정성까지 높였다. 이를 통해 근거리 상권 소비자의 이목을 사로잡는 데 성공했다.

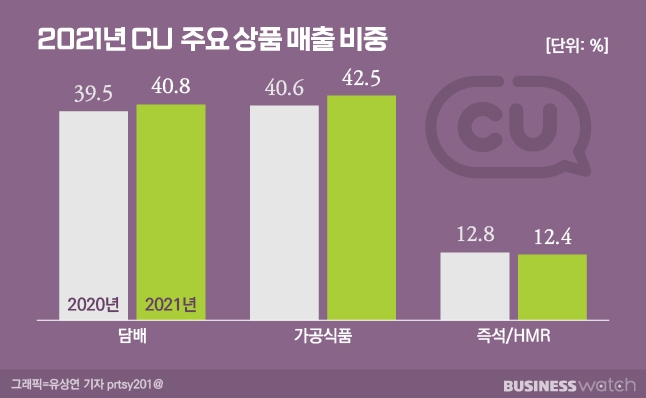

이런 시도들은 CU의 매출 구조까지 개선했다. 식품·PB 신상품이 인기를 끌면서 '편의점 1등 상품' 담배를 끌어내렸다. CU의 지난해 담배 매출 비중은 39.5%였다. 전년 대비 1.3% 포인트 줄었다. 반면 가공식품의 매출 비중은 같은 기간 1.9% 포인트 상승한 42.5%였다. 편의점에서 식품류의 마진은 20%~30%대로, 10% 미만인 담배에 비해 높다. 결국 CU가 고효율 매출 구조를 만들어냈다는 이야기다. 실속이 개선된 것은 당연한 결과다.

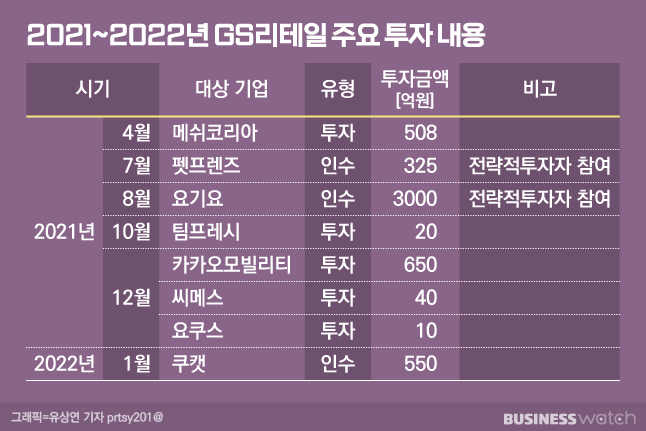

반면 GS25는 시장 대응 측면에서 CU에 비해 다소 부족했다. GS리테일은 지난해 GS홈쇼핑과의 통합 전후 디지털 커머스와 퀵커머스에 집중하겠다고 밝힌 바 있다. 이를 위한 공격적 투자도 이어졌다. GS리테일은 지난해 배달대행 플랫폼 '부릉' 운영사 메쉬코리아와 카카오모빌리티의 지분을 인수했다. 요기요 인수전에도 전략적 투자자로 참여했다. 이 과정에 투입된 비용만 4100억여원에 달한다. 때문에 과거 대비 편의점에 적극 투자하기 어려웠을 것이라는 평가다.

대세는 CU?…"아직 모른다"

양사의 전략은 올해도 엇갈릴 것으로 전망된다. CU는 올해도 편의점 역량 강화에 집중할 계획이다. 핵심 전략은 상품 차별화다. 식품 생산 자회사 BGF푸드를 통해 냉장 가정간편식(HMR) 경쟁력을 강화할 계획이다. 이를 통해 매출 구조를 더욱 개선해 나가는 것이 목표다. 또 CU는 지난해 신선식품 공급 체계를 지역 기반에서 상품 중심으로 개편했다. 소품종 대량 생산에 집중해 고정비를 통제할 수 있도록 했다. 따라서 비용 효율성도 높아질 수 있을 것으로 예상된다.

반면 GS25는 플랫폼의 일부로 변신할 것으로 보인다. GS리테일은 올해 GS홈쇼핑·요기요의 플랫폼과 메쉬코리아·카카오모빌리티의 배송 역량 사이의 시너지 창출에 집중한다. 이 과정에서 GS25 점포는 플랫폼과 소비자를 잇는 접점을 맡는다. 전국 GS25가 1만5000개점이 넘는 만큼, 빠르게 퀵커머스 시장 영향력을 높일 수 있다는 예상이다. 구체적 전략도 나오고 있다. GS25는 올해 '우딜-주문하기' 앱을 통해 GS25의 1100여개 상품을 판매한다. '퀵커머스 실험'이 본격적으로 시작되는 셈이다.

사업 영역 확장도 이어질 것으로 전망된다. GS리테일은 지난해 7월 반려동물용품 전문 쇼핑몰 '펫프렌즈'를 IMM프라이빗에쿼티와 함께 인수했다. 올해는 푸드테크 업체 '쿠캣'을 550억원에 품었다. 이들 모두 온·오프라인 시너지를 충분히 낼 수 있는 분야다. 특히 쿠캣은 콘텐츠에 강점이 있다. 짧은 동영상을 통해 소비자를 유입시키고 제품을 판매하는 사업 모델을 가지고 있어서다. 이는 자체 플랫폼으로 소비자를 '록인(Lock-in)' 시키는 데 힘을 보탤 수 있다는 분석이다.

업계 관계자는 "BGF리테일에게 CU는 핵심 단일 사업이지만 GS리테일에게 GS25는 플랫폼이라는 거대 구상의 한 축이다. 따라서 편의점 자체에 대한 집중력만 놓고 본다면 앞으로도 CU가 경쟁우위를 가져갈 수 있을 것"이라며 "다만 GS리테일의 퀵커머스 전략이 성공한다면 GS25의 수익성과 역량도 큰 폭으로 개선될 수 있다. 1~2년의 결과로 섣불리 미래를 전망할 수는 없다"고 말했다.