CEO는 보험을 '사랑해'

▷관련기사: [인사이드 스토리]①'오' 회장님 VIP종신보험의 비밀(6월29일)에서 계속

다른 보험 상품도 아닌 종신보험이 CEO플랜으로 제시되는 이유는 뭘까요. 먼저 보험만이 가진 계약자·피보험자·수익자(계피수) 특성을 십분 활용하는 데 종신보험이 가장 적합하다는 겁니다. 앞서 말씀드린 대로 보험기간 동안 사망하면 몇백억의 보험금을 받아서 회사 운영자금이나 유족 위로금으로 쓸 수 있죠.

퇴직시 보험을 승계하면서 가장 부담이 적은 퇴직소득세를 내고 보험계약을 그대로 가져온다고 했잖아요. 그러면 CEO가 보험 계약자가 되서 배우자나 자녀를 수익자로 바꾸는 게 가능합니다. 수익자 지정은 보험의 주인인 계약자 고유의 권한이거든요. 이때 일부 상속세가 발생하긴 하지만 앞으로 받게 될 사망보험금보다는 낮은 수준이니까요.

알아두실 게, 종신보험이 꼭 사망만 보장하지는 않아요. 연금 전환 특약이 부가된 종신보험은 납입 기간이 경과된 이후에는 특약에 따라 연금으로 전환할 수도 있어요. 퇴직한 CEO도 다달이 생활자금이 필요하잖아요.

이것도 아니면 보험을 승계한 뒤 바로 해약해 해지환급금으로 목돈을 마련하는 것도 선택사항 중 하나입니다. 보통 10년간 종신보험의 보험료를 내고 비슷한 기간을 보험사에 그대로 거치해두면 그동안 낸 보험료보다 더 많은 해약환급금을 받는 경우가 있다고 하더군요.

일부에서, '종신보험의 수익자를 회사에서 CEO로 전환하면 회사에서 불입한 보험료를 CEO가 모두 회사에 돌려줘야 한다'고 항변하긴 하는데요. 그건 회사가 보험료를 납입하고 있을 때만 해당하는 얘기고요. 보험료 납입 기간이 끝난 후(납입 완료) 퇴직 시점에 승계하면 CEO가 회사에 돌려주지 않아도 된다고 합니다.

CEO가 든 종신보험→법인세 절감효과

#. 보험으로 회삿돈 '합법적' 횡령(○○뉴스, 2022년 6월)

맙소사. 오 회장님을 향한 기사 제목입니다. 기사를 본 사람들은 손가락질을 하기 시작했죠. "자기 돈은 한 푼도 내지 않고 고액의 퇴직금을 회삿돈으로 마련한다"며 비난이 날로 거세졌습니다. 곤두박질치는 회사 주가에 주주들이 속은 부글부글 끓고 있었습니다. 대규모 횡령 사건 여파가 계속되고 있는데 회사 오너는 자기 뒷주머니(?) 챙기기 바쁘다니 누가 좋아하겠어요.

이리저리 물어뜯기던 오 회장님은 "다른 데도 다 그러는데 왜 나만 갖고 그래"라며 관련 임원을 불러 강한 불만을 표현했습니다. 그러면서 "회사 명의로 보험을 든 게 나만 좋자고 한 일인가. 회사에도 이득이 있지 않은가"라며 분통을 터뜨렸죠. 오 회장님의 호통을 들은 임원은 부리나케 사무실로 뛰어가 CEO가 든 보험으로 회사가 얻을 수 있는 금전적 이익을 찾기 시작했습니다.

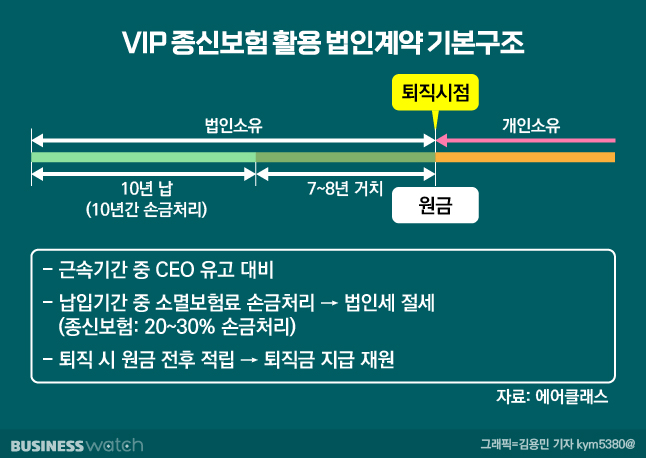

관련 법을 열심히 뒤져보니 법인세 절감 효과가 있더군요. 종신보험을 예로 들어볼게요. 예컨대 10년납 CEO종신보험에 든 후에 10년 동안 성실히 보험료를 납입했다고 합시다.

그럼 보험료를 내는 기간동안은 소멸보험료(사업비+위험보험료)에 대해 20~30%가량 손금(비용)처리가 된다는 겁니다. 소멸보험료는 사업비(모집인 수수료)와 위험보험료(사망 보장용 보험금)로 구성돼 있는데 이 부분은 비용으로 보고 공제가 가능하다는 거에요.

회사는 그만큼 법인세를 아낄 수 있게 되는 거죠. 지출이 줄어들면 회사는 잉여금(자본)을 늘릴 수 있게 되고요. 배당이나 투자를 더 할 수 있게 되니 주주들에게도 좋은 거에요.

여기에 납입 기간 동안은 법인세를 아끼고 납입 완료된 종신보험을 그대로 보험사에 거치시켜두는 겁니다. 납입 기간과 비슷한 정도가 좋다고 하네요. 그러면 그간 낸 보험료 적립액(사업비와 위험보험료를 뺀 나머지 보험료)에 공시이율 수준의 이자가 붙겠죠.

이렇게 되면 그간 낸 원금에 해당하는 보험료를 CEO 퇴직 시점에 대부분 돌려받을 수 있게 돈이 맞춰진다고 하네요. 회사 입장에선 법인세 절감에 따로 돈을 굴리지 않아도 이자를 챙길 수 있으니 1석 2조인 부분이 있죠.

기재부 "승계된 보험, 퇴직소득 맞다"

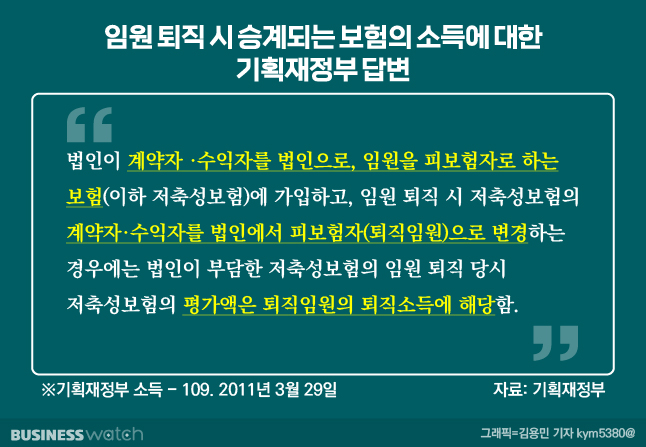

여기에 그 임원은 보험증서를 퇴직금으로 승계하는 게 합법이라는 것도 알아냈습니다. 현행 세법에서는 퇴직 시점에 CEO에게 지급되는 보험증서가 퇴직금인지 근로소득인지 명확한 규정이 없다고 합니다.

세법 규정이 없으면 세금을 징수하는 기관인 국세청이나, 국세청의 상위 기관인 기획재정부의 서면 질의·답변으로 과세여부를 판단하는데요.

결론부터 말하면 CEO플랜으로 승계되는 보험증서가 2011년 3월에 기재부에 의해 '퇴직소득'으로 명확히 인정됐어요. 1997년 IMF 외환 위기 당시로 돌아가 볼게요. 그때는 수많은 회사가 부도가 나서 임직원들에게 퇴직금을 줄 챙겨줄 돈이 없었어요. 그래서 가전제품 회사나 건설사 등 현물을 보유하고 있는 회사들은 판매하지 못한 가전제품이나 미분양 아파트로 퇴직금을 대신 주는 경우가 있었죠.

이런 경우에 비춰 국세청 예규를 찾아보면 '현물로 퇴직금을 지급 받는다고 하더라도 퇴직금 명목이라면 퇴직금이 맞다'고 답을 준 사례가 있다고 합니다.

국세청은 '퇴직금에 대한 평가는 받는 현물을 팔아서 받을 수 있는 돈(싯가)'이라고 하기도 했고요. 노무 관련 법에서도 당사자 간 합의가 있으면 현금이 아니라 현물로도 퇴직금을 지급할 수 있도록 돼 있죠. 다시 말해 CEO가 승계한 보험증서가 퇴직금 명목의 현물이 될 수 있다는 거에요.

하지만 관련 법규나 규정을 차근차근 살펴보고 해명자료를 준비하던 임원은 몇 가지 '찝찝한' 부분도 찾아냈습니다. 그건 다음에 알려드릴게요.