"은행을 넘어 전체적인 금융시스템을 보면서 시장안정에 주도적 역할을 해달라"(2022년 11월9일, 김주현 금융위원장)

불과 몇달 전만 해도 금융당국은 은행권에 도움의 손길을 청했다. 레고랜드 사태로 단기자금시장 경색이 심화되자 은행들에게 2금융권 지원 등 시장 안정을 위해 '경제 방파제' 역할을 해달라는 주문이었다.

최근에는 부동산 시장 연착륙을 위해 대출 규제를 사실상 없앴다. 은행을 통해 시장에 유동성을 공급하겠다는 의도에서다.

결과적으로 은행 이자이익 규모 등 수익성은 정부 정책과 부동산 시장 영향이 크다. 은행들 입장에선 정부 정책을 수행하는 역할을 했을 뿐인데 고금리 시기 급증한 이자이익만을 바라보며 비판하는 것은 억울하다는 목소리도 나온다.

경제 방파제라는데…

금융당국은 경제 위기시 은행의 역할을 강조한다. 지난해 10월 레고랜드 사태로 단기자금시장이 급격히 위축되는 등 시장 불안이 확산되자 대규모 공적자금 투입을 비롯해 금융권에 자금 지원을 요청했다.

당시 김주현 금융위원장은 "은행이 경제의 방파제이자 금융권 맏형으로서 중책을 담당할 시기"라며 "건전성이나 유동성 측면에서 안정적이고 공적인 역할에 대한 이해나 책임도 남달라 2금융권과는 다르다"고 말했다. ▷관련기사: "은행이 경제 방파제"…2금융권 지원 요청한 김주현(22년 11월9일)

이에 5대 금융지주(KB·신한·하나·우리·NH농협금융)는 95조원을 지원하기로 했고 이중 90조원을 은행이 맡았다.

이보다 앞서 코로나19 확산 기간에도 금융위는 은행들에게 취약차주 지원을 위해 만기연장과 이자상환 유예 등을 실시하기도 했다.

은행의 이같은 역할이 가능하려면 충분한 자본여력이 요구된다. 특히 대내외 경제 불확실성이 확대될 경우 은행 자본여력이 부족하면 경제 위기에 직면할 수 있어서다. 이에 금융당국은 지난해부터 은행에 대손충당금 추가 적립을 요구했고, 은행 제도개선 내용중 손실흡수능력 제고 방안도 포함시켰다.

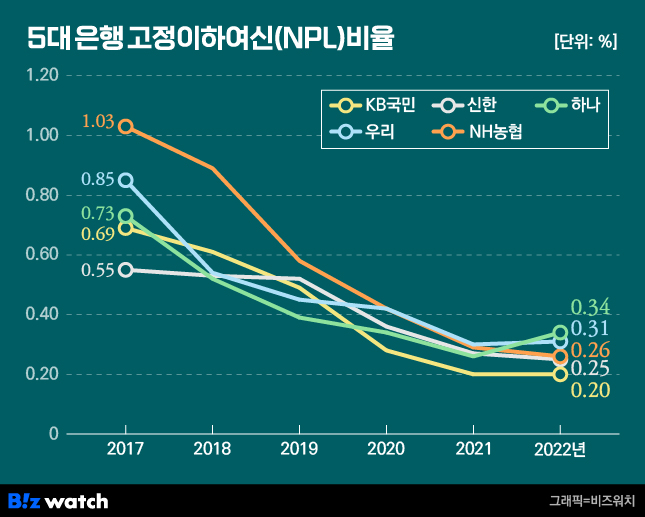

은행들도 선제적 대손충당금 전입 등을 통해 대응하고 있다. 또 은행의 자산건전성 지표인 고정이하여신비율(NPL비율)도 지속적으로 떨어지면서 안정적으로 유지하고 있다.

시중은행 관계자는 "과거와 달리 최근 은행들은 자본적정성이나 부실 관리에 주력하고 있어 글로벌 은행과 비교해도 안정적인 수준"이라며 "반대로 서민 금융에 집중하면 부실 리스크가 확대될 수 있는데 상황에 따라 은행에 다른 요구를 하는 등 일관성이 부족하다"고 토로했다.

하라는대로 했을 뿐인데

정부 부동산 정책에서도 은행은 중요한 역할을 맡는다. 부동산 냉각기에는 시장 활성화를 위해 대출 규제를 풀고, 과열기에는 문턱을 높여 돈줄을 막는다.

과거 박근혜 정부는 부동산 시장 활성화를 위해 부동산 대출 규제를 대폭 완화했다. LTV(주택담보인정비율)를 70%까지 낮추면서 시장에 '빚내서 집사라'는 메시지를 던졌다.

윤석열 정부도 마찬가지다. 윤석열 대통령의 후보 시절 대표적 공약은 '주거사다리 복원'이었고 이중 핵심은 대출 규제 완화 등 금융정책이었다.

문재인 정부 시절 저금리 장기화와 부동산 정책 부작용 등의 영향으로 부동산 시장이 과열됐다. 당시 정부는 이를 막기 위해 LTV를 40%(투기과열지구)까지 낮추고 DSR(총부채원리금상환비율)을 도입, 여기에 은행권에 가계부채 총량관리를 지시하며 대출영업에 제동을 걸기도 했다.

윤 대통령은 이같은 대출 규제를 정상화한다는 명목 아래 박근혜 정부 시절 수준으로 완화했다. 무주택자 LTV 70%, 다주택자도 60%를 적용하는 등 대출을 허용했고 시세 15억원 초과 고가주택 주담대 대출한도(2억원)를 없앤다. ▷관련기사: 금융당국도 주택시장 연착륙 총력…가계부채는?(2월5일)위축된 분양시장에 온기를 넣기 위해 분양가 9억원 초과 중도금대출 규제도 사라졌다.

이런 이유로 은행 수익은 부동산 시장과 정책 영향을 직접적으로 받는다. 부동산 시장 침체기에는 대출자산 성장세가 정체되고 금리 인하기에는 수익성이 악화된다. 반대로 활황이면 주택담보대출을 중심으로 가계대출이 크게 늘고, 금리 인상기가 겹치면 이는 이자이익 증대로 이어진다. 지난해 은행들이 역대급 실적을 기록한 배경이기도 하다.

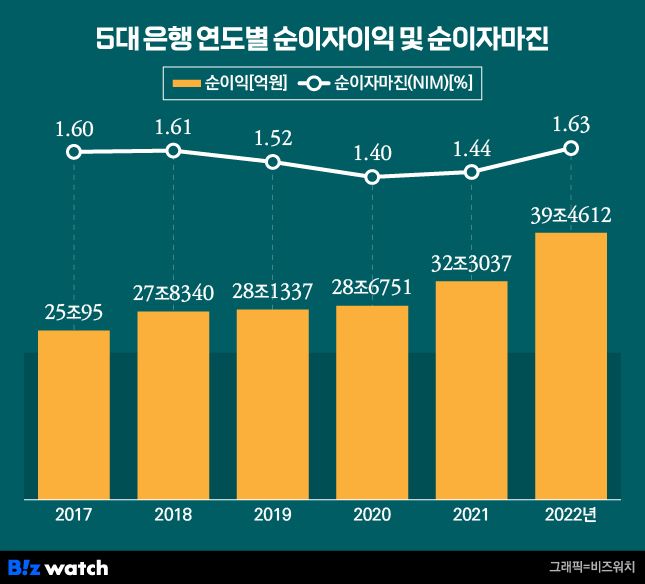

실제 은행들 이자이익은 대출자산 성장 영향으로 꾸준히 늘고 있지만 전년대비 성장률과 순이자마진(NIM)은 부동산 시장 분위기 영향을 받았다. 대출규제 강화 등 영향으로 잠시 숨고르기에 들어갔던 2019년과 코로나19로 인한 경기위축에 대응하기 위해 기준금리가 인하됐던 2020년에는 수익성이 다소 악화됐다.

이후 대출자산 증가와 금리 인상이 시작됐던 2021년과 2022년에는 이자이익 증대와 수익성도 큰 폭으로 개선됐다.

또 다른 시중은행 관계자는 "부동산 자산 비중이 큰 특성상 은행 대출을 레버리지로 활용해 집을 사는 대출 수요가 지속돼 은행 대출자산은 꾸준히 늘어날 수밖에 없다"며 "특히 지난 몇년간 '영끌' 등 현상으로 은행 대출이 급증했고, 여기에 2021년 하반기부터 통화당국 결정에 따른 기준금리가 인상으로 대출금리도 올라 은행 수익이 늘어나는 상황이 조성된 것"이라고 말했다.

이어 "최근 실적은 은행이 이익을 늘리기 위한 경영활동 때문이 아니라 정부 정책을 수행하는 과정에서 발생한 것으로 봐야 한다"며 "반대로 금리가 떨어지고 대출 규제나 부동산 시장이 침체되면 은행 수익성도 악화될 것"이라고 강조했다.