두산인프라코어는 소형 건설장비 부문인 밥캣이 지난 5월 자체 신용을 바탕으로 조달한 차입금 17억 달러 가운데 1억 달러를 조기 상환했다고 1일 밝혔다.

이번 1억 달러 상환은 밥캣의 실적이 개선되는 가운데 영업을 통해 발생한 현금흐름으로 차입금 일부를 조기에 상환했다는 점에 의미가 있다. 두산인프라코어는 지난 2007년 해외 사업 강화를 위해 밥캣을 49억달러에 인수했다.

당시 시장 등에서는 두산그룹이 밥캣을 너무 비싼 가격에 인수했다는 평가를 내놨다. 두산그룹이 종합중공업그룹으로의 전환을 꾀하기 위해 무리하게 인수했다는 분석이 많았다. 그리고 시장의 우려는 결국 현실이 됐다.

지난 2008년 글로벌 금융위기로 밥캣은 적자를 면치 못했다. 두산인프라코어는 밥캣 인수 당시 채권단과 밥캣의 부채가 EBITDA(상각 전 영업이익)의 7배를 넘지 않도록 한다는 약정을 맺었다. 49억달러에 달하는 인수 자금 마련을 위해서였다.

하지만 밥캣이 적자의 늪에서 허덕이자 두산인프라코어는 채권단과의 약정 이행을 위해 자금을 투입해야 했다. 두산인프라코어는 10억달러를 증자, 대여 등을 통해 밥캣에 투입했다. 이 과정에서 두산그룹에 일시적으로 유동성 위기가 찾아오기도 했다.

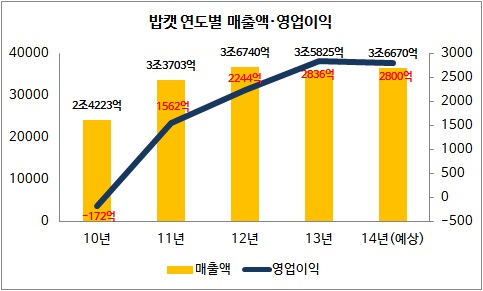

이후 두산그룹은 한동안 밥캣 인수에 따른 후유증으로 곤욕을 치러야 했다. 그러나 지난 2011년부터 밥캣이 점점 살아나기 시작했다.

| ▲ 두산그룹은 지난 2007년 중소형 건설장비업체인 '밥캣'을 총 49억달러에 인수했다. 하지만 밥캣은 지난 2008년 글로벌 금융위기의 여파로 실적이 악화됐고 이는 고스란히 두산그룹에게 재무적인 부담으로 돌아왔다. |

이에 따라 두산인프라코어는 지난 2011년 말 밥캣 인수 차입금은 자체자금과 리파이낸싱(채무 재조정)을 통해 상환키로 결정했다.

또 4000억원 규모의 해외주식예탁증서(GDR)를 발행하고 지난 2012년에는 5억 달러 규모의 영구채를 발행해 자금 조달에 성공했다. 이번 차입금 조기 상환도 이런 과정의 일환이다.

이에 따라 밥캣은 지난 5월 그동안의 실적 회복과 자체 신용 등을 바탕으로 총 17억달러에 달하는 차입금의 만기를 오는 2021년 이후로 리파이낸싱했다. 이번 1억달러도 이중 일부를 조기상환한 것이다.

두산인프라코어 관계자는 “장기적인 차입금 상환 계획의 첫 걸음인 동시에 재무적 턴어라운드를 실현하는 첫 단계"라며 "밥캣 실적이 계속 개선 추세여서 추가 차입금 상환을 통해 재무구조 개선에 속도를 낼 것"이라고 밝혔다.